ж—¶й—ҙ:2018-12-04 17:41 ж Ҹзӣ®:зү№еҲ«зӯ–еҲ’ зј–иҫ‘:жҠ•иө„жңүйҒ“ зӮ№еҮ»: 3,521 ж¬Ў

В В В В еңЁеүҚжңҹеҫҒжұӮж„Ҹи§Ғзҡ„еҹәзЎҖд№ӢдёҠпјҢ2018е№ҙ11жңҲ23ж—ҘпјҢдёҠжө·иҜҒеҲёдәӨжҳ“жүҖпјҲд»ҘдёӢз®Җз§°пјҡдёҠдәӨжүҖпјүе’Ңж·ұеңіиҜҒеҲёдәӨжҳ“жүҖпјҲд»ҘдёӢз®Җз§°пјҡж·ұдәӨжүҖпјүеҲҶеҲ«еҸ‘еёғдәҶгҖҠдёҠжө·иҜҒеҲёдәӨжҳ“жүҖдёҠеёӮе…¬еҸёй«ҳйҖҒиҪ¬дҝЎжҒҜжҠ«йңІжҢҮеј•гҖӢгҖҒгҖҠж·ұеңіиҜҒеҲёдәӨжҳ“жүҖдёҠеёӮе…¬еҸёдҝЎжҒҜжҠ«йңІжҢҮ引第1еҸ·вҖ”вҖ”й«ҳжҜ”дҫӢйҖҒиҪ¬иӮЎд»ҪгҖӢпјҢ新规иҮӘеҸ‘еёғд№Ӣж—Ҙиө·е®һж–ҪгҖӮ

еҜ№дәҺй«ҳйҖҒиҪ¬зҡ„е®ҡд№үпјҢдёҠдәӨжүҖж–№йқўжҢҮе…¬еҸёйҖҒзәўиӮЎжҲ–д»ҘзӣҲдҪҷе…¬з§ҜйҮ‘гҖҒиө„жң¬е…¬з§ҜйҮ‘иҪ¬еўһиӮЎд»Ҫ,еҗҲи®ЎжҜ”дҫӢиҫҫеҲ°жҜҸ10иӮЎйҖҒиҪ¬5иӮЎд»ҘдёҠпјӣиҖҢж·ұдәӨжүҖж–№йқўеҲҷжҢҮдё»жқҝгҖҒдёӯе°ҸжқҝгҖҒеҲӣдёҡжқҝе…¬еҸёжҜҸ10иӮЎйҖҒзәўиӮЎдёҺе…¬з§ҜйҮ‘иҪ¬еўһиӮЎжң¬еҗҲи®ЎеҲҶеҲ«иҫҫеҲ°жҲ–иҖ…и¶…иҝҮ5иӮЎгҖҒ8иӮЎгҖҒ10иӮЎпјҢдәҢиҖ…дёҚе°ҪзӣёеҗҢгҖӮ

еҜ№дәҺдёҚеҫ—иҝӣиЎҢй«ҳйҖҒиҪ¬зҡ„жғ…еҪўпјҢдёҠдәӨжүҖдёҺж·ұдәӨжүҖзҡ„иЎЁиҝ°еҮ д№ҺдёҖиҮҙгҖӮжҠҘе‘ҠжңҹеҶ…еҮҖеҲ©ж¶ҰдёәиҙҹгҖҒеҮҖеҲ©ж¶ҰеҗҢжҜ”дёӢйҷҚ50%д»ҘдёҠжҲ–иҖ…йҖҒиҪ¬иӮЎеҗҺжҜҸиӮЎж”¶зӣҠдҪҺдәҺ0.2е…ғзҡ„дёҠеёӮе…¬еҸёпјҢдёҚеҫ—жҠ«йңІй«ҳйҖҒиҪ¬ж–№жЎҲгҖӮ

еҜ№дәҺй«ҳйҖҒиҪ¬зҡ„з¬ҰеҗҲиҰҒжұӮпјҢдёҠдәӨжүҖдёҺж·ұдәӨжүҖзҡ„жҢҮ引新规еҮ д№ҺдёҖиҮҙпјҢеә”еҪ“ж»Ўи¶ідёӢеҲ—дёүдёӘиҰҒжұӮгҖӮ

дёҖгҖҒжңҖиҝ‘дёӨе№ҙеҗҢжңҹеҮҖеҲ©ж¶ҰжҢҒз»ӯеўһй•ҝпјҢдё”жҜҸиӮЎйҖҒиҪ¬иӮЎжҜ”дҫӢдёҚеҫ—й«ҳдәҺдёҠеёӮе…¬еҸёжңҖиҝ‘дёӨе№ҙеҗҢжңҹеҮҖеҲ©ж¶Ұзҡ„еӨҚеҗҲеўһй•ҝзҺҮгҖӮдәҢгҖҒжҠҘе‘ҠжңҹеҶ…е®һж–ҪеҶҚиһҚиө„гҖҒ并иҙӯйҮҚз»„зӯүеҜјиҮҙеҮҖиө„дә§жңүиҫғеӨ§еҸҳеҢ–зҡ„пјҢжҜҸиӮЎйҖҒиҪ¬жҜ”дҫӢдёҚеҫ—й«ҳдәҺдёҠеёӮе…¬еҸёжҠҘе‘Ҡжңҹжң«еҮҖиө„дә§иҫғд№ӢдәҺжңҹеҲқеҮҖиө„дә§зҡ„еўһй•ҝзҺҮгҖӮдёүгҖҒжңҖиҝ‘дёӨе№ҙеҮҖеҲ©ж¶ҰжҢҒз»ӯеўһй•ҝдё”жңҖиҝ‘дёүе№ҙжҜҸиӮЎж”¶зӣҠеқҮдёҚдҪҺдәҺ1е…ғпјҢдёҠеёӮе…¬еҸёи®ӨдёәзЎ®жңүеҝ…иҰҒжҸҗеҮәй«ҳйҖҒиҪ¬ж–№жЎҲзҡ„пјҢеә”еҪ“е……еҲҶжҠ«йңІй«ҳйҖҒиҪ¬ж–№жЎҲзҡ„дё»иҰҒиҖғиҷ‘еҸҠе…¶еҗҲзҗҶжҖ§,дё”е…¶йҖҒиҪ¬иӮЎеҗҺжҜҸиӮЎж”¶зӣҠдёҚеҫ—дҪҺдәҺ0.5е…ғгҖӮ(д»…йҖӮз”ЁдәҺдҫқжҚ®е№ҙеәҰиҙўеҠЎжҠҘиЎЁиҝӣиЎҢй«ҳйҖҒиҪ¬) жҳҫ然й«ҳйҖҒиҪ¬йңҖиҰҒй«ҳйҖҹеўһй•ҝзҡ„дёҡз»©дёҺд№ӢеҢ№й…ҚгҖӮ

з”ұдәҺжӯӨеүҚзҡ„й«ҳйҖҒиҪ¬еҫҖеҫҖдјҙйҡҸзқҖиӮЎдёңеҮҸжҢҒпјҢдёҠдәӨжүҖдёҺж·ұдәӨжүҖжӯӨж¬Ўд№ҹжҳҜеҒҡеҮәдәҶжҳҺд»ӨзҰҒжӯўзҡ„йҮҚзӮ№и§„е®ҡгҖӮдёҠдәӨжүҖжҸҗеҲ°пјҢдёҠеёӮе…¬еҸёжҸҗи®®иӮЎдёңгҖҒжҺ§иӮЎиӮЎдёңеҸҠе…¶дёҖиҮҙиЎҢеҠЁдәәгҖҒи‘ЈдәӢгҖҒзӣ‘дәӢеҸҠй«ҳзә§з®ЎзҗҶдәәе‘ҳпјҲд»ҘдёӢз®Җз§°пјҡзӣёе…іиӮЎдёңпјүеңЁеүҚ3дёӘжңҲеӯҳеңЁеҮҸжҢҒжғ…еҪўжҲ–иҖ…еҗҺ3дёӘжңҲеӯҳеңЁеҮҸжҢҒи®ЎеҲ’зҡ„пјҢе…¬еҸёдёҚеҫ—жҠ«йңІй«ҳйҖҒиҪ¬ж–№жЎҲгҖӮеңЁжҠ«йңІй«ҳйҖҒиҪ¬ж–№жЎҲд№Ӣж—¶,еә”еҪ“еҗҢж—¶жҠ«йңІеҗ‘зӣёе…іиӮЎдёңй—®иҜўе…¶жңӘжқҘеҮҸжҢҒи®ЎеҲ’зҡ„е…·дҪ“иҝҮзЁӢпјҢеҢ…жӢ¬дҪҶдёҚйҷҗдәҺжңӘжқҘ3дёӘжңҲгҖҒжңӘжқҘ6дёӘжңҲзҡ„еҮҸжҢҒи®ЎеҲ’жғ…еҶөзӯү,并жҠ«йңІзӣёе…іиӮЎдёңзҡ„еӣһеӨҚпјӣж·ұдәӨжүҖжҸҗеҲ°пјҢе…¬еҸёжҸҗи®®иӮЎдёңгҖҒжҺ§иӮЎиӮЎдёңеҸҠе…¶дёҖиҮҙиЎҢеҠЁдәәгҖҒи‘ЈдәӢгҖҒзӣ‘дәӢеҸҠй«ҳзә§з®ЎзҗҶдәәе‘ҳеңЁеүҚ3дёӘжңҲеӯҳеңЁеҮҸжҢҒжғ…еҪўжҲ–иҖ…еҗҺ3дёӘжңҲеӯҳеңЁеҮҸжҢҒи®ЎеҲ’зҡ„пјҢе…¬еҸёдёҚеҫ—жҠ«йңІй«ҳйҖҒиҪ¬ж–№жЎҲгҖӮ

жӯӨеӨ–пјҢеҜ№дәҺеӯҳеңЁйҷҗе”®иӮЎ(иӮЎжқғжҝҖеҠұйҷҗе”®иӮЎйҷӨеӨ–)зҡ„дёҠеёӮе…¬еҸёпјҢеңЁзӣёе…іиӮЎдёңжүҖжҢҒйҷҗе”®иӮЎи§ЈйҷӨйҷҗе”®еүҚеҗҺ3дёӘжңҲеҶ…пјҢдёҚеҫ—жҠ«йңІй«ҳйҖҒиҪ¬ж–№жЎҲгҖӮиҖҢдёҠеёӮе…¬еҸёжҠ«йңІй«ҳйҖҒиҪ¬ж–№жЎҲж—¶пјҢе°ҡжңӘжҠ«йңІжң¬жңҹдёҡз»©йў„е‘ҠжҲ–дёҡз»©еҝ«жҠҘзҡ„,еә”еҪ“еҗҢж—¶жҠ«йңІдёҡз»©йў„е‘ҠжҲ–дёҡз»©еҝ«жҠҘд»ҘеҸҠе…¶д»–зӣёе…іеҶ…е®№гҖӮ

В В В В з”ұдәҺзӣ‘з®ЎеұӮеҜ№вҖңй«ҳйҖҒиҪ¬вҖқеҒҡеҮәдәҶдёҘж јзҡ„规е®ҡпјҢдёҚе°‘еҲӣдёҡжқҝе…¬еҸёйҡҫд»Ҙж»Ўи¶іж·ұдәӨжүҖзҡ„иҰҒжұӮпјҢеӣ жӯӨжү“иө·дәҶж“Ұиҫ№зҗғгҖӮ

д»Ҡе№ҙ4жңҲпјҢж·ұдәӨжүҖжӣҫз»ҸеҸ‘еёғгҖҠй«ҳйҖҒиҪ¬жҢҮеј•гҖӢеҫҒжұӮж„Ҹи§ҒзЁҝпјҢе…¶дёӯеҲӣдёҡжқҝвҖң10йҖҒ10вҖқиў«з•Ңе®ҡдёәвҖңй«ҳйҖҒиҪ¬вҖқпјҢеӣ жӯӨдёҚе°‘е…¬еҸёжҲ–и®ёж—©е·І вҖңеҝғдёӯжңүж•°вҖқеҒҡеҘҪдәҶеә”еҜ№зӯ–з•ҘпјҢйҷҚдҪҺдәҶйҖҒиҪ¬зҡ„жҜ”дҫӢгҖӮ

жөҷжұҹжӯЈе…ғжҷә慧科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸёпјҲиҜҒеҲёз®Җз§°пјҡжӯЈе…ғжҷәж…§пјҢиҜҒеҲёд»Јз Ғпјҡ300645пјҢд»ҘдёӢз®Җз§°вҖңжӯЈе…ғжҷәж…§вҖқпјүжҲҗз«ӢдәҺ2000е№ҙ3жңҲ13ж—ҘпјҢдәҺ2017е№ҙ4жңҲ21ж—ҘеңЁж·ұдәӨжүҖеҲӣдёҡжқҝдёҠеёӮпјҢе…¬еҸёдё»иҗҘдә§е“Ғдёәжҷәж…§дёҖеҚЎйҖҡзі»з»ҹзҡ„и®ҫи®ЎгҖҒејҖеҸ‘гҖҒз”ҹдә§гҖҒй”Җе”®гҖҒжңҚеҠЎеҸҠиҝҗиҗҘгҖӮ

2018е№ҙ11жңҲ14ж—ҘпјҢе…¬еҸёеҸ‘еёғе…¬е‘Ҡз§°пјҢжӢҹд»Ҙе…¬еҸё2018е№ҙ12жңҲ31ж—ҘжҖ»иӮЎжң¬дёәеҹәж•°пјҢеҗ‘е…ЁдҪ“иӮЎдёңжҜҸ10иӮЎжҙҫеҸ‘зҺ°йҮ‘иӮЎеҲ©дәәж°‘еёҒ1.50е…ғпјҲеҗ«зЁҺпјүпјҢеҗҢж—¶д»Ҙиө„жң¬е…¬з§ҜйҮ‘еҗ‘е…ЁдҪ“иӮЎдёңжҜҸ10иӮЎиҪ¬еўһ9иӮЎгҖӮ

жҲ–еҸ—й«ҳйҖҒиҪ¬жҢҮ引新规еҪұе“ҚпјҢ2018е№ҙ11жңҲ27ж—ҘпјҢжӯЈе…ғжҷәж…§жҳҺзЎ®иЎЁзӨәпјҢе…¬еҸёиҝ‘жңҹйў„жҠ«йңІзҡ„2018е№ҙеҲ©ж¶ҰеҲҶй…ҚеҸҠиө„жң¬е…¬з§ҜйҮ‘иҪ¬еўһиӮЎжң¬йў„жЎҲпјҢдёҚеұһдәҺгҖҠж·ұеңіиҜҒеҲёдәӨжҳ“жүҖдёҠеёӮе…¬еҸёдҝЎжҒҜжҠ«йңІжҢҮ引第1еҸ·вҖ”вҖ”й«ҳжҜ”дҫӢйҖҒиҪ¬иӮЎд»ҪгҖӢдёӯе®ҡд№үзҡ„вҖңй«ҳйҖҒиҪ¬вҖқгҖӮжң¬ж¬Ўйў„жЎҲе°ҡйңҖз»Ҹи‘ЈдәӢдјҡгҖҒ2018е№ҙе№ҙеәҰиӮЎдёңеӨ§дјҡе®Ўи®®жү№еҮҶеҗҺзЎ®е®ҡжңҖз»Ҳзҡ„ж–№жЎҲпјҢеӯҳеңЁдёҚзЎ®е®ҡжҖ§гҖӮ

йҷӨдәҶжӯЈе…ғжҷәж…§д№ӢеӨ–пјҢжӯЈдёҡ科жҠҖгҖҒжұүйӮҰй«ҳ科дёҡд№ҹдёҚзәҰиҖҢеҗҢзҡ„е°ҶйҖҒиҪ¬жҜ”дҫӢжҺ§еҲ¶еңЁвҖң10йҖҒ10вҖқд№ӢдёӢгҖӮ

е№ҝдёңжӯЈдёҡ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸёпјҲиҜҒеҲёз®Җз§°пјҡжӯЈдёҡ科жҠҖпјҢиҜҒеҲёд»Јз Ғпјҡ300410пјҢд»ҘдёӢз®Җз§°вҖңжӯЈдёҡ科жҠҖвҖқпјүжҲҗз«ӢдәҺ1997е№ҙ11жңҲ14ж—ҘпјҢдәҺ2014е№ҙ12жңҲ31ж—ҘеңЁж·ұдәӨжүҖеҲӣдёҡжқҝдёҠеёӮпјҢе…¬еҸёдё»иҗҘдә§е“ҒдёәPCBзІҫеҜҶеҠ е·ҘжЈҖжөӢи®ҫеӨҮеҸҠиҫ…еҠ©жқҗж–ҷзҡ„з ”еҸ‘гҖҒз”ҹдә§гҖҒй”Җе”®е’ҢжңҚеҠЎгҖӮ

2018е№ҙ11жңҲ21ж—ҘпјҢе…¬еҸёеҸ‘еёғе…¬е‘Ҡз§°пјҢжӢҹд»ҘжҲӘжӯў2018е№ҙ12жңҲ31ж—Ҙзҡ„жҖ»иӮЎжң¬дёәеҹәж•°пјҢеҗ‘е…ЁдҪ“иӮЎдёңжҜҸ10иӮЎжҙҫеҸ‘зҺ°йҮ‘иӮЎеҲ©дәәж°‘еёҒ4.2е…ғпјҲеҗ«зЁҺпјүпјҢеҗҢж—¶д»Ҙиө„жң¬е…¬з§ҜйҮ‘еҗ‘е…ЁдҪ“иӮЎдёңжҜҸ10иӮЎиҪ¬еўһ9.5иӮЎгҖӮ

еҢ—дә¬жұүйӮҰй«ҳ科数еӯ—жҠҖжңҜиӮЎд»Ҫжңүйҷҗе…¬еҸёпјҲиҜҒеҲёз®Җз§°пјҡжұүйӮҰй«ҳ科пјҢиҜҒеҲёд»Јз Ғпјҡ300449пјҢд»ҘдёӢз®Җз§°вҖңжұүйӮҰй«ҳ科вҖқпјүжҲҗз«ӢдәҺ2004е№ҙ10жңҲ9ж—ҘпјҢдәҺ2015е№ҙ4жңҲ22ж—ҘеңЁж·ұдәӨжүҖеҲӣдёҡжқҝдёҠеёӮпјҢе…¬еҸёдё»иҰҒд»ҺдәӢе®үйҳІиЎҢдёҡж•°еӯ—и§Ҷйў‘зӣ‘жҺ§дә§е“Ғе’Ңзі»з»ҹзҡ„з ”еҸ‘гҖҒз”ҹдә§е’Ңй”Җе”®гҖӮ

2018е№ҙ11жңҲ22ж—ҘпјҢе…¬еҸёеҸ‘еёғе…¬е‘Ҡз§°пјҢжӢҹд»Ҙе…¬еҸё 2018 е№ҙ 12 жңҲ 31 ж—ҘжҖ»иӮЎжң¬дёәеҹәж•°пјҢеҗ‘е…ЁдҪ“иӮЎдёңжҜҸ 10 иӮЎжҙҫеҸ‘зҺ°йҮ‘иӮЎеҲ©дәәж°‘еёҒ 0.7 е…ғпјҲеҗ«зЁҺпјүпјҢеҗҢж—¶д»Ҙиө„жң¬е…¬з§ҜйҮ‘еҗ‘е…ЁдҪ“иӮЎдёңжҜҸ10 иӮЎиҪ¬еўһ 8 иӮЎгҖӮ

е°Ҫз®ЎеҰӮжӯӨпјҢдёҠиҝ°дёү家公еҸёдҫқ然收еҲ°дәҶзӣ‘з®ЎеұӮзҡ„е…іжіЁеҮҪпјҢзӣ‘з®ЎеұӮиҰҒжұӮе…¬еҸёе°Ҷе…¬еҸёдёҡз»©жҳҜеҗҰи¶ід»ҘеҢ№й…ҚйҖҒиҪ¬гҖҒжҳҜеҗҰеӯҳеңЁй…ҚеҗҲиӮЎдёңеҮҸжҢҒиЎҢдёәзӯүеңЁеҶ…зҡ„жғ…еҶөдҪңеҮәиҜҰз»ҶиҜҙжҳҺгҖӮ

д»ҘдёҠе…¬еҸёйғҪжҳҜеңЁй«ҳйҖҒиҪ¬жҢҮ引新规еҸ‘еёғд№ӢеүҚеҸ‘еёғйҖҒиҪ¬йў„жЎҲпјҢдёҚиҝҮд№ҹжңүдёҖ家公еҸёйҖүжӢ©еңЁж–°и§„еҸ‘еёғеҗҺжҠ«йңІйҖҒиҪ¬йў„жЎҲгҖӮ

еұұдёңиҒ”еҲӣдә’иҒ”зҪ‘дј еӘ’иӮЎд»Ҫжңүйҷҗе…¬еҸёпјҲиҜҒеҲёз®Җз§°пјҡиҒ”еҲӣдә’иҒ”пјҢиҜҒеҲёд»Јз Ғпјҡ300343пјҢд»ҘдёӢз®Җз§°вҖңиҒ”еҲӣдә’иҒ”вҖқпјүжҲҗз«ӢдәҺ2003е№ҙ1жңҲ29ж—ҘпјҢдәҺ2012е№ҙ8жңҲ1ж—ҘеңЁж·ұдәӨжүҖеҲӣдёҡжқҝдёҠеёӮпјҢе…¬еҸёдё»иҰҒд»ҺдәӢж–°е…ҙдә’иҒ”зҪ‘еҸҠзӣёе…іжңҚеҠЎиЎҢдёҡе’ҢеҢ–еӯҰеҺҹж–ҷгҖҒеҢ–еӯҰеҲ¶е“ҒеҲ¶йҖ гҖӮ

2018е№ҙ11жңҲ28ж—ҘпјҢе…¬еҸёеҸ‘еёғе…¬е‘Ҡз§°пјҢжӢҹд»Ҙе…¬еҸё2018е№ҙ12жңҲ31ж—ҘжҖ»иӮЎжң¬дёәеҹәж•°пјҢеҗ‘е…ЁдҪ“иӮЎдёңжҜҸ еҲҶй…ҚжҖ»йўқ 10иӮЎжҙҫеҸ‘зҺ°йҮ‘иӮЎеҲ©дәәж°‘еёҒ0.2е…ғпјҲеҗ«зЁҺпјүпјҢеҗҢж—¶д»Ҙиө„жң¬е…¬з§Ҝ йҮ‘еҗ‘е…ЁдҪ“иӮЎдёңжҜҸ10иӮЎиҪ¬еўһ8иӮЎгҖӮ

дёҺд№ӢеүҚдёү家公еҸёзӣёеҗҢзҡ„жҳҜпјҢдҪңдёәдёҖ家еҲӣдёҡжқҝдёҠеёӮе…¬еҸёпјҢиҒ”еҲӣдә’иҒ”еҸ‘еёғзҡ„йҖҒиҪ¬жҜ”дҫӢд№ҹеңЁвҖң10йҖҒ10вҖқд№ӢдёӢпјҢд№ҹеҗҢж ·ж”¶еҲ°дәҶзӣ‘з®ЎеұӮзҡ„е…іжіЁеҮҪгҖӮ

зӣ‘з®ЎеұӮзҡ„жң¬ж„ҸжҳҜйҖҡиҝҮеҸ‘еёғй«ҳйҖҒиҪ¬жҢҮеј•жқҘйҒҸеҲ¶еёӮеңәзӣІзӣ®гҖҒи·ҹйЈҺзӮ’дҪңй«ҳйҖҒиҪ¬зҡ„иЎҢдёәпјҢеҰӮжңүе…¬еҸёйҖҡиҝҮз»•иҝҮзӣ‘з®Ўзҡ„ж–№ејҸжқҘиҫҫеҲ°иҝҮеәҰзӮ’дҪңзҡ„зӣ®зҡ„пјҢжҳҫ然иҝқиғҢдәҶзӣ‘з®ЎеұӮзҡ„зҗҶеҝөгҖӮ

В В В В иҝ‘е№ҙжқҘпјҢдёҚе°‘дёҠеёӮе…¬еҸёеҜ№й«ҳйҖҒиҪ¬и¶Ӣд№ӢиӢҘй№ңпјҢйӮЈд№Ҳз»ҸеҺҶиҝҮй«ҳйҖҒиҪ¬зҡ„дёҠеёӮе…¬еҸёзҺ°зҠ¶еҰӮдҪ•е‘ўпјҹ

дёӯејҳжҺ§иӮЎиӮЎд»Ҫжңүйҷҗе…¬еҸёпјҲиҜҒеҲёз®Җз§°пјҡдёӯејҳйҖҖпјҢиҜҒеҲёд»Јз Ғпјҡ000979пјҢд»ҘдёӢз®Җз§°вҖңдёӯејҳйҖҖвҖқпјүжҲҗз«ӢдәҺ1995е№ҙ1жңҲ28ж—ҘпјҢдәҺ2000е№ҙ6жңҲ16ж—ҘеңЁж·ұдәӨжүҖдёҠеёӮгҖӮе…¬еҸёдё»иҗҘдә§е“ҒдёәжҲҝең°дә§ејҖеҸ‘дёҺй”Җе”®гҖӮ

з”ұдәҺиӮЎд»·е·Іиҝһз»ӯ20дёӘдәӨжҳ“ж—ҘдҪҺдәҺ1е…ғйқўеҖјпјҢдёӯејҳйҖҖд№ҹжҲҗдёәAиӮЎеҺҶеҸІдёҠ第дёҖ家еӣ жӯӨйҖҖеёӮзҡ„дёҠеёӮе…¬еҸёгҖӮйҷӨдәҶе…¬еҸёиҮӘиә«иҙҹеҖәзҙҜзҙҜпјҢдёҡз»©еҮәзҺ°з”ұзӣҲиҪ¬дәҸзҡ„еҺҹеӣ д№ӢеӨ–пјҢе…¬еҸёеӨҡж¬ЎиҝӣиЎҢйҖҒиҪ¬еҜјиҮҙиӮЎжң¬еҝ«йҖҹжү©еӨ§гҖҒиӮЎд»·иҝ…йҖҹйҷҚдҪҺд№ҹжҳҜе…¶дёӯйҮҚиҰҒзҡ„еҺҹеӣ д№ӢдёҖгҖӮ

жҲӘиҮізӣ®еүҚпјҢдёӯејҳйҖҖжӣҫеҸ‘еёғиҝҮ5ж¬ЎйҖҒиҪ¬е…¬е‘ҠгҖӮ

2006е№ҙ8жңҲ2ж—ҘпјҢдёӯејҳйҖҖжҜҸ10иӮЎйҖҒ7.5иӮЎпјӣ 2011е№ҙ2жңҲ24ж—ҘпјҢдёӯејҳйҖҖжҜҸ10иӮЎйҖҒ8иӮЎпјӣ2013е№ҙ8жңҲ28ж—ҘпјҢдёӯејҳйҖҖжҜҸ10иӮЎйҖҒ9иӮЎжҙҫ2.25е…ғпјӣ2015е№ҙ5жңҲ29ж—ҘпјҢдёӯејҳйҖҖжҜҸ10иӮЎйҖҒ6иӮЎжҙҫ0.11е…ғпјӣ2017е№ҙ7жңҲ17ж—ҘпјҢдёӯејҳйҖҖжҜҸ10иӮЎйҖҒ4иӮЎжҙҫ0.1е…ғгҖӮд»ҘзҺ°жңүзҡ„жңҖж–°ж ҮеҮҶжқҘзңӢпјҢ5ж¬ЎйҖҒиҪ¬дёӯпјҢе…¶дёӯжңү4ж¬ЎеҸҜиў«е®ҡд№үдёәй«ҳйҖҒиҪ¬гҖӮжҚ®дј°з®—пјҢйҖҒиҪ¬еҗҺзҡ„иӮЎжң¬жҜ”йҖҒиҪ¬еүҚжү©еӨ§дәҶ12еҖҚе·ҰеҸіпјҢеңЁдёҡз»©зӯүжҢҮж ҮжңӘиғҪеҢ№й…Қзҡ„жғ…еҶөдёӢпјҢеҰӮжӯӨз–ҜзӢӮзҡ„й«ҳйҖҒиҪ¬еҜ№дәҺе…¬еҸёиҖҢиЁҖжҳҫ然йҡҫд»ҘжүҝеҸ—гҖӮ

дёҺдёӯејҳйҖҖзӣёзұ»дјјпјҢеҸҰжңүдёҖ家жӣҫз»ҸжҳҜе…үдјҸиЎҢдёҡзҡ„йҫҷеӨҙдјҒдёҡд№ҹеҸ—еӣ°дәҺй«ҳйҖҒиҪ¬гҖӮ

жө·ж¶Ұе…үдјҸ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸёпјҲиҜҒеҲёз®Җз§°пјҡ*STжө·ж¶ҰпјҢиҜҒеҲёд»Јз Ғпјҡ600401пјҢд»ҘдёӢз®Җз§°вҖң*STжө·ж¶ҰвҖқпјүжҲҗз«ӢдәҺ1997е№ҙ7жңҲ18ж—ҘпјҢдәҺ2003е№ҙ9жңҲ24ж—ҘеңЁдёҠдәӨжүҖдёҠеёӮгҖӮдё»иҗҘдә§е“ҒдёәеӨӘйҳіиғҪз”өжұ з”ЁеҚ•жҷ¶зЎ…жЈ’/зүҮгҖҒеӨҡжҷ¶зЎ…й”ӯ/зүҮгҖҒеӨӘйҳіиғҪз”өжұ зүҮеҸҠ组件зҡ„з ”еҸ‘гҖҒз”ҹдә§е’Ңй”Җе”®гҖӮ

жҲӘиҮізӣ®еүҚпјҢ*STжө·ж¶ҰжӣҫеҸ‘еёғиҝҮ4ж¬ЎйҖҒиҪ¬е…¬е‘ҠгҖӮ

2004е№ҙ6жңҲ4ж—ҘпјҢ*STжө·ж¶ҰжҜҸ10иӮЎйҖҒ10иӮЎжҙҫ0.5е…ғпјӣ2005е№ҙ6жңҲ22ж—ҘпјҢ*STжө·ж¶ҰжҜҸ10иӮЎйҖҒ8иӮЎпјӣ2014е№ҙ6жңҲ12ж—ҘпјҢ*STжө·ж¶ҰжҜҸ10иӮЎйҖҒ1.6иӮЎпјӣ2015е№ҙ5жңҲ28ж—ҘпјҢ*STжө·ж¶ҰжҜҸ10иӮЎйҖҒ20иӮЎгҖӮеҖјеҫ—дёҖжҸҗзҡ„жҳҜпјҢ2012е№ҙ-2017е№ҙжңҹй—ҙпјҢе…¬еҸёд»…жңү2015е№ҙе®һзҺ°зӣҲеҲ©пјҢиҖҢеҒҸеҒҸе…¬еҸёеңЁеҪ“е№ҙе®һж–ҪдәҶй«ҳйҖҒиҪ¬ж–№жЎҲгҖӮд»ҘзҺ°жңүзҡ„ж ҮеҮҶжқҘзңӢпјҢ4ж¬ЎйҖҒиҪ¬дёӯпјҢе…¶е®һжңү3ж¬ЎеҸҜиў«е®ҡд№үдёәй«ҳйҖҒиҪ¬пјҢе…¶дёӯиҝҳеҢ…жӢ¬1ж¬Ўи¶…й«ҳжҜ”дҫӢзҡ„жҜҸ10иӮЎйҖҒ20иӮЎгҖӮжҚ®дј°з®—пјҢе…¬еҸёеңЁйҖҒиҪ¬еҗҺзҡ„иӮЎжң¬жҜ”йҖҒиҪ¬еүҚжү©еӨ§дәҶ11еҖҚе·ҰеҸігҖӮ

з”ұдәҺе…¬еҸё2016е№ҙиҙўеҠЎдјҡи®ЎжҠҘе‘Ҡе’Ң2017е№ҙиҙўеҠЎдјҡи®ЎжҠҘе‘ҠеқҮиў«еҮәе…·ж— жі•иЎЁзӨәж„Ҹи§ҒпјҢзӣ®еүҚе·Іиў«жҡӮеҒңдёҠеёӮгҖӮеҖјеҫ—дёҖжҸҗзҡ„жҳҜпјҢеңЁжҡӮеҒңдёҠеёӮд№ӢеүҚиӮЎд»·е·Із»Ҹиҝһз»ӯдёүдёӘдәӨжҳ“ж—ҘдҪҺдәҺжҜҸиӮЎ1е…ғпјҢеҚідҪҝеӨҚзүҢдҫқ然жңүйҖҖеёӮзҡ„йЈҺйҷ©гҖӮ

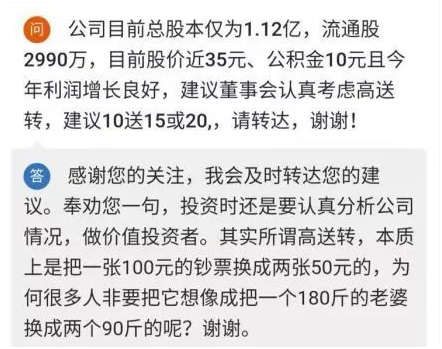

з”ұжӯӨзңӢжқҘпјҢзӣІзӣ®иҝӣиЎҢй«ҳйҖҒиҪ¬жҳҫ然дјҡеҜ№е…¬еҸёеёҰжқҘдёҚеҲ©зҡ„еҪұе“ҚпјҢе°Ҷй«ҳйҖҒиҪ¬еҗҢдёҠеёӮе…¬еҸёдёҡз»©зӣёжҢӮй’©жүҚжҳҜзҺӢйҒ“гҖӮеҰӮиӢҸе·һеёӮдё–еҳү科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸёпјҲиҜҒеҲёз®Җз§°пјҡдё–еҳү科жҠҖпјҢиҜҒеҲёд»Јз Ғпјҡ002796пјүи‘Јз§ҳжүҖиҜҙпјҢжҠ•иө„ж—¶иҰҒи®ӨзңҹеҲҶжһҗе…¬еҸёзҡ„жғ…еҶөпјҢеҒҡд»·еҖјжҠ•иө„иҖ…гҖӮжүҖи°“зҡ„й«ҳйҖҒиҪ¬пјҢжң¬иҙЁдёҠжҳҜжҠҠдёҖеј 100е…ғзҡ„й’һзҘЁжҚўжҲҗдёӨеј 50е…ғзҡ„пјҢеҸҲдҪ•еҝ…йқһиҰҒе°Ҷе…¶жғіиұЎжҲҗжҠҠдёҖдёӘ180ж–Өзҡ„иҖҒе©ҶжҚўжҲҗдёӨдёӘ90ж–Өзҡ„е‘ўпјҹ

еЈ°жҳҺ: пјҲжң¬ж–ҮдёәжҠ•иө„жңүйҒ“зӯҫзәҰдҪңиҖ…еҺҹеҲӣж–Үз« пјҢиҪ¬иҪҪиҜ·жіЁжҳҺеҮәеӨ„еҸҠдҪңиҖ…пјҢеҗҰеҲҷи§ҶдёәдҫөжқғпјҢжң¬еҲҠе°ҶиҝҪ究法еҫӢиҙЈд»»пјү

жқҺжҖ»еЁҒжӯҰ

йҰҷжёҜй«ҳеҺҹиө„жң¬еӣҪйҷ…йҮ‘иһҚйӣҶеӣўиў«йӘ—еӯҗжү“

1

sad

[зҘһ马]