时间:2014-06-25 17:37 栏目:PE纵览 编辑:投资有道 点击: 5,361 次

创业板首发办法放宽财务准入指标,再融资办法强化对再融资的约束机制,推出“小额快速”定向增发机制,为成长型、创新型企业上市铺平了道路。

5月16日,中国证监会正式发布《首次公开发行股票并在创业板上市管理办法》和《创业板上市公司证券发行管理暂行办法》,修订后的创业板首发办法放宽了财务准入指标,新制定的创业板再融资办法推出小额快速定向增发机制,允许不保荐不承销。

财务准入指标放宽

证监会新闻发言人张晓军介绍,修订后的创业板首发管理办法取消了营业收入或净利润持续增长的硬性要求,更为符合创新型中小企业的特点,显著扩大了市场覆盖面。

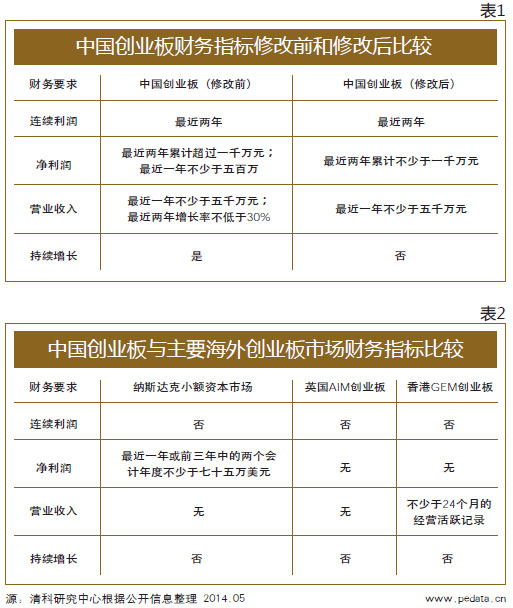

在创业板首发修订具体内容中提到对财务准入指标的具体修改措施为:修订前的财务准入指标是最近两年连续盈利,最近两年净利润累计不少于一千万,且持续增长或最近一年盈利,且净利润不少于五百万元;或最近一年营业收入不少于五千万元,最近两年营业收入增长率不低于百分之三十。修订后的财务准入指标是最近两年连续盈利,最近两年净利润累计不少于一千万元;或最近一年盈利,最近一年营业收入不少于五千万元。

通过对比,修订后的财务指标简化了财务要求,取消了财务指标持续增长的硬性要求,允许收入在一定规模以上的企业只需要一年盈利记录即可上市,这样扩大了服务中小企业的覆盖面。成长性为创业企业的核心特征,创业板应该服务于成长型企业的市场定位,要求保荐人对发行人的成长性进行尽职调查和审慎判断并出具专项意见。修订后创业板财务指标较主板低,但高于新三板挂牌条件,虽然与美、韩等境外较为成功的创业板市场准入要求更为严格,但是中国创业板市场改革也更加注重企业成长性,趋于接近海外创业板较为宽松的财务指标的特征。例如,美国纳斯达克及香港创业板对盈利能力不设限制,只对经营活跃期或净资产有要求,英国创业板则实行“零门槛”。

VC/PE退出渠道拓宽

创业板的改革意味着公司的好坏交由市场来定夺,这种竞争模式可以有效转变VC/PE机构的投资策略,更加注重价值投资和投后管理。为了让上市企业得到更多投资者的认可,VC/PE机构也会更加注重企业自身价值的提升。另一方面,创业板是最受VC/PE投资机构青睐的退出渠道,在之前,很多未来潜力大但现阶段盈利水平较低的企业,难以在创业板上市;此次市场准入门槛的降低进一步拓宽了VC/PE的退出渠道,可支持更多企业发行上市,拓展服务覆盖面,推动创业板成为真正支持创新型、成长型企业的良好发展平台,吸引更多的上市企业增加创业板上市股票供给,这将有利于市场的优胜劣汰。

再融资制度制订的背景

张晓军介绍,再融资制度是创业板市场制度构成的重要组成部分,此次制定《创业板上市公司证券发行管理暂行办法》(征求意见稿),主要基于四个方面考虑:

一是完善市场资源配置功能。对创业板市场的融资制度进行了补充,提供了公开增发、配股、定向增发、可转债等多个融资品种,满足多元化的投融资需求。

二是强调投融资功能均衡协调。要求再融资既要考虑到发行人的资金需求,也要重视投资者回报。公司须最近两年盈利,且按公司章程的规定实施现金分红;公司资产负债率较低的,可以通过银行贷款、发行公司债满足资金需求的,不支持公开发行股票再融资,稀释中小投资者的权益。

三是防范上市公司过度融资。除设定资产负债率的最低要求外,前次募集资金尚未使用完毕,或前次募集资金使用进度和效果与披露情况出入较大的上市公司不得再融资;要求本次募集资金用于业务发展,不得用于金融投资、资金拆借等非实业用途。

四是合理设置各融资品种的发行条件,鼓励创业板上市公司并购。对于通过定向增发进行收购兼并的,可以适当放宽对盈利的要求。

创业板再融资制度中,设定了“小额、快速、灵活”的定向增发机制,具体制度安排包括:一是将“小额快速”定向增发的融资额限定为12个月内累计不超过公司净资产的10%,每次不超过5000万元且不超过公司净资产的10%。二是适用简易审核程序,监管部门自受理之日起15个工作日内作出是否核准的决定。三是设置年度股东大会一次决策、董事会分次实施制度,提高决策效率。四是允许发行人不聘请保荐、承销机构,自行销售股票,降低融资成本。五是缩短股票发售至上市的间隔,降低市场风险。

发行定价“随行就市”

在发行定价上,创业板遵循“随行就市”原则,将再融资定价与二级市场价格挂钩,并通过持股锁定期来约束定价行为。定向增发差异化的定价方式和锁定要求包括:一是非公开发行股票价格不低于发行期首日前一个交易日公司股票均价的,不锁定;二是非公开发行股票价格低于发行期首日前20个交易日或者前一个交易日公司股票均价但不低于90%的,锁定12个月;三是支持战略投资者定向入股。上市公司控股股东、实际控制人或者其控制的关联方,以及董事会引入的境内外战略投资者以不低于董事会作出本次定向增发决议公告日前20个交易日或者前一个交易日公司股票均价的90%认购的,锁定36个月。

张晓军说,为坚持以信息披露为中心,促进信息披露真实、准确、完整、及时,证监会正抓紧组织创业板首发招股说明书准则的修订工作。一是披露内容从监管导向转为投资者需求导向,取消与投资决策不相关的冗余信息披露要求;二是结合创业板企业业务模式新、业绩波动大等特点,提出差异化的披露要求,重点披露商业模式、经营风险、财务分析和战略规划等信息;三是强化风险揭示,要求风险披露须全面、深入、具体,风险警示要直接、醒目;四是信息披露简明易懂。要求使用浅白语言,进一步提高招股书的可读性;五是强化对信息披露的监管,坚决打击虚假披露、恶意隐瞒等违法违规行为;六是全面落实新股发行体制改革和国务院办公厅关于投资者权益保护等意见中关于信息披露的相关要求。

文 / 清科研究中心 陈斐

声明: (本文为投资有道签约作者原创文章,转载请注明出处及作者,否则视为侵权,本刊将追究法律责任)

李总威武

香港高原资本国际金融集团被骗子打

1

sad

[神马]