时间:2014-06-04 17:16 栏目:PE领袖会客室 编辑:投资有道 点击: 10,519 次

作者:顾慧妍 来源:投资有道14年3月刊

确切地说,种子期的末期、VC的早期是创业接力基金的投资阶段。这一阶段是Pre-A阶段,但区别于天使投资。

一个阳光明媚的早晨,落地窗边,并不刺眼的阳光照在沙发上,温暖而朴实,很像祁玉伟给人的感觉,这位创业接力基金主管合伙人在攀谈过程中,一直保持身体微前倾,言辞谦和,仿佛这不是一次采访,而是经验分享会。

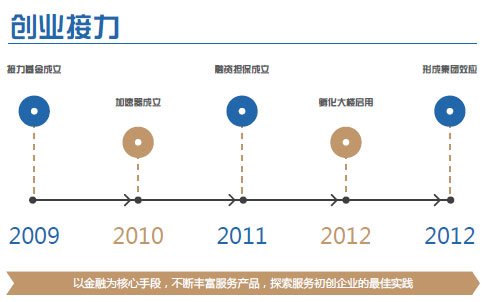

祁玉伟崇尚儒道精神,这点从他的豁达与坦然中可以感受到。2008年,当国内很多私募股权投资人还在竞相追逐Pre-IPO项目的时候,祁玉伟已经成为创业接力基金的掌舵人。这是一只由创业基金会发起,联合早期投资经验丰富的机构及个人共同设立,由新中欧创投团队受托管理的风险投资基金,其创立之初就定位于专注早期投资。目前,该基金管理基金规模达6亿元,并已经完成三十多个项目的投资。

“如果一定要为自己做一个评价,我认为自己像‘考拉’,外表柔和,内心坚定。外柔内刚,有耐心,方向感相对来说把握得比较好。‘考拉’派的人抓机遇,速度不会很快,但是做事坚定且有耐心。同时我认为无论做事做人都应与人为善,因为成就大事业因素很多,但善与不善求的是内心。”

发掘早期价值

2007年正处于中国风投行业爆发的前夕,彼时投资早期项目的VC非常少,更多机构选择进入基金快速扩张期,加入Pre-IPO等中后期投资项目的战场。而创业接力基金却在这个时候选择专注于早期项目进行投资。

“当时所有热钱都朝着创业板奔去,我们当时做的事情说好听点叫‘另辟蹊径’,说白了实际上我们是选择了一条少人问津的路,不仅是投资阶段,就连我们投资的一些领域,目前来看是很火的,而在当时是比较冷的。”

2011年,祁玉伟被评为“中国十大新锐天使投资人”。2012年,创业接力基金被评为“年度中国最佳早期创业投资机构”。2013年则被获评“中国本土创业投资机构50强”及年度最佳天使基金。

确切的说,种子期的末期、VC的早期是创业接力基金的投资阶段。这一阶段是Pre-A阶段,但区别于天使投资。

在该领域,创业接力基金已形成了一套投资法则:即以“创业接力期”为投资项目的重点,与成长期项目形成投资组合。聚焦源自高校及科技园的技术型创业项目,同时关注其它各类具备高增长潜力的早期创业项目。在投资领域方面,主要涵盖新材料、医疗健康及清洁技术和先进制造等领域。

此外,创业接力基金讲究的是价值投资,由于选择的都为科技型企业,而这些企业拥有中国最前沿的技术与最优秀的人才。

创业接力基金:产业资本的喂食者?

值得注意的一点是,创业接力基金将自己定位于“风险投资及产业资本的喂食者”。

如何理解“喂食者”这一概念?祁玉伟说,其实就是创业接力基金投资培育的企业,能够成为吸引其他风险投资与产业资本的优秀项目。

而如何做一个合格的“喂食者”?首先在选项目之时,就要严格把关。在祁玉伟看来,投资早期项目就像在乱石堆中寻觅珍宝,而好的项目就是一块璞玉,只有那些有经验、有积淀的投资人才有披沙剖璞的慧眼和胆识。

他说,选择企业应该“事为先,人为重。”事在人为,怎么强调人的重要性都不为过,但是再优秀的人,如果出现技术路线的差错,同样会遭遇失败。所以就早期项目而言,技术和人的因素同等重要。

在考察项目的技术时,技术的优势、壁垒、可模仿性、反向工程的难易程度都要分析清楚。“我们很看重技术壁垒,无论是壁垒的强度、高度,还是构成壁垒的核心要素,都体现着项目的专业价值。一定要看透技术,我们在这方面下了很大功夫。” 祁玉伟非常看重行业分析,每投一个项目,他都要求团队在尽职调查前做出投前行业分析报告,尽调完成后还要做一份投后行业分析报告。

对技术的判断,可用理性的方式判断,但在祁玉伟看来,对人的判断,其实是最难的,最不易把控的。“千人千面,不同经验阅历的观察者,观察同一个人的高度和角度完全不同,得出的判断结果自然也是千差万别。而且观察者与被观察者的接触总是有限的,如果当时后者的表现因为某些突发事件的影响而不同往常,就会导致观察者的判断失误。所以,想完整地认识一个人几乎是不可能的,即使想看清70%都很难,但这又很关键。一般我会要求投资团队去公司呆上一周,双方团队的工作和吃喝都在一起,尽调就一定要看到最真实的东西。”

除了技术与人,祁玉伟认为?初创企业团队的稳定亦非常重要。如果团队成员的价值观不一致,时间长了必然会出问题。同时,团队成员的股权比例设置要合理。

“创业阶段特别忌讳老大和老二的权力相当但性格与能力又不互补。经验和教训告诉我们,这样的企业往往会在发展过程中吃苦头。”

另外,要做一个合格的“喂食者”,还需要做好投后管理。创业接力基金的投后管理则分为以下几方面:里程碑管理;规范化内控体系的导入;财务经理选聘及培训体系。

里程碑管理主要指的是对企业的发展目标、方向、发展路径的把控。“在这方面大家必须要达成一致,在企业的发展过程中,路线是非常重要的,当路线确定之后,再将此划分成阶段性目标,然后定期检讨,定期调整,这样企业发展的大方向才不会出错。”

早期企业往往财务管理都非常弱,可以说是野蛮生长。一个企业的财务是否规范关系到后期是否能够顺利的与资本市场进行对接,大多数的创业企业没有意识到这点,他们通常认为,只要产品好、收入好、市场好就可以了,但资本市场是要看你三张表。创业接力基金在这方面帮企业搭起桥梁,每年都有30多家所投企业的财务总监到创业接力基金培训。

投资领域的另辟蹊径

实际上,在投资领域方面,创业接力基金当初在选择之时也有别于他人。

当大家一窝蜂的投资TMT、团购、房产的时候,他们却选择当时比较生僻的门类,如新材料。

这是因为创业接力在选择投资领域时,对行业做过细致的分析。祁玉伟告诉记者,当时他们看许多行业如新能源领域,多数项目的核心归根到底就是新材料。而这部分新材料,在很多产业内由外国企业垄断,如一种新能源领域需求的稳定剂,中国90%是由一家跨国企业垄断,一旦这家企业出现什么问题或者断了货源,后果会不堪设想。故而,创业接力基金选择了新材料作为其投资领域之一。确实,在其已投资的近30家企业中,近一半都是新材料项目。祁玉伟对这一点的认识非常清晰,“坚持做自己能力圈、优势半径内的投资,在帮助企业成长的过程中我们团队也能快速成长”。

除了新材料,创业接力基金还关注于医疗健康、清洁技术和先进制造领域。以上投资领域的选择,对投资团队的专业要求非常高,创业接力拥有一支具备工科、财务、法律等背景的复合型团队,其合伙人和团队成员分别在新材料、节能环保和生物医疗等领域深耕多年。在采访过程中,一位投资经理向记者表示,他们几乎每周都会对投资经理做行业专业知识方面的培训,并且创业接力基金目前还会对具体的投资行业进行扎实地细分行业研究并形成报告。

“我们团队有几个特点,一是具有多元性,有多领域背景,这正好为早期创业项目提供了多方位的资源;二是都有理想,有追求,有使命感;三是务实。”祁玉伟认为,优秀、专业、专注的投资团队让投资事半功倍。

“祁老师”的责任

祁玉伟常说自己喜欢看项目,看项目时的心情,恰似在筹备一次旅行-期待探索未知的世界,享受一段出发前最快乐的时光;他也喜欢分析项目,他觉得分析项目的过程如同玩一个智力游戏-审视对方的阅历、谈吐,从其员工和家人那里收集信息,见微知著,层层剥茧,直至通关。

在他看来,要成功地投资早期,作为投资人应当必备两种素质:一是洞察力。投资人应当具备以小见大的能力,能透过现象看到本质,这样才能看到一个早期项目的价值所在;二是未雨绸缪。创业者对企业的未来普遍持乐观态度,此时投资人要做的就是做好心理准备,防范可能由这些乐观态度引发的风险。

如今的祁玉伟更像一个创业导师,循循善诱,因此,无论是创业者还是投资团队都称祁玉伟为“祁老师”。“在投资过程中,我会告诉这些企业家我的经验与教训以资借鉴,但不帮他们做决定。”

祁玉伟认为,对早期创业者来说,要取得成功应当具备三个特质:第一是韧性。面对前方无数艰难险阻,创业者要做好屡败屡战的准备;第二是悟性。创业者要有快速学习的能力,这样才能适应千变万化的市场;第三是抱负。前两点属于能力,而这一点表现的是人的品格属性,它能对整个人起到支撑作用。

如今,祁玉伟一年要看1000多份早期项目的商业计划书,平均每天看五六份。经过海量筛选之后,需要实地考察的项目会只剩下10%~20%。这样的大浪淘沙并非易事,阅读商业计划书是要花时间的。“为此,我的包里总是放着商业计划书,不论吃饭、喝茶,只要有时间就拿出来看。只要是自己顺手的地方,都有商业计划书,每份商业计划书我都会认真对待,它们就像一个个故事,不仅寄托着年轻人的梦想,也寄托着中国的未来,所以这也是我的责任。”

祁玉伟

上海新中欧创业投资管理有限公司合伙人毕业于中欧国际工商学院,并获得管理学硕士学位。

先后曾任?科联控股集团有限公司副总裁;上海市大学生科技创业基金会副秘书长;2008年9月与多家机构共同发起创立了创业接力基金并任主管合伙人,先后投资了瑞一医药、泰坦科技、本诺新材料、灵信科技、同臣环保、同科生物、朗亿新材料等多个早中期创业项目。

声明: (本文为投资有道签约作者原创文章,转载请注明出处及作者,否则视为侵权,本刊将追究法律责任)

李总威武

香港高原资本国际金融集团被骗子打

1

sad

[神马]