时间:2018-08-30 18:43 栏目:公司 编辑:投资有道 点击: 8,469 次

微贷网是2011年7月上线运营的网贷平台,主要从事车贷业务。作为国内“互联网+汽车金融”的先行者,微贷网打造了车贷垂直市场的标准化发展模式,为中小微企业与个人用户提供了一种新型的互联网车贷金融解决方案。

微贷网独具特色的营销模式和优秀的管理团队获得了众多资本的青睐, 2014年完成浙商创投A轮融资,2015年获得汉鼎股份B轮融资、2016年获得嘉御基金领投的C轮融资。7年的精耕细作让一个品牌沉淀出独特的魅力,截至2018年8月21日,微贷网平台累计成交金额达2015.46亿元,累计为投资者赚取44.21亿元,这个成绩不仅在网上车贷行业遥遥领先,在整个网贷行业也是名列前茅。

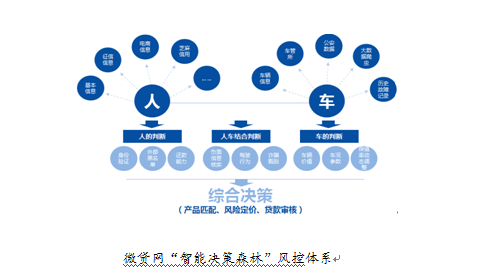

七年安全运营,平台强有力的风控体系是其坚强保证。凭借业内领先的金融科技水平,微贷网构建了以人+车双数据核心驱动的“智能决策森林”风险决策体系,实现对贷款进行自动化、精细化、智能化的全流程风险管控。

受益于多年来所累积的对客户进行识别和评价的丰富经验,微贷网在“智能决策森林”风控体系的基础上新推出了一款专注于将数据挖掘和大数据信贷风控能力对外输出的数据产品--伯乐分。以此为基础,微贷网将进一步输出覆盖贷前审批、贷中预警、贷后管理等环节的信贷业务全流程智能化解决方案。

作为中国互联网金融协会理事单位、杭州市互联网金融协会执行会长单位、浙江互联网金融联合会副会长单位、车贷联盟会长单位,微贷网也一直是推动行业自律建设的标杆平台。

微贷网构建的车抵贷行业的标准化业务流程、产品服务和风控,在一个非标准化的行业中构建出了自己的标准,并将其上升到了行业标准,制定者的地位无疑是微贷网最醒目的一张名片。

近日,我们就此专程采访了网贷行业车贷巨头微贷网,受访者为微贷网副总裁汪鹏飞、平台首席风险官顾全林。

高管访谈录:(除单独标明为风险官顾全林外,问题回答者为微贷网副总裁汪鹏飞 )

答:微贷网是2011年7月8日上线运营的,主要做汽车抵押业务。据了解,2017年度微贷网净利润为5.11亿元。2017年12月,微贷网就上市计划进行了内部论证,2018年1月正式启动上市项目,5月向美国证监会非公开提交上市材料,在8月10日通过了美国证监会资料审核并公开交表。

第一、推进备案登记,根据《浙江省网络借贷信息中介机构业务活动管理实施办法(试行)》(征求意见稿)、《浙江省网络借贷信息中介机构备案登记管理实施细则

(试行)》(征求意见稿)中各项网贷机构备案登记要求,已在稳步顺利推进备案登记工作。

第二、做好资金存管,在2017年1月上线了厦门银行资金存管。

第三、落实信息披露,根据《网络借贷信息中介机构业务活动信息披露指引》、《互联网金融信息披露个体网络借贷》,积极完善平台信息披露工作。

第四、取得ICP证书、三级等保证明。

第五、实现小额分散经营。微贷目前平均借款金额为7.5万,符合监管所要求的“小额+分散”原则。

答:概括来说,微贷网的优势主要有以下四点:

第一,7年的汽车金融业务,微贷网累积关于用户个人和汽车两大维度海量数据。通过这些数据建立“智能决策森林”车贷风控体系,综合人、车的决策结果,得出最优客户风险定价的决策结果,有效降低风险。

第二,通过管理有序、风控能力强的线下营业部,用易复制的地推模式在省市快速拓展,更高的效率获取资产端用户,降低获客成本。

第三,目前微贷网90%以上业务是通过自动化审批,毫秒出结果,一键借款、还款的功能在很大程度上提高了用户的体验。

第四,微贷网构建的车抵贷行业的标准化业务流程、产品服务和风控,在一个非标准化的行业中构建了标准,这一行业标准化也代表了目前行业所达到的标准化程度和成果。

答:微贷网的风险管控主要分贷前、贷中、贷后和逾期处理四个层面。

在贷前环节,通过建立信息采集系统、精准估价系统、反欺诈系统等,开展对人、车两个维度的反欺诈调查,完成车辆价值的准确评估。

微贷有自己的车辆估价模型,拿到车辆信息后会在模型里跑出一个估值,再根据借款人的个人信息在个人信用模型里打出的分数,综合给出借款额度。比如借款人的车在模型里估价是10万,而他的个人信用等级显示可以7折放贷,那么他的借款额度就是7万。

贷中环节,微贷网构建的“智能决策森林”评估模型,分别基于“车的信息”、“人的信息”得出对车和人的判断,再综合人车的判断结果,输出借款用户的最优宽幅风险定价,给定匹配用户还款能力的借款额度。

贷后环节,微贷网搭建了预警体系,涵盖GPS自动预警系统、全面排查体系、到期还款提醒三个方面。进行数据比对、审核完所有材料之后,借款人会将他的车辆开到线下门店,办理抵押登记、装载GPS设备等贷前管理工作。

在逾期处理环节,微贷网经过多年实践探索,形成了强大的不良资产处置系统,有力提高平台逾期处理效率。

(为进一步增强记者对微贷风控体系的了解,在访谈中,公司邀请我们进行了体验。)

贷中体验:微贷网风险管理部的工作人员给记者打开了微贷网数据管理和授信审批的页面,解释道:“以这个客户为例,他借款的需求是17.9万,但是我们根据个人信用模型和车辆估价模型测算出来,只能给批11.9万,所以并不是借款人申请多少我们就能审批多少。对一些借款用户还需要进行电话核实,必要的线下门店的工作人员还要去做实地核实。”

贷后体验:工作人员给记者演示了GPS定位预警的工作原理:“我们会给GPS定位设置一些预警指标,比如车辆已经6天以上没有GPS信号,根据经验,我们会判断该车辆是不是有什么问题,然后就近联系线下门店的工作人员对车辆和借款人情况进行追踪核实。”

在8月11日,微贷网7周年发布会上,顾全林宣布在“智能决策森林”风险决策体系的基础上,微贷网最新推出一款专注于将数据挖掘和大数据信贷风控能力对外输出的数据产品伯乐分,以此为基础,微贷网将进一步输出覆盖贷前审批、贷中预警、贷后管理等环节的信贷业务全流程智能化解决方案。

答:微贷的借款人大部分是小微企业主、个体工商户和个人创业者,资金用途主要用于缓解资金周转难题,平均借款金额为7.5万,符合监管所要求的“小额+分散”原则。微贷从成立以来一直没有资金池,平台的借款人和投资人都是一一匹配的,同时微贷也是业内最早承诺不发假标的平台之一。

就在前不久召开的微贷网7周年发布会上,也曾有投资者提问关于微贷网平台逾期金额的问题。我认为,7月份确实因为行业的爆雷潮,引发了一部分借款的逃废债,入催率有所上升,但是我们也非常希望,包括国家政策的出台将P2P逃废债的名单列入征信(最近出台的政策也有体现),相信随着这一波爆雷潮逐渐平静,以及监管政策越来越支持打击逃废债,代偿金额一定会慢慢的回到平稳状态。微贷已启动在美交所上市项目,在美国证监会上市最大价值之一是披露数据的真实性,如果上市之后披露一些数据不真实,平台是会承担很大的后果,大家可以持续关注这个问题。

网贷平台这几年的发展的确会吸引一些老赖进入,尤其在目前扫黑除恶和行业低迷情况下,有不少老赖在持续观望,平台也会以合法合理方式进行处理。对平台而言,更持久的办法是提高平台客户的准入标准,在贷前审核上更加严格,通过风控系统把恶意诈骗、还款能力弱和还款意愿低的群体过滤掉,利用技术的手段筛选更优质的客户,从而减少平台的风险。

答:微贷一直信奉和践行以科技带动金融创新。作为互联网金融信息服务平台,微贷在坚守合规的前提下,通过加大金融科技的研发和投入有效提升平台的金融服务效率。以风控为例,相较于传统的高成本低效率的人工审核,微贷网发力金融科技,构建智能决策森林评估模型,利用金融科技的手段,将人工环节标准化,有效降低了用户的融资成本,也让平台的服务更加高效和便捷。

未来,微贷网将会继续深耕汽车金融行业,并从客户、员工、管理、产品四个维度重点打造平台的“线上化”发展,尤其会着重提升平台的线上获客能力,通过信息技术的创新应用打造更强的风控能力、数据模型建模能力,完成从获客到放款完成的全程“在线化”。

此外,需重点强调的是,每位金融从业者要把握理性状态,始终对金融怀有敬畏之心、永远不要忽视风险积累、在成熟可控的范围内进行创新升级。

答:目前网贷行业正在经历优胜劣汰,几年发展下来一些业务不合规、中小规模和不具备市场竞争力的业务和平台会被市场自然淘汰。网贷行业在经历行业阵痛,之后,相信互金行业正进入合规发展的阶段,生态建设将会更加完备。期间小平台生存压力会越来越大,符合监管要求、内控体制相对完善的大平台则会迎来发展大机遇,未来平台发展也许会存在小而精,大而全并存发展的局面。可以说,网贷行业将正式进入合规发展的健康通道。

未来随着竞争的加剧,会更加考验平台获取优质资产能力、风控能力和运营能力。在拥抱监管、合规发展的前提下,微贷网也在积极实现组织架构、业务模式的转型升级,不断提升平台自身的运营实力。于行业而言,也希望监管能提高网贷行业的准入门槛,在监管趋严、风险可控的约束下鼓励适度创新,同时也希望政策能够建立平台清退机制,维护网贷市场的稳定。根据目前的形势和最近出台的政策也可以看出,监管部门也正在加大监管力度,促进这个行业的规范自律。未来行业良性发展,更加合格的投资者、企业自身的管理能力、市场监管以及一定的制度规范缺一不可。

七年的沉淀和积累,微贷网实现了品牌战略、产品战略的全面升级。眼下平台的IPO上市进程,已通过美国证监会资料审核并公开交表,这给真正合规的网贷平台以及整个网贷行业带来了信心和新的发展方向。正如平台7周年发布会的主题“与微同行,未来可期”,我们也期待微贷网的下一个7年,能不忘初心,砥砺前行。

声明: (本文为投资有道签约作者原创文章,转载请注明出处及作者,否则视为侵权,本刊将追究法律责任)

李总威武

香港高原资本国际金融集团被骗子打

1

sad

[神马]