ж—¶й—ҙ:2020-12-15 09:21 ж Ҹзӣ®:IPOдё“ж Ҹ зј–иҫ‘:жҠ•иө„жңүйҒ“ зӮ№еҮ»: 7,336 ж¬Ў

дёҠжө·иӮҮж°‘ж–°жқҗж–ҷ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸёпјҲе…¬еҸёз®Җз§°пјҡиӮҮ民科жҠҖпјүдё»иҰҒд»ҺдәӢзІҫеҜҶ注塑件еҸҠй…ҚеҘ—зІҫеҜҶжіЁеЎ‘жЁЎе…·зҡ„з ”еҸ‘гҖҒз”ҹдә§е’Ңй”Җе”®дёҡеҠЎпјҢдә§е“Ғдё»иҰҒеә”з”ЁдәҺжұҪиҪҰе’ҢеҺЁеҚ«е®¶з”өйўҶеҹҹгҖӮ2019е№ҙ8жңҲпјҢе…¬еҸёејҖе§ӢжҺҘеҸ—жө·йҖҡиҜҒеҲёзҡ„дёҠеёӮиҫ…еҜјпјҢжӢҹеҶІеҲәж·ұдәӨжүҖеҲӣдёҡжқҝгҖӮ

д»Һз»ҸиҗҘдёҡз»©зңӢпјҢжҠҘе‘ҠжңҹеҸҜжҜ”еүҚдёүе№ҙпјҲ2017е№ҙпҪһ2019е№ҙпјүеҶ…пјҢиӮҮ民科жҠҖзҡ„иҗҘдёҡ收е…ҘеҲҶеҲ«дёә2.33дәҝе…ғгҖҒ2.95дәҝе…ғгҖҒ3.35дәҝе…ғпјҢе№ҙеҢ–еӨҚеҗҲеўһй•ҝзҺҮдёә19.77%пјӣеҪ’жҜҚеҮҖеҲ©ж¶ҰеҲҶеҲ«дёә2987.87дёҮе…ғгҖҒ5317.09дёҮе…ғгҖҒ7186.78дёҮе…ғпјҢе№ҙеҢ–еӨҚеҗҲеўһй•ҝзҺҮдёә55.09%пјҢз»ҸиҗҘжҲҗй•ҝжҖ§зңӢдјјдёҚй”ҷгҖӮ

дёҚиҝҮпјҢе…¬еҸёзҡ„дҝЎжҒҜжҠ«йңІеҖјеҫ—е…іжіЁгҖӮдёҖж–№йқўпјҢжӢӣиӮЎд№Ұз§°пјҢиӮҮ民科жҠҖзҡ„е…іиҒ”й”Җе”®жҜӣеҲ©зҺҮе’ҢеҗҢиЎҢдёҡеҸҜжҜ”е…¬еҸёжҜӣеҲ©зҺҮзӣёеҪ“пјҢе®һйҷ…дёҠеҚҙжҳҫи‘—дҪҺдәҺе…¬еҸёиҮӘиә«жіЁеЎ‘件дә§е“Ғзҡ„ж•ҙдҪ“жҜӣеҲ©зҺҮж°ҙе№іпјҢдё”е…¶еҸҜжҜ”е…¬еҸёе’ҢиӮҮ民科жҠҖз”ҡиҮідёҚжһ„жҲҗеҗҢиЎҢеҸҜжҜ”е…ізі»гҖӮеҸҰдёҖж–№йқўпјҢе…¬еҸёзҡ„еЎ‘ж–ҷзІ’еӯҗдҫӣеә”е•Ҷе’Ңе®ўжҲ·жҲ–и®ёдёәеҗҢдёҖе®һжҺ§дёӢзҡ„дјҒдёҡпјҢиӮҮ民科жҠҖжҠ«йңІзҡ„еә”д»ҳиҙҰж¬ҫдҪҷйўқдәҰдёҺдҫӣеә”е•ҶдҝЎжҒҜжҠ«йңІеӯҳеңЁжҳҺжҳҫе·®ејӮгҖӮ

е…іиҒ”й”Җе”®жҜӣеҲ©зҺҮејӮеёёпјҢжӢӣиӮЎд№Ұи§ЈйҮҠжҳҜеҗҰеҗҲзҗҶпјҹ

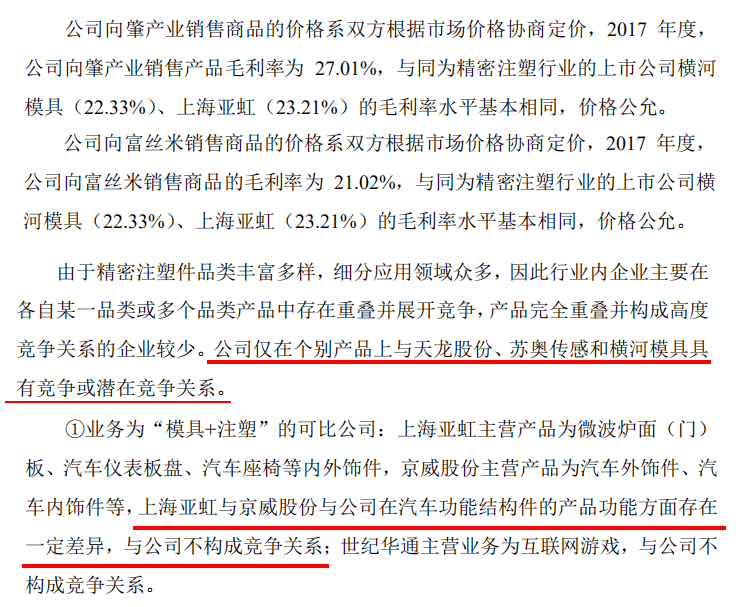

жҚ®жӢӣиӮЎд№ҰжҠ«йңІпјҢиӮҮдә§дёҡж ӘејҸдјҡзӨҫпјҲд»ҘдёӢз®Җз§°вҖңиӮҮдә§дёҡвҖқпјүжҳҜиӮҮ民科жҠҖеҺҹиӮЎдёңиӮҮж°‘зІҫеҜҶеЎ‘иғ¶еҲ¶е“ҒпјҲдёҠжө·пјүжңүйҷҗе…¬еҸёзҡ„жҜҚе…¬еҸёпјҢ2017е№ҙпјҢиӮҮ民科жҠҖеҗ‘иӮҮдә§дёҡй”Җе”®е–·еҳҙгҖҒиҠұжҙ’зӯү家з”өгҖҒеҚ«жөҙй…Қ件пјҢй”Җе”®йҮ‘йўқдёә88.16дёҮе…ғпјҢжҜӣеҲ©зҺҮдёә27.01%гҖӮ

еҗҢж—¶пјҢжұҹиӢҸеҜҢдёқзұіж–°жқҗж–ҷ科жҠҖжңүйҷҗе…¬еҸёпјҲд»ҘдёӢз®Җз§°вҖңеҜҢдёқзұівҖқпјүеҺҹз”ұиӮҮ民科жҠҖе®һжҺ§дәәйӮөйӣ„иҫүе®һйҷ…жҺ§еҲ¶пјҢе·ІдәҺ2018е№ҙ12жңҲеҜ№еӨ–иҪ¬и®©гҖӮ2017е№ҙпјҢиӮҮ民科жҠҖеҗ‘еҜҢдёқзұій”Җе”®е–·еҳҙ组件гҖҒеЎ‘ж–ҷзІ’еӯҗзӯүе•Ҷе“ҒпјҢй”Җе”®йҮ‘йўқдёә79.73дёҮе…ғпјҢжҜӣеҲ©зҺҮдёә21.02%гҖӮ

жӢӣиӮЎд№Ұз§°пјҢе…¬еҸёеҗ‘иӮҮдә§дёҡгҖҒеҜҢдёқзұій”Җе”®е•Ҷе“Ғзҡ„жҜӣеҲ©зҺҮдёҺеҗҢдёәзІҫеҜҶжіЁеЎ‘иЎҢдёҡзҡ„дёҠеёӮе…¬еҸёе®ҒжіўжЁӘжІіжЁЎе…·иӮЎд»Ҫжңүйҷҗе…¬еҸёпјҲиҜҒеҲёз®Җз§°пјҡжЁӘжІіжЁЎе…·пјҢиҜҒеҲёд»Јз Ғпјҡ300539.SZпјүгҖҒдёҠжө·дәҡиҷ№жЁЎе…·иӮЎд»Ҫжңүйҷҗе…¬еҸёпјҲиҜҒеҲёз®Җз§°пјҡдёҠжө·дәҡиҷ№пјҢиҜҒеҲёд»Јз Ғпјҡ603159.SHпјүзҡ„жҜӣеҲ©зҺҮж°ҙе№іеҹәжң¬зӣёеҗҢпјҢд»·ж је…¬е…ҒгҖӮ然иҖҢпјҢжҲ‘们еҸ‘зҺ°дёҠиҝ°е…іиҒ”й”Җе”®зҡ„жҜӣеҲ©зҺҮиҝңдҪҺдәҺиӮҮ民科жҠҖ注塑件дә§е“Ғзҡ„ж•ҙдҪ“жҜӣеҲ©зҺҮж°ҙе№ігҖӮ

жҚ®жҠ«йңІпјҢиӮҮ民科жҠҖзҡ„зІҫеҜҶ注塑件дә§е“ҒеҲҶдёәжұҪиҪҰйғЁд»¶гҖҒ家用з”өеҷЁйғЁд»¶гҖҒе…¶д»–пјҢ2017е№ҙзҡ„й”Җ售收е…ҘеҲҶеҲ«дёә10246.39дёҮе…ғгҖҒ9888.58дёҮе…ғгҖҒ479.70дёҮе…ғпјҢй”Җе”®жҲҗжң¬еҲҶеҲ«дёә6043.35дёҮе…ғгҖҒ6474.22дёҮе…ғгҖҒ319.51дёҮе…ғгҖӮеӣ жӯӨпјҢ注塑件дә§е“Ғзҡ„ж•ҙдҪ“收е…ҘгҖҒжҲҗжң¬еҲҶеҲ«дёә20614.67дёҮе…ғгҖҒ12837.08дёҮе…ғпјҢз®ҖеҚ•и®Ўз®—еҸҜзҹҘпјҢ注塑件дә§е“Ғзҡ„2017е№ҙж•ҙдҪ“жҜӣеҲ©зҺҮдёә37.73%пјҢиҫғе…¬еҸёеҪ“жңҹеҜ№иӮҮдә§дёҡгҖҒеҜҢдёқзұізҡ„е…іиҒ”й”Җе”®жҜӣеҲ©зҺҮеҲҶеҲ«й«ҳеҮә10.72дёӘзҷҫеҲҶзӮ№гҖҒ16.71дёӘзҷҫеҲҶзӮ№гҖӮ

жӢӣиӮЎд№ҰиҝҳжҳҫзӨәпјҢиӮҮ民科жҠҖд»…еңЁдёӘеҲ«дә§е“ҒдёҠдёҺжЁӘжІіжЁЎе…·е…·жңүз«һдәүжҲ–жҪңеңЁз«һдәүе…ізі»пјҢе’ҢдёҠжө·дәҡиҷ№еңЁжұҪиҪҰеҠҹиғҪз»“жһ„件зҡ„дә§е“ҒеҠҹиғҪж–№йқўеӯҳеңЁдёҖе®ҡе·®ејӮпјҢеҸҢж–№з”ҡиҮідёҚжһ„жҲҗз«һдәүе…ізі»гҖӮйӮЈд№ҲпјҢжӢӣиӮЎд№ҰжӯӨеүҚе°Ҷе…іиҒ”й”Җе”®жҜӣеҲ©зҺҮе’ҢжЁӘжІіжЁЎе…·гҖҒдёҠжө·дәҡиҷ№зҡ„жіЁеЎ‘дә§е“ҒжҜӣеҲ©зҺҮиҝӣиЎҢжҜ”иҫғпјҢжҳҜеҗҰеұһдәҺж¬Ізӣ–ејҘеҪ°е‘ўпјҹ

иө„ж–ҷжқҘжәҗпјҡиӮҮ民科жҠҖжӢӣиӮЎд№Ұ

еҺҹжқҗж–ҷдҫӣеә”е•ҶжҲ–е…јиҒҢе®ўжҲ·пјҢиҙўеҠЎж•°жҚ®зңҹе®һжҖ§еӯҳз–‘

жҚ®жӢӣиӮЎд№ҰжҠ«йңІпјҢиӮҮ民科жҠҖзҡ„дё»иҗҘдёҡеҠЎдёәзІҫеҜҶ注塑件еҸҠй…ҚеҘ—зІҫеҜҶжіЁеЎ‘жЁЎе…·пјҢеЎ‘ж–ҷзІ’еӯҗжҳҜе…¶дё»иҰҒеҺҹжқҗж–ҷгҖӮдёҠжө·иЈ•дҪіеЎ‘ж–ҷжңүйҷҗе…¬еҸёпјҲд»ҘдёӢз®Җз§°вҖңиЈ•дҪіеЎ‘ж–ҷвҖқпјүжҳҜе…¬еҸёеЎ‘ж–ҷзІ’еӯҗдҫӣеә”е•Ҷд№ӢдёҖпјҢ2017е№ҙиҮі2020е№ҙдёҠеҚҠе№ҙпјҢиӮҮ民科жҠҖеҗ‘е…¶йҮҮиҙӯеЎ‘ж–ҷзІ’еӯҗзҡ„йҮ‘йўқеҲҶеҲ«дёә398.28дёҮе…ғгҖҒ150.04дёҮе…ғгҖҒ0е…ғгҖҒ252.75дёҮе…ғгҖӮ

еҗҢж—¶пјҢиӮҮ民科жҠҖзҡ„е…¶д»–дёҡеҠЎж”¶е…Ҙдё»иҰҒжқҘжәҗдәҺй”Җе”®еЎ‘ж–ҷзІ’еӯҗпјҢдёҠжө·иңңж¶ҰеҢ–еӯҰ科жҠҖжңүйҷҗе…¬еҸёпјҲд»ҘдёӢз®Җз§°вҖңиңңж¶ҰеҢ–еӯҰвҖқпјүгҖҒдёҠжө·йІёжёЎжқҗж–ҷ科жҠҖжңүйҷҗе…¬еҸёпјҲд»ҘдёӢз®Җз§°вҖңйІёжёЎжқҗж–ҷвҖқпјүжҳҜе…¬еҸёе…¶д»–дёҡеҠЎдё»иҰҒе®ўжҲ·гҖӮ2017е№ҙиҮі2019е№ҙпјҢиӮҮ民科жҠҖеҜ№иңңж¶ҰеҢ–еӯҰзҡ„й”Җ售收е…ҘеҲҶеҲ«дёә228.21дёҮе…ғгҖҒ134.85дёҮе…ғгҖҒ79.14дёҮе…ғпјҢеҚ е…¶д»–дёҡеҠЎж”¶е…Ҙзҡ„жҜ”дҫӢеҲҶеҲ«дёә19.59%гҖҒ10.06%гҖҒ4.15%гҖӮиҖҢйІёжёЎжқҗж–ҷиҮӘ2019е№ҙиө·иҝӣе…Ҙе…¶д»–дёҡеҠЎеүҚдә”еӨ§е®ўжҲ·пјҢ2019е№ҙгҖҒ2020е№ҙдёҠеҚҠе№ҙзҡ„й”Җе”®йҮ‘йўқеҲҶеҲ«дёә287.09дёҮе…ғгҖҒ88.43дёҮе…ғпјҢеҚ жҜ”еҲҶеҲ«дёә15.04%гҖҒ11.51%гҖӮ

е·§еҗҲзҡ„жҳҜпјҢе®ўжҲ·иЈ•дҪіеЎ‘ж–ҷе’Ңдҫӣеә”е•Ҷиңңж¶ҰеҢ–еӯҰгҖҒйІёжёЎжқҗж–ҷзҡ„иҒ”зі»ж–№ејҸе®Ңе…ЁдёҖиҮҙпјҢжҲ–и®ёеҸ—еҗҢдёҖе®һжҺ§дәәжҺ§еҲ¶гҖӮеӣҪ家дјҒдёҡдҝЎз”ЁдҝЎжҒҜе…¬зӨәзі»з»ҹжҳҫзӨәпјҢиЈ•дҪіеЎ‘ж–ҷгҖҒиңңж¶ҰеҢ–еӯҰгҖҒйІёжёЎжқҗж–ҷзҡ„иҒ”зі»з”өиҜқеқҮдёәвҖң021-34***377вҖқпјҢиЈ•дҪіеЎ‘ж–ҷе’ҢйІёжёЎжқҗж–ҷжӣҙжҳҜеңЁеҗҢдёҖең°еқҖејҖеұ•з»ҸиҗҘжҙ»еҠЁгҖӮйӮЈд№ҲпјҢиӮҮ民科жҠҖеҗ‘иЈ•дҪіеЎ‘ж–ҷйҮҮиҙӯеЎ‘ж–ҷзІ’еӯҗпјҢеҸҲе°ҶеЎ‘ж–ҷзІ’еӯҗеҚ–еӣһз»ҷиңңж¶ҰеҢ–еӯҰгҖҒйІёжёЎжқҗж–ҷпјҢзӣёе…ідәӨжҳ“жҳҜеҗҰзңҹе®һпјҹиҝҳйңҖиҰҒжӢҹдёҠеёӮе…¬еҸёиҝӣдёҖжӯҘжҠ«йңІгҖӮ

иө„ж–ҷжқҘжәҗпјҡеӣҪ家дјҒдёҡдҝЎз”ЁдҝЎжҒҜе…¬зӨәзі»з»ҹ

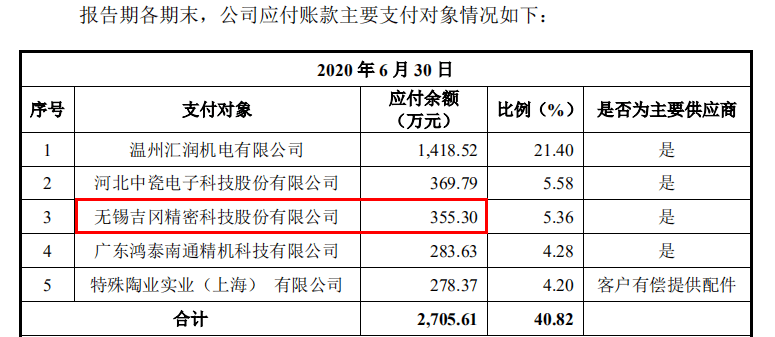

жӯӨеӨ–пјҢиӮҮ民科жҠҖжҠ«йңІзҡ„иҙўеҠЎж•°жҚ®дәҰеӯҳеңЁз–‘й—®гҖӮжӢӣиӮЎд№ҰжҳҫзӨәпјҢж— й”ЎеҗүеҶҲзІҫеҜҶ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸёпјҲиҜҒеҲёз®Җз§°пјҡеҗүеҶҲзІҫеҜҶпјҢиҜҒеҲёд»Јз Ғпјҡ836720.OCпјүжҳҜиӮҮ民科жҠҖзҡ„дё»иҰҒдҫӣеә”е•ҶгҖӮжҲӘиҮі2020е№ҙ6жңҲ30ж—ҘпјҢе…¬еҸёеҜ№еҗүеҶҲзІҫеҜҶзҡ„еә”д»ҳиҙҰж¬ҫдҪҷйўқдёә355.30дёҮе…ғгҖӮ

иө„ж–ҷжқҘжәҗпјҡиӮҮ民科жҠҖжӢӣиӮЎд№Ұ

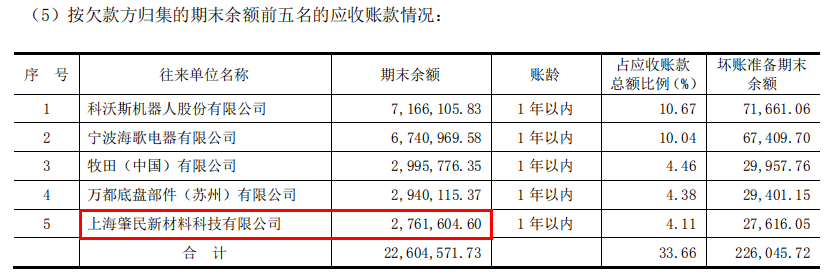

з”ұдәҺиӮҮ民科жҠҖзҡ„еә”д»ҳиҙҰж¬ҫеҜ№еә”еҗүеҶҲзІҫеҜҶзҡ„еә”收иҙҰж¬ҫпјҢеӣ жӯӨпјҢеҗүеҶҲзІҫеҜҶиҙҰдёҠзҗҶеә”еӯҳеңЁ355.30дёҮе…ғеҜ№иӮҮ民科жҠҖзҡ„еә”收иҙҰж¬ҫдҪҷйўқгҖӮдҪҶжҚ®еҗүеҶҲзІҫеҜҶ2020е№ҙеҚҠе№ҙжҠҘжҳҫзӨәпјҢе…¶еҜ№иӮҮ民科жҠҖзҡ„жңҹжң«еә”收иҙҰж¬ҫдҪҷйўқдёә276.16дёҮе…ғпјҢдёӨиҖ…зӣёе·®28.66%гҖӮ

иө„ж–ҷжқҘжәҗпјҡеҗүеҶҲзІҫеҜҶ2020е№ҙеҚҠе№ҙжҠҘ

е»әи®ҫйЎ№зӣ®жңӘйӘҢе…ҲжҠ•пјҢеӨҡж¬Ўиў«иҰҒжұӮж•ҙж”№

2016е№ҙ7жңҲпјҢдёҠжө·еёӮз”ҹжҖҒзҺҜеўғеұҖе…¬зӨәгҖҠдёҠжө·еёӮзҺҜдҝқиҝқжі•иҝқ规е»әи®ҫйЎ№зӣ®жё…зҗҶжҳҺз»ҶиЎЁгҖӢпјҢиӮҮ民科жҠҖзҡ„вҖңе№ҙдә§8800дёҮ件зІҫеҜҶжіЁеЎ‘дә§е“Ғз”ҹдә§е»әи®ҫйЎ№зӣ®вҖқиө«з„¶еңЁеҲ—пјҢиҝқ规дәӢйЎ№дёәжңӘйӘҢе…ҲжҠ•гҖӮ

иө„ж–ҷжқҘжәҗпјҡдёҠжө·еёӮз”ҹжҖҒзҺҜеўғеұҖ

иө„ж–ҷжқҘжәҗпјҡдёҠжө·еёӮз”ҹжҖҒзҺҜеўғеұҖ

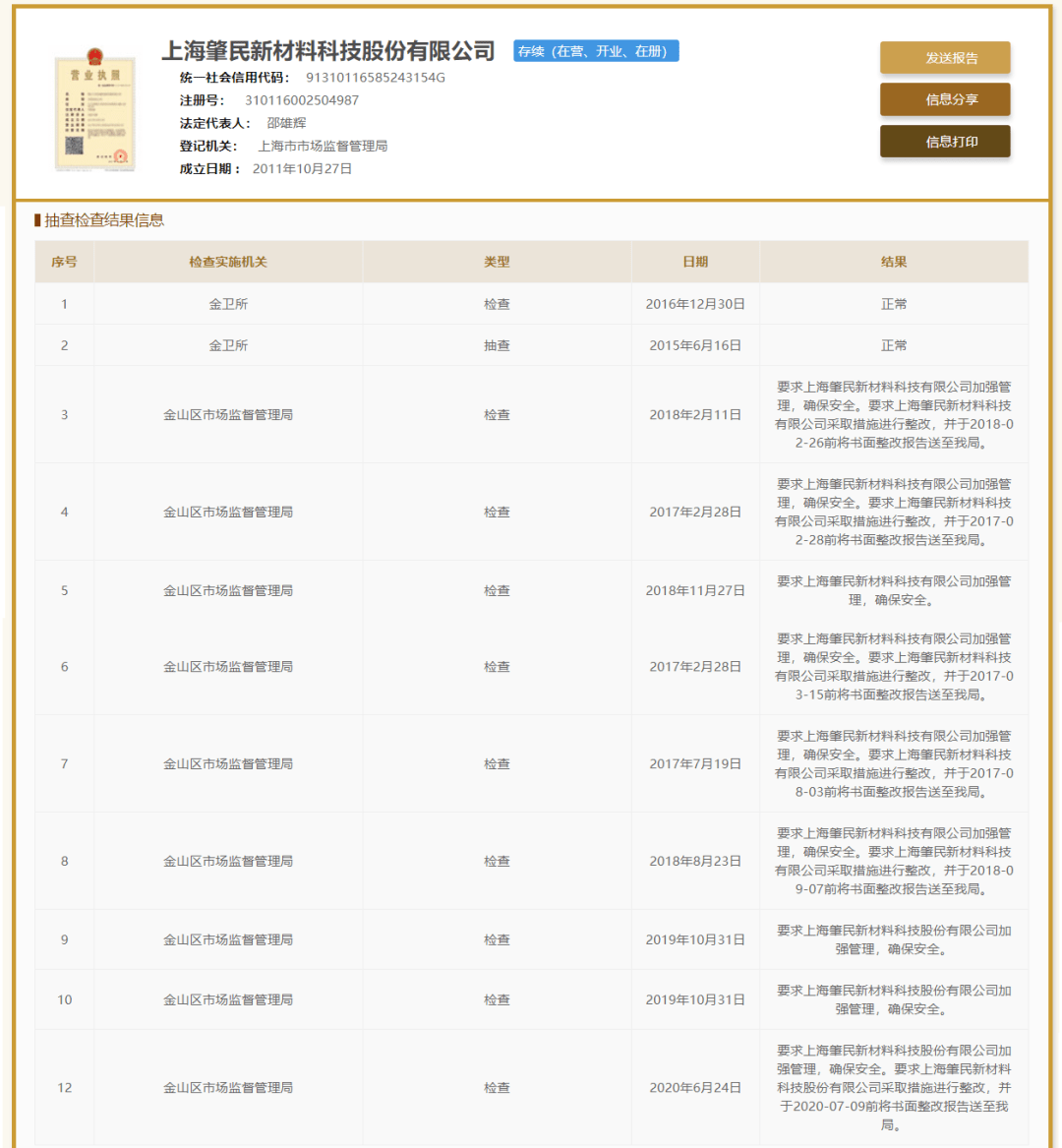

2017е№ҙиҮід»ҠпјҢйҮ‘еұұеёӮеёӮеңәзӣ‘зқЈз®ЎзҗҶеұҖдәҰеҜ№иӮҮ民科жҠҖиҝӣиЎҢдәҶж•°ж¬ЎжЈҖжҹҘпјҢжЈҖжҹҘз»“жһңеқҮиҰҒжұӮе…¬еҸёеҠ ејәз®ЎзҗҶпјҢжңҖиҝ‘дёҖж¬ЎжЈҖжҹҘдёә2020е№ҙ6жңҲпјҢеёӮзӣ‘еұҖиҰҒжұӮиӮҮ民科жҠҖйҮҮеҸ–жҺӘж–ҪиҝӣиЎҢж•ҙж”№пјҢ并жҠҘйҖҒд№Ұйқўж•ҙж”№жҠҘе‘ҠгҖӮ

иө„ж–ҷжқҘжәҗпјҡеӣҪ家дјҒдёҡдҝЎз”ЁдҝЎжҒҜе…¬зӨәзі»з»ҹ

иө„ж–ҷжқҘжәҗпјҡеӣҪ家дјҒдёҡдҝЎз”ЁдҝЎжҒҜе…¬зӨәзі»з»ҹ

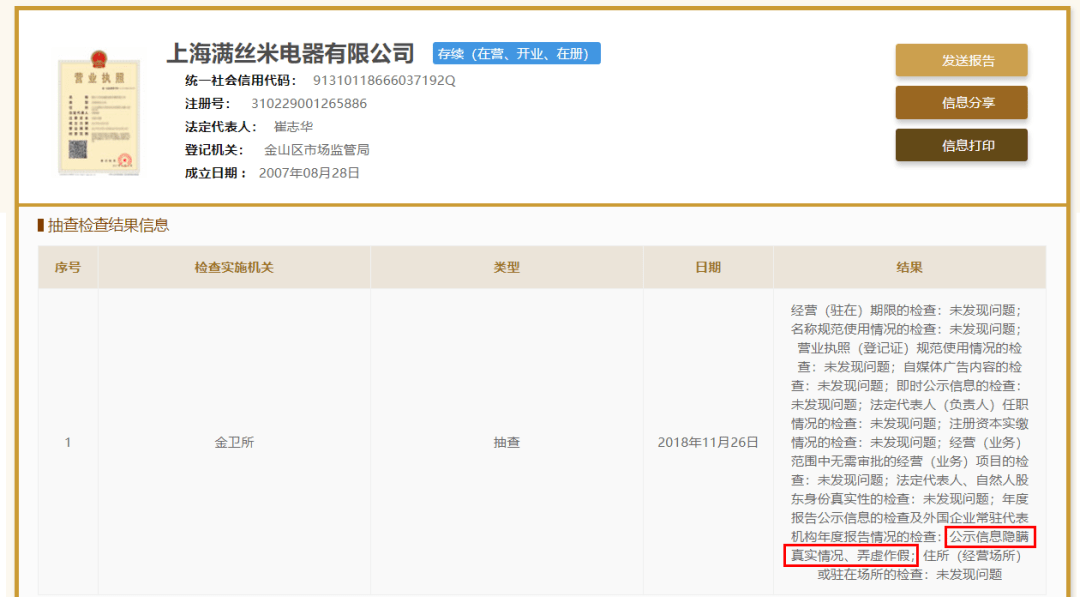

еҸҰеӨ–пјҢдёҠжө·ж»Ўдёқзұіз”өеҷЁжңүйҷҗе…¬еҸёпјҲд»ҘдёӢз®Җз§°вҖңж»ЎдёқзұівҖқпјүжҳҜиӮҮ民科жҠҖе…іиҒ”ж–№пјҢеҺҹз”ұиӮҮ民科жҠҖе®һжҺ§дәәйӮөйӣ„иҫүе®һйҷ…жҺ§еҲ¶гҖӮ2018е№ҙ11жңҲпјҢж»Ўдёқзұіеӣ вҖңе…¬зӨәдјҒдёҡдҝЎжҒҜйҡҗзһ’зңҹе®һжғ…еҶөгҖҒеј„иҷҡдҪңеҒҮвҖқиў«еҲ—е…Ҙз»ҸиҗҘејӮеёёеҗҚеҪ•пјҢ12жңҲпјҢйӮөйӣ„иҫүгҖҒйӮөж—ӯзәўе…„еҰ№еҜ№еӨ–иҪ¬и®©е…¶жҢҒжңүзҡ„ж»Ўдёқзұі100%иӮЎжқғгҖӮ

иө„ж–ҷжқҘжәҗпјҡеӣҪ家дјҒдёҡдҝЎз”ЁдҝЎжҒҜе…¬зӨәзі»з»ҹ

иө„ж–ҷжқҘжәҗпјҡеӣҪ家дјҒдёҡдҝЎз”ЁдҝЎжҒҜе…¬зӨәзі»з»ҹ

еЈ°жҳҺ: пјҲжң¬ж–ҮдёәжҠ•иө„жңүйҒ“зӯҫзәҰдҪңиҖ…еҺҹеҲӣж–Үз« пјҢиҪ¬иҪҪиҜ·жіЁжҳҺеҮәеӨ„еҸҠдҪңиҖ…пјҢеҗҰеҲҷи§ҶдёәдҫөжқғпјҢжң¬еҲҠе°ҶиҝҪ究法еҫӢиҙЈд»»пјү

жқҺжҖ»еЁҒжӯҰ

йҰҷжёҜй«ҳеҺҹиө„жң¬еӣҪйҷ…йҮ‘иһҚйӣҶеӣўиў«йӘ—еӯҗжү“

1

sad

[зҘһ马]