时间:2020-10-28 09:50 栏目:IPO专栏 编辑:投资有道 点击: 3,591 次

福建万辰生物科技股份有限公司(证券简称:万辰生物,证券代码:833260.OC)主要从事鲜品食用菌的研发、工厂化培育和销售业务,主要产品包括金针菇、蟹味菇、白玉菇和海鲜菇。2016年12月,万辰生物开始接受华泰联合证券的上市辅导。2017年8月,公司改为携手民生证券,继续冲击创业板。

从经营业绩看,报告期可比前三年(2017年~2019年)内,万辰生物的营业收入分别为2.47亿元、3.43亿元和4.51亿元,年化复合增长率为35.19%;归母净利润分别为1648.27万元、3473.82万元和9218.76万元,年化复合增长率为136.50%,经营成长性看似不错。但事实上,公司2017年的归母净利润较2016年(3904.85万元)大幅下滑57.79%,直至2019年才恢复至期前水平。

同时,万辰生物的信息披露值得关注,公司在不同版招股书及新三板年报中披露的主要客户、供应商、员工人数均存在差异。另外,公司部分已有建设项目属于福建省环保厅久批未验违规清理对象,且在违规清理验收阶段被发现存在不符合环评文件的情形。本次IPO募投项目产能合计为日产真姬菇120吨,是现有产能的6倍,而募投项目投资概算对设备购置费的预估亦或存夸大之嫌。

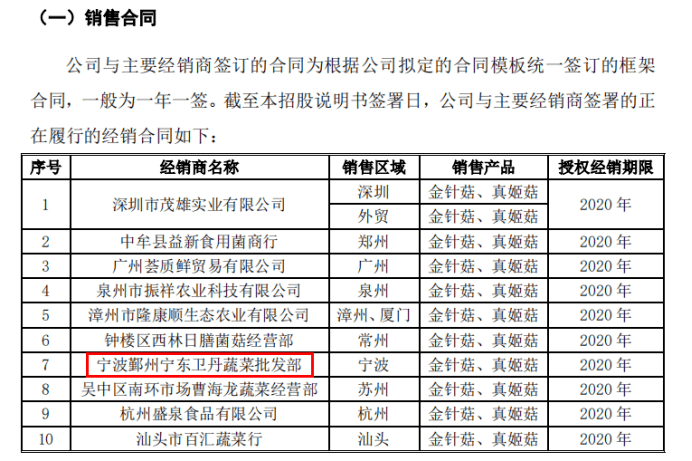

此外,个人经销商是万辰生物实现销售的最主要途径,报告期内,多家个体工商户在成立当年或次年即跻身公司前十大客户。值得注意的是,其中一家蔬菜经营部已在2020年9月火速注销,但招股书却称相关经销合同仍在履行中。

信息披露四遭“打脸”

通过对比万辰生物报送的两本招股书及其在新三板披露的年报,我们发现公司在不同文件中披露的主要客户、供应商、员工人数均存在差异,或需其进一步解释。

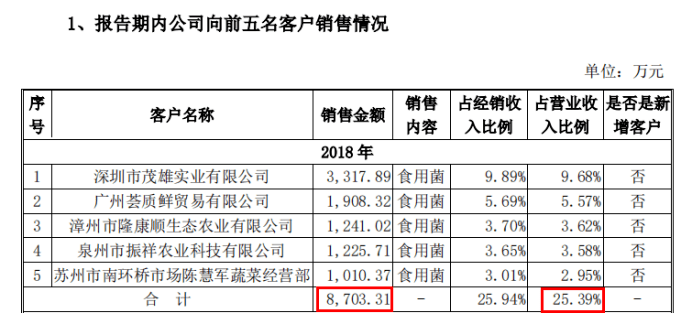

首先,招股书显示,2018年万辰生物对前五大客户的销售金额分别为3317.89万元、1908.32万元、1241.02万元、1225.71万元、1010.37万元,合计8703.31万元,占当期营业收入的25.39%。

资料来源:万辰生物招股书(上会稿)

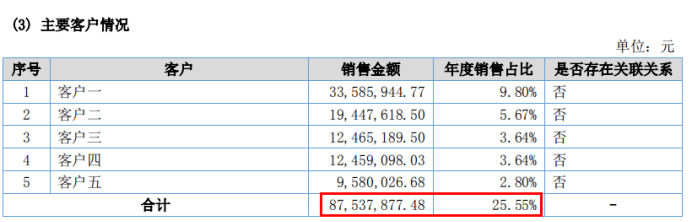

然而,新三板年报却称,公司当期前五大客户的销售金额分别为3358.59万元、1944.76万元、1246.52万元、1245.91万元、958万元,合计8753.79万元,占当期营业收入的25.55%。

万辰生物2018年年度报告

神奇的是,虽然前五大客户的销售金额相差了50.48万元,但招股书和新三板年报披露的2018年总营业收入均为34272.23万元,而类似情况亦出现在2017年财务数据中。

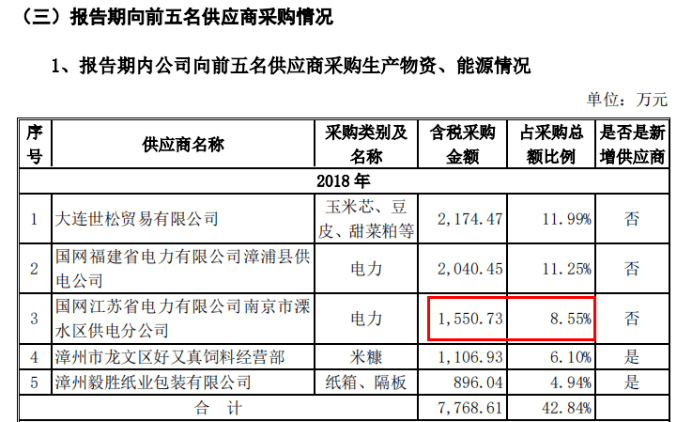

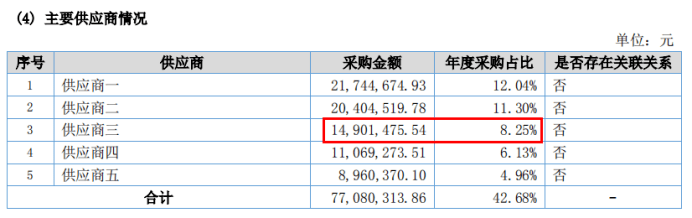

其次,招股书显示,2018年万辰生物对第三大供应商的采购金额为1550.73万元,占当期采购总额的8.55%,而新三板年报称,公司对第三大供应商的采购金额为1490.15万元,占年度采购的8.25%。

资料来源:万辰生物招股书(上会稿)

资料来源:万辰生物2018年年度报告

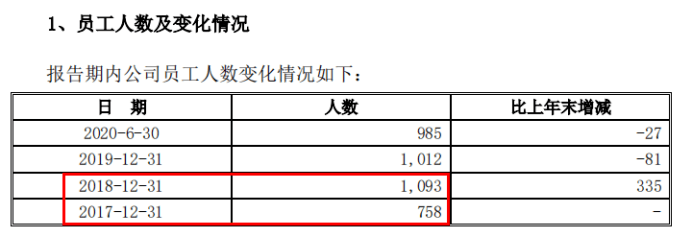

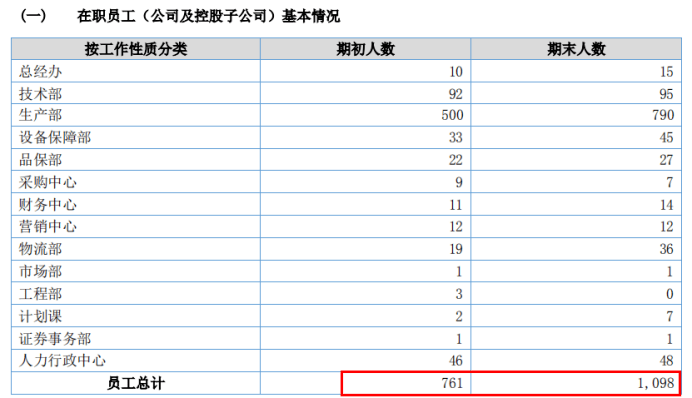

另外,据招股书披露,截至2017年12月31日、2018年12月31日,公司员工人数分别为758人和1093人,增加了335人。但万辰生物此前在2018年年报中称,随着公司规模的壮大,公司员工人数从2017年末的761人增加至2018年末的1098人,净增加337人。

资料来源:万辰生物招股书(上会稿)

资料来源:万辰生物2018年年度报告

同时,招股书显示,截至2019年12月31日,公司销售人员数量为11人,但据其2020年3月报送的招股书显示,公司当期销售人员为10人。

资料来源:万辰生物招股书(上会稿)

资料来源:万辰生物招股书(2020年3月报送)

据悉,万辰生物的2017年、2018年新三板年报及两本招股书的审计机构均为中审众环会计师事务所(特殊普通合伙),黄丽琼始终担任其签字会计师。2019年9月,因在中房置业股份有限公司(证券简称:中房股份,证券代码:600890.SH)2018年内部控制审计项目中存在违规行为,黄丽琼被证监会北京监管局出具警示函。

募投项目扩产6倍,存未验先投“黑历史”

据招股书披露,万辰生物共有漳州一期、漳州二期、漳州三期、南京一期、南京二期五个厂区,其中,漳州一期厂区用于生产真姬菇(包括蟹味菇、白玉菇、海鲜菇),其他厂区全部用于生产金针菇。同时,万辰生物拟通过本次IPO分别募资2.83亿元、2.79亿元,用于建设“年产21000吨真姬菇工厂化生产项目”和“日产60吨真姬菇工厂化生产项目”。

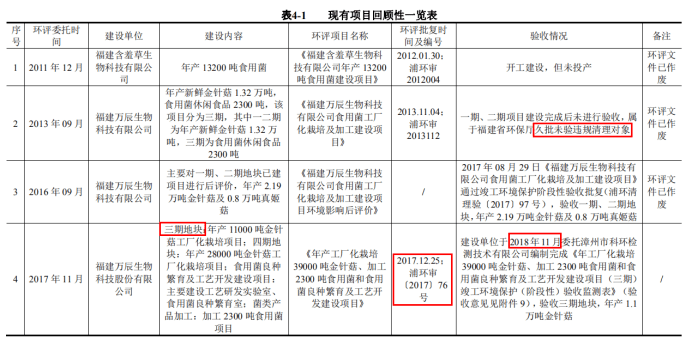

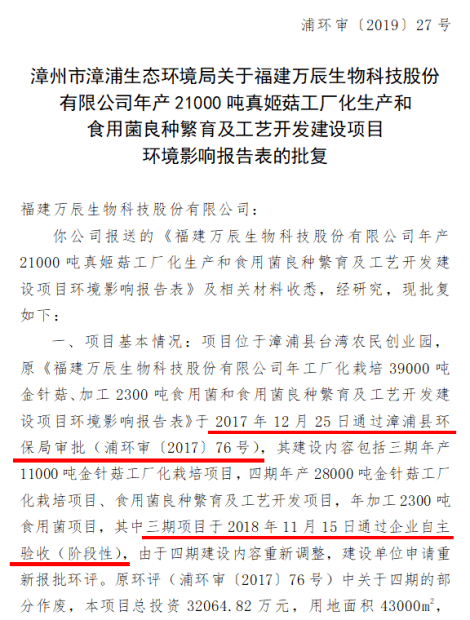

招股书显示,2017年9月、10月,漳州三期的厂房、设备完工转为固定资产,并于10月开始投产装瓶。不过,据募投项目“年产21000吨真姬菇工厂化生产项目”的环境影响报告表、漳州市漳浦生态环境局环评批复文件显示,漳州三期项目直至2017年12月才获得文号为浦环审[2017]76号的环评批复,并于2018年11月通过验收。那么这是否意味着万辰生物的漳州三期项目在获得环评审批和验收之前就已经投产?是否属于未批先建、未验先投的违规行为呢?

资料来源:募投项目环境影响报告表

资料来源:漳州市漳浦生态环境局

值得一提的是,万辰生物确实存在未验先投“黑历史”。据募投项目环评报告显示,万辰生物的漳州一期、二期项目在建设完成后未进行验收,属于福建省环保厅久批未验违规清理对象,且在违规清理验收阶段发现项目在建设和运行过程产生不符合审批的环评文件的情形。2016年9月,万辰生物针对上述项目编制了《建设项目环境影响后评价》,并于2017年8月取得竣工环保验收批复。

另一方面,由于招股书系按照350天的年生产天数计算年采收重量,故募投项目“年产21000吨真姬菇工厂化生产项目”、“日产60吨真姬菇工厂化生产项目”的日产能均为60吨真姬菇,合计120吨/天,是现有真姬菇日产能(20吨)的6倍。而万辰生物2019年的真姬菇销量仅7920.50吨,约为扩产产能(42000吨)的18.86%,如此大幅度的扩产真的合理吗?

同时,“年产21000吨真姬菇工厂化生产项目”、“日产60吨真姬菇工厂化生产项目”的设备购置费分别为17311.66万元、16611.66万元,即每1吨真姬菇日产能分别对应288.53万元、276.86万元的设备原值。

但据招股书披露,2017年至2019年各期末,公司的机器设备原值分别为19930.04万元、28613.43万元、29261.03万元,食用菌(含真姬菇、金针菇)总产能分别为167吨/天、247吨/天、247吨/天,简单计算可知,每1吨食用菌日产能对应的机器设备原值分别为119.34万元、115.84万元、118.47万元。因此,募投项目预计的每吨真姬菇产能所需机器设备价值或许达到公司现有单位产能对应设备价值的两倍有余,这又是否合理呢?

销售依靠个人经销商,客户注销了却还能履行合同

据悉,万辰生物的食用菌产品属于生鲜农产品,最终客户较为分散,因此主要通过经销商销售。其中,个人经销商是公司最主要的销售途径,2017年至2019年,公司向个人经销商(包括个体工商户和非法人实体)的销售收入分别为15295.90万元、21497.19万元、29335.43万元,占各期营业收入的比例分别为62%、62.72%、65.06%。

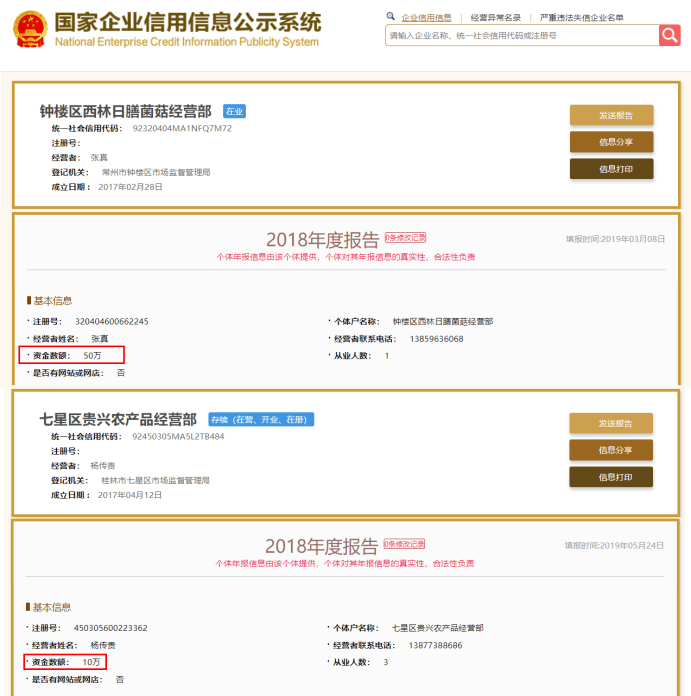

据招股书披露,钟楼区西林日膳菌菇经营部(以下简称“西林经营部”)、七星区贵兴农产品经营部(以下简称“贵兴经营部”)均为个体工商户,是万辰生物2018年前十大客户中的新增客户,当期销售收入分别为945.92万元、748.20万元,销售数量分别为1726.27吨、1287.54吨。

而据企业信用信息公示系统显示,西林经营部成立于2017年2月,资金数额为50万元,贵兴经营部则成立于2017年4月,资金数额仅10万元。从资金数额来看,这两家经营部的规模似乎和销售收入不太匹配。

资料来源:国家企业信用信息公示系统

另外,宁波鄞州宁东卫丹蔬菜批发部(以下简称“卫丹批发部”)是万辰生物2019年前十大客户中的新增客户,当期销售数量为1463.51吨,销售收入为774.40万元。

国家企业信用信息公示系统显示,卫丹批发部成立于2019年4月,已于2020年9月25日注销。而据万辰生物披露,截至招股书签署日(2020年10月19日),公司与卫丹批发部签署的经销合同仍在履行中。

资料来源:国家企业信用信息公示系统

资料来源:万辰生物招股书(上会稿)

声明: (本文为投资有道签约作者原创文章,转载请注明出处及作者,否则视为侵权,本刊将追究法律责任)

李总威武

香港高原资本国际金融集团被骗子打

1

sad

[神马]