时间:2020-10-15 11:15 栏目:IPO专栏 编辑:投资有道 点击: 3,451 次

盛美半导体设备(上海)股份有限公司(以下简称:盛美半导体)是以半导体专用设备的研发、生产和销售为主营业务的科创板拟上市公司。公司生产的半导体清洗设备、半导体电镀设备和先进封装湿法设备等半导体装备,广泛应用于韩国海力士、中芯国际、长点科技、长江存储、华虹集团等境内外知名半导体厂商。

从经营业绩方面来看。2017年到2019年,即三年报告期内,盛美半导体的营业收入分别为2.53亿元、4.65亿元和6.27亿元,年化复合增长率为57.42%。净利润分别为1086.06万元、9253.04万元和1.35亿元,年化复合增长率高达252.42%,经营业绩看似还不错。

可是,通过深入研究发现:报告期内,盛美半导体的关联采购占当期营业成本之比明显偏高,而且部分关联采购定价或不公允。公司控股股东ACM RESEARCH,INC.(以下简称:ACMR)既始终是公司主要供应商,2017年和2018年又名列公司前五大客户,销售和采购金额巨大,竟是公司重要的购销渠道。此外,“盛美半导体设备研发与制造中心项目”早在2019年12月30日就已经在上海自贸区临港新片区启动,可是该募投项目的环评批文却是2020年之后才下发的,是否有违规建设之嫌呢?

关联采购占比超50%,部分关联采购定价低了近62%

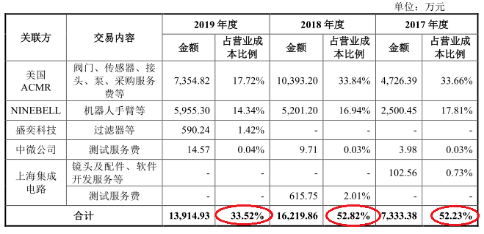

招股书显示,2017年到2019年,盛美半导体关联采购金额分别为7333.38万元、16219.86万元和13914.93万元,占当期营业成本之比分别为52.23%、52.82%和33.52%,关联采购占比之高,在拟上市公司中极为罕见!其中,2017年和2018年,关联采购金额占比持续高于50%,或许反映了公司的原材料采购对关联方存在严重依赖。

数据来源:盛美半导体招股书

那么上述巨额关联采购的定价是否公允呢?

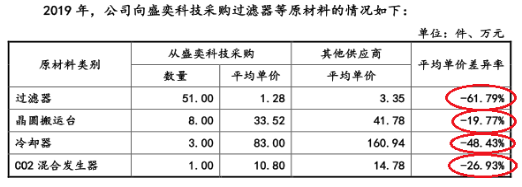

以盛美半导体对参股公司盛奕半导体科技(无锡)有限公司(以下简称:盛奕科技)的采购为例。2019年度,公司向盛奕科技采购过滤器、晶圆搬运台、冷却器和二氧化碳混合发生器等四类原材料。公司向盛奕科技关联采购的平均单价分别为1.28万元/件、33.52万元/件、83.00万元/件和10.80万元/件,与公司向其他供应商采购这四类原材料的平均单价相比,分别低了61.79%、19.77%、48.43%和26.93%,差异非常明显。其中,过滤器的平均采购单价差异率近62%,在拟上市公司的关联采购事项中,也是非常少见的!

数据来源:盛美半导体招股书

盛美半导体向盛奕科技关联采购定价明显偏低,是否是盛奕科技产品销售价格对其所有客户都偏低造成的呢?

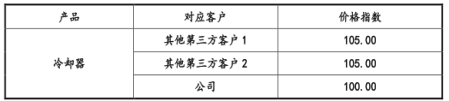

据招股书披露,由于盛奕科技设立于2019年,当年除主要向盛美半导体销售产品之外,没有对其他第三方销售完全相同规格的产品,因此定价不可比。可是2020年上半年,盛奕科技向盛美半导体及其他第三方客户销售同等规格的冷却器,可以以此为例进行比较。

招股书显示,2020年上半年,如果设定盛奕科技向盛美半导体的关联销售单价指数为100,那么相应的两家其他第三方客户的冷却器销售单价指数为105。换句话说,向非关联方销售冷却器的单价比向盛美半导体关联销售的单价高了5%。盛奕科技的关联销售定价,也对盛美半导体存在优惠。

数据来源:盛美半导体招股书

无论是从盛美半导体的关联采购平均单价来看,还是从盛奕科技的关联销售单价来看,这桩关联交易的定价都跟非关联交易存在明显差异。可是,招股书称,公司向盛奕科技采购原材料的价格不存在关联交易价格显失公允的情形。关联交易定价差异率最低接近20%,最高超过60%,如果这样的偏差能称为“公允”,那么还又有什么样的关联定价可以算作不公允呢?

采购、销售渠道或都靠控股股东ACMR

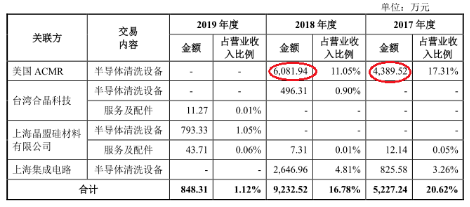

盛美半导体的控股股东ACMR是美国纳斯达克上市公司。报告期内,ACMR始终是公司的第一大供应商,而且2017年和2018年,ACMR又分别名列公司第三和第五大客户,采购金额最高上亿元,销售金额也有数千万元之多。

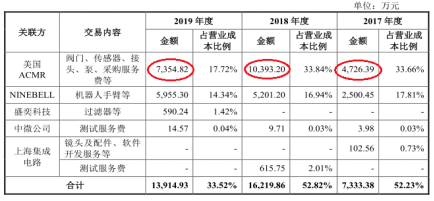

先看向ACMR采购的情况。招股书显示,2017年到2019年,盛美半导体向ACMR采购金额分别为4726.39万元、10393.20万元和7354.82万元,占当期营业成本之比分别为33.66%、33.84%和17.72%,占比明显偏高。采购内容主要是美国、日本供应商生产的阀门、传感器、接头、泵等原材料。

数据来源:盛美半导体招股书

再看向ACMR销售的情况。据招股书披露,2017年和2018年,盛美半导体向ACMR销售半导体清洗设备的金额分别为4389.52万元和6081.94万元,占当期营收之比分别为17.31%和11.05%,占比也不低。

数据来源:盛美半导体招股书

与关联采购中ACMR并非最终供应商相似,关联销售中ACMR也并非终端客户。招股书显示,2017年公司向ACMR销售两台半导体清洗设备,最终客户分别是武汉新芯集成电路制造有限公司及其控股股东长江存储科技有限责任公司(以下简称:长江存储)。2018年度,又是长江存储向ACMR订购了两台半导体清洗设备,当然最终接到订单的生产者,还是盛美半导体。

由此可见,ACMR既非盛美半导体所需原材料的最终供应商,同样也不是盛美半导体最终的客户,控股股东扮演了公司主要采购-销售渠道的角色。报告期内,盛美半导体向ACMR关联采购金额占比和关联销售金额占比都比较高,是否对控股股东提供的购销渠道存在依赖性?需要公司作出合理的解释。

募投项目或未批先建

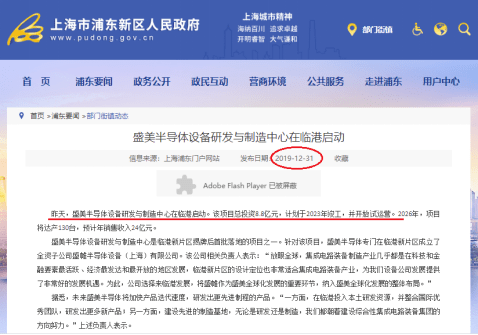

“盛美半导体设备研发与制造中心项目”(以下简称:研发制造中心项目)是本次盛美半导体申请上市的三个募投项目之一,投资总额为8.82亿元,是投资总额最高的主投项目。据项目所在地的政府官网披露该项目于2019年内启动,但该主投项目取得的环评批复却是2020年,或未批先建。

先看取得环评批复的情况。招股书显示,研发制造中心项目的建设用地位于上海市临港重装备产业区。在环境保护方面,已经取得了《中国(上海)自由贸易试验区临港新片区管理委员会关于盛美半导体设备研发与制造中心项目环境影响报告表的告知承诺决定》(沪自贸临管环保许评【2020】15号)。从环评批复的字号可知,该环评批复下发于2020年。

再看政府官网关于研发制造中心项目的报道。据临港新片区所在的上海市浦东新区人民政府官网显示,2019年12月30日,研发制造中心项目已经在临港启动。

信息来源:浦东新区政府官网

这就有点奇怪了。按理说,企业的工程建设项目启动之前,都需要事先取得环保或相关主管部门的环评批复。否则就属于“先建设,后环评”的违法违规建设行为,通常难逃遭到行政处罚的下场。

按浦东新区政府官网的说法,研发制造中心项目启动于2019年12月30日,明显早于获得环评批复的2020年,是否也踩了违规建设的“雷”呢?同样需要公司解释明白。

声明: (本文为投资有道签约作者原创文章,转载请注明出处及作者,否则视为侵权,本刊将追究法律责任)

李总威武

香港高原资本国际金融集团被骗子打

1

sad

[神马]