时间:2020-09-16 15:15 栏目:IPO专栏 编辑:投资有道 点击: 3,606 次

成都纵横自动化技术股份有限公司(以下简称:纵横股份)是一家专注于工业无人机相关产品的研发、生产、销售及服务的科创板拟上市公司。公司主要产品为工业无人机系统、飞控与地面指控系统,同时为客户提供无人机服务(包括无人机航飞数据服务、无人机执照培训服务等)。

我们研究发现,纵横股份2017年到2019年报告期内,公司第一大客户广州南方测绘科技股份有限公司(以下简称:南方测绘)与另一大客户上海华测导航技术股份有限公司(证券简称:华测导航,证券代码:300627.SZ)相似,也有工业无人机业务,或系公司竞争对手。此外,2017年11月,纵横股份下属子公司成都大鹏纵横智能设备有限公司(以下简称:纵横智能设备)报批的建设项目“民用无人机产品生产项目”获批,建成后将形成1900架无人机产能,建设周期2个月,可是2018年和2019年公司的无人机产能增长,却比该项目新增产能低得多。

第一大客户或也是竞争对手

据招股书披露,2017年和2018年,华测导航及其下属子公司分别是公司的第二和第三大客户,华测导航也是公司的直接竞争对手。另一方面,南方测绘及其下属子公司和分支机构2017年到2019年也始终是公司的第一大客户。那么,南方测绘也有工业无人机业务,或也应该是纵横股份的竞争对手,但纵横股份招股书却未披露。如果前两大客户因业务存在竞争的原因,与公司合作破裂,是否会给公司的业务带来潜在经营风险呢?

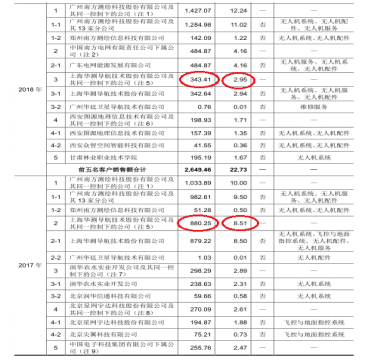

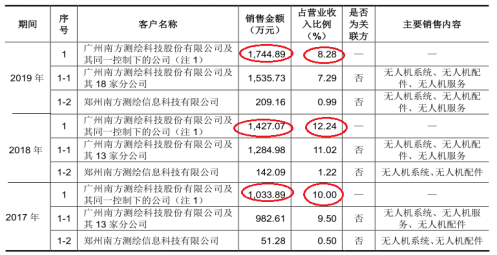

先看华测导航。招股书显示,2017年和2018年,纵横股份向华测导航的销售金额分别为880.25万元和343.41万元,占当期营业收入之比分别为8.51%和2.95%,分别是公司当期第二大和第三大客户。

数据来源:纵横股份招股书

据招股书披露的“行业内主要企业情况”显示,华测导航主营业务是高精度卫星导航定位有关的软硬件技术及其产品的研发、生产和销售,是国内高精度卫星导航定位产业的龙头企业之一。该公司设立了无人机事业部,其工业无人机产品包括多旋翼无人机、垂直起降固定翼无人机等。华测导航与纵横股份的产品主要在无人机测绘和地理信息等领域存在直接竞争。

再看南方测绘。报告期三年内,纵横股份向南方测绘销售金额分别为1033.89万元、1427.07万元和1744.89万元,占当期营收之比分别为10.00%、12.24%和8.28%,始终是公司第一大客户。

数据来源:纵横股份招股书

在市场熟知度方面,与上市公司华测导航从事无人机业务家喻户晓有所不同,未上市的南方测绘似乎并不被人熟知。

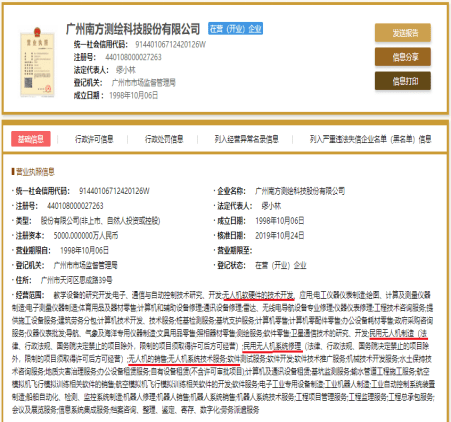

通过查找工商信息,我们发现南方测绘可能也是一家有无人机业务的公司。国家企业信用信息公示系统显示,南方测绘的经营范围包括:“……;无人机软硬件的技术开发、应用;……;民用无人机制造;民用无人机系统修理;无人机的销售;无人机系统技术服务;……”,应该是一家有完整工业无人机业务的公司。

信息来源:国家企业信用信息公示系统

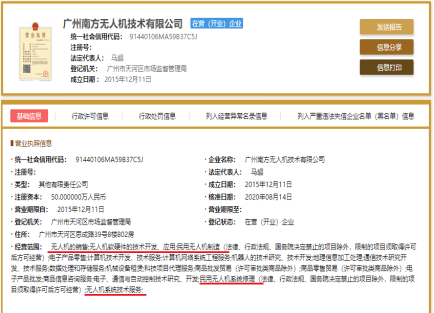

此外,南方测绘下属二级控股子公司广州南方无人机技术有限公司(以下简称:南方无人机)更是一家以工业无人机为核心业务的企业。

据工商信息,南方无人机“无人机的销售;无人机软硬件的技术开发、应用;民用无人机制造;……;民用无人机系统修理;无人机系统技术服务”的经营范围与纵横股份的“研发、生产、销售……、无人机……”有高度的相似性,两家公司是否在业务上形成直接竞争?

信息来源:国家企业信用信息公示系统

值得关注的是,对于第一大客户南方测绘母公司及其下属二级控股子公司南方无人机的无人机业务,纵横股份招股书没有提供任何信息。

与已上市的华测导航相比,未上市的第一大客户南方测绘,无论是销售金额,还是营收占比都明显高于前者,又或者是经营范围方面的相似性,应该也是公司的竞争对手,可是招股书反而不披露。纵横股份是否隐瞒了第一大客户南方测绘是同行业竞争对手的情况?有待公司作出合理的解释。

新增1900架无人机产能,招股书中大半无踪影

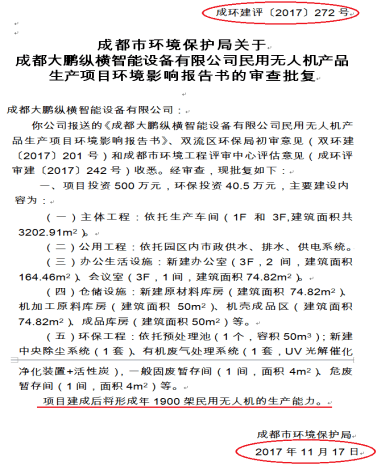

2017年11月17日,成都市环保局批复了纵横股份下属全资子公司纵横智能设备的“民用无人机生产项目”,批文号为“成环建评【2017】272号”。该项目拟新增工业无人机产能1900架。研究后发现,这些新增产能与纵横股份招股书披露的2018年和2019年产能变动情况存在明显的差异。

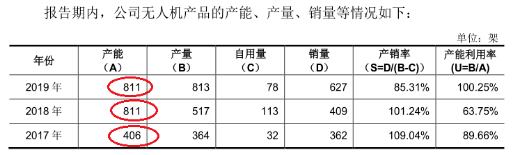

先看招股书披露纵横股份的无人机产能。招股书显示,2017年到2019年,公司无人机产品的产能利用率分别为406架、811架和811架,2018年产能比2017年多了405架,2019年产能则与2018年持平。

数据来源:纵横股份招股书

再看“民用无人机生产项目”的新增产能。“成环建评【2017】272号”环评批文公示,纵横智能设备的“民用无人机生产项目”投资500万元,项目建成后将形成年产1900架民用无人机的生产能力。

信息来源:民用无人机生产项目环评批文

比较来看,纵横股份2018年无人机产能同比上涨405架,比“民用无人机生产项目”新增产能的1900架少了1495架。而此后的2019年,没有新增无人机产能的进一步释放,78.68%的项目新增产能就此无影无踪。

这一差距是否因“民用无人机生产项目”建设周期太长,导致2018年和2019年都还没有形成新增产能的原因呢?答案是否定的。

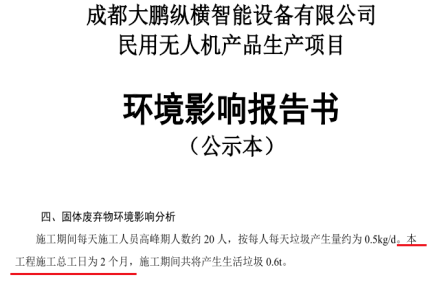

据“民用无人机生产项目”的环境影响报告书(以下简称:环评报告)公示,该项目工程施工总工日仅有2个月。

信息来源:民用无人机生产项目环评报告

如上所述,“民用无人机生产项目”的环评批复日期为2017年11月17日,按及时开工建设并且没有延误工期的情况估计,最晚到2018年1月下旬,该项目就应该已经建成转固,形成产能。

这样就比较奇怪了。从环评报告提供的信息来看,“民用无人机生产项目”仅是在现有工艺水平上的简单扩产项目,该项目建设完成后很快就能达产,如果不是项目建设周期漫长,那么该项目设计产能的78.68%到底去了哪里?

那为什么招股书披露纵横股份无人机产能会少那么多呢?

一种可能的理由,或许与纵横股份本次申请科创板IPO的募投项目有关。招股书显示,“大鹏无人机制造基地项目”投资总金额为3.47亿元,占三个募投项目总投资额4.60亿元之比为75.38%,是主投项目。该项目建成后,拟形成标准机型无人机年产能3700架,与2019年公司无人机年产能811架相比,高356.23%,要消化如此规模的新增产能,恐怕并非易事。

相应地,2017年到2019年,纵横股份无人机产能分别为406架、811架和811架,产量分别为364架、517架和813架,对应的产能利用率分别为89.66%、63.75%和100.25%。2019年已经达到满产,看似产能利用率还不错。既然现有产能已经满产,批复大幅增产的募投项目似乎比较合理。

可是,如果2018年和2019年纵横股份的无人机产能按“民用无人机生产项目”新增的1900架计算,那么2018年和2019年,公司的无人机产能应该在2017年406架的基础上再加上1900架,相应的无人机产能应该都是2306架。

以此结合公司2018年和2019年产量,517架和813架,可以简单算出相应的产能利用率分别仅为22.42%和35.26%,比招股书披露的产能利用率63.75%和100.25%,分别低了41.33和64.99个百分点,差异明显。2019年度,公司有近2/3的无人机产能处于闲置状态,产能利用率如此低迷,大幅扩产的募投项目,是否有必要?

纵横股份是否存在隐瞒产能美化产能利用率的情况?有待公司向广大投资者合理解释。

声明: (本文为投资有道签约作者原创文章,转载请注明出处及作者,否则视为侵权,本刊将追究法律责任)

李总威武

香港高原资本国际金融集团被骗子打

1

sad

[神马]