ж—¶й—ҙ:2020-08-12 09:32 ж Ҹзӣ®:IPOдё“ж Ҹ зј–иҫ‘:жҠ•иө„жңүйҒ“ зӮ№еҮ»: 4,016 ж¬Ў

еёёе·һдёӯиӢұ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸёпјҲе…¬еҸёз®Җз§°вҖңдёӯиӢұ科жҠҖвҖқпјүдё»иҰҒд»ҺдәӢй«ҳйў‘йҖҡдҝЎжқҗж–ҷеҸҠе…¶еҲ¶е“Ғзҡ„з ”еҸ‘гҖҒз”ҹдә§е’Ңй”Җе”®дёҡеҠЎпјҢдё»иҰҒдә§е“ҒеҢ…жӢ¬DеһӢгҖҒCAеһӢгҖҒ8000еһӢдёүзұ»й«ҳйў‘иҰҶй“ңжқҝеҸҠй«ҳйў‘иҒҡеҗҲзү©еҹәеӨҚеҗҲжқҗж–ҷпјҢдёӢжёёе®ўжҲ·дё»иҰҒдёәеҚ°еҲ¶з”өи·ҜжқҝеҺӮе•ҶгҖӮ

2016е№ҙ12жңҲпјҢдёӯиӢұ科жҠҖејҖе§ӢжҺҘеҸ—жө·йҖҡиҜҒеҲёзҡ„дёҠеёӮиҫ…еҜјпјҢ并дәҺ2017е№ҙ4жңҲйҰ–ж¬Ўйў„жҠ«йңІжӢӣиӮЎд№ҰпјҢеҗҢе№ҙ11жңҲпјҢе…¬еҸёдёҠдјҡжҺҘеҸ—е®Ўж ёпјҢдҪҶиў«еҗҰеҶігҖӮ2018е№ҙ1жңҲпјҢдёӯиӢұ科жҠҖйҮҚж–°жҸҗдәӨиҫ…еҜјеӨҮжЎҲз”іиҜ·ж–Ү件пјҢ并е®ҡдәҺ2019е№ҙ10жңҲеҶҚеәҰдёҠдјҡпјҢдҪҶеӣ е°ҡжңүзӣёе…ідәӢйЎ№йңҖиҰҒиҝӣдёҖжӯҘж ёжҹҘпјҢе…¬еҸёжӯӨж¬ЎIPOе®Ўж ёиў«еҸ–ж¶ҲгҖӮзӣ®еүҚпјҢе…¬еҸёеҶҚж¬Ўеҗ‘еҲӣдёҡжқҝеҸ‘иө·еҶІй”ӢгҖӮ

д»Һз»ҸиҗҘдёҡз»©зңӢпјҢжҠҘе‘ҠжңҹеҶ…пјҲ2017е№ҙпҪһ2019е№ҙпјүпјҢдёӯиӢұ科жҠҖзҡ„иҗҘдёҡ收е…ҘеҲҶеҲ«дёә1.45дәҝе…ғгҖҒ1.75дәҝе…ғе’Ң1.76дәҝе…ғпјҢе№ҙеҢ–еӨҚеҗҲеўһй•ҝзҺҮдёә10.18%пјӣеҪ’жҜҚеҮҖеҲ©ж¶ҰеҲҶеҲ«дёә4661.05дёҮе…ғгҖҒ5275.08дёҮе…ғе’Ң4770.49дёҮе…ғпјҢе№ҙеҢ–еӨҚеҗҲеўһй•ҝзҺҮд»…1.17%гҖӮ2019е№ҙиҗҘдёҡ收е…ҘгҖҒеҪ’жҜҚеҮҖеҲ©ж¶ҰеҗҢжҜ”еҸҳеҠЁеҲҶеҲ«дёә0.94%гҖҒ-9.57%пјҢз»ҸиҗҘжҲҗй•ҝдјјд№Һйҷ·е…ҘеҒңж»һгҖӮ

еҗҢж—¶пјҢе…¬еҸёжӢӣиӮЎд№Ұзі»жҢүжҜҸж—ҘеҚ•зҸӯж¬Ў8е°Ҹж—¶иҝҗиҪ¬жөӢз®—дә§иғҪпјҢиҖҢжҚ®еӢҹжҠ•йЎ№зӣ®зҺҜиҜ„жҠҘе‘ҠгҖҒзҺ°жңүе»әи®ҫйЎ№зӣ®з«Је·ҘйӘҢ收жҠҘе‘ҠжҳҫзӨәпјҢдёӯиӢұ科жҠҖе®һиЎҢзҡ„жҳҜдёүзҸӯгҖҒ24е°Ҹж—¶е·ҘдҪңеҲ¶гҖӮеҰӮжһңжҢүдёүзҸӯеҲ¶и®Ўз®—пјҢе…¬еҸёй«ҳйў‘иҰҶй“ңжқҝдә§е“Ғзҡ„дә§иғҪеҲ©з”ЁзҺҮе°ҶдёҚи¶і45%гҖӮеңЁжӯӨеүҚжҸҗдёӢпјҢдёӯиӢұ科жҠҖд»ҚжӢҹеӢҹиө„жү©дә§пјҢжҳҜеҗҰеҗҲзҗҶе‘ўпјҹ

жӯӨеӨ–пјҢдёӯиӢұ科жҠҖ2019е№ҙжңӘиғҪйҖҡиҝҮй«ҳж–°жҠҖжңҜдјҒдёҡи®ӨиҜҒпјҢеҜјиҮҙе…¬еҸёж— жі•дә«еҸ—дјҳжғ зЁҺзҺҮгҖӮиҖҢе…¬еҸёйҰ–ж¬ЎдёҠдјҡж—¶иў«еҸ‘审委йҮҚзӮ№е…іжіЁзҡ„дёӨдёӘй—®йўҳд»ҚжңӘеҫ—еҲ°жңүж•Ҳи§ЈеҶіпјҢж¶үеҸҠжҜӣеҲ©зҺҮејӮеёёй«ҳе’Ңз”ҹдә§и®ҫеӨҮжҲҗж–°зҺҮеҒҸдҪҺгҖӮ

дә§иғҪжөӢз®—вҖңиҖҚиҠұжӢӣвҖқпјҢжҲ–й—ІзҪ®иҝҮеҚҠпјҢжӢҹ继з»ӯеӢҹиө„жү©дә§

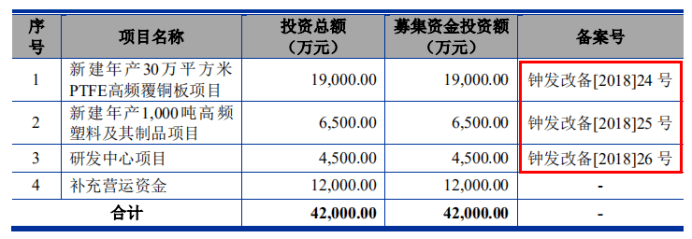

жҚ®жӢӣиӮЎд№ҰжҠ«йңІпјҢдёӯиӢұ科жҠҖжӢҹйҖҡиҝҮжң¬ж¬ЎIPOеӢҹйӣҶ4.20дәҝе…ғпјҢз”ЁдәҺвҖңж–°е»әе№ҙдә§30дёҮе№іж–№зұіPTFEй«ҳйў‘иҰҶй“ңжқҝйЎ№зӣ®вҖқгҖҒвҖңж–°е»әе№ҙдә§1000еҗЁй«ҳйў‘еЎ‘ж–ҷеҸҠе…¶еҲ¶е“ҒйЎ№зӣ®вҖқгҖҒвҖңз ”еҸ‘дёӯеҝғйЎ№зӣ®вҖқе’ҢиЎҘе……иҗҘиҝҗиө„йҮ‘пјҢеүҚдёүдёӘйЎ№зӣ®еҲҶеҲ«иҺ·еҫ—й’ҹеҸ‘ж”№еӨҮ[2018]24еҸ·гҖҒ25еҸ·гҖҒ26еҸ·еӨҮжЎҲгҖӮ

иө„ж–ҷжқҘжәҗпјҡдёӯиӢұ科жҠҖжӢӣиӮЎд№ҰпјҲдёҠдјҡзЁҝпјү

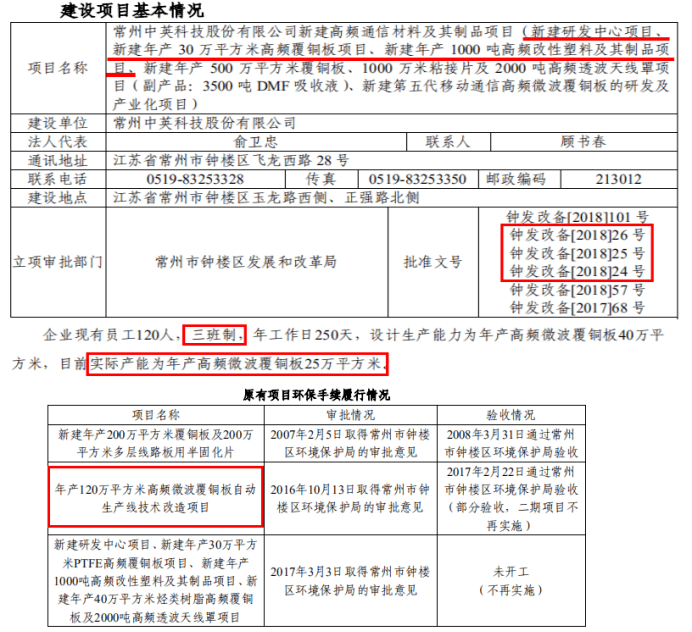

ж №жҚ®еӨҮжЎҲж–ҮеҸ·пјҢжҲ‘们еҸҜд»ҘзЎ®е®ҡдёҠиҝ°дёүдёӘеӢҹжҠ•йЎ№зӣ®зі»вҖңж–°е»әй«ҳйў‘йҖҡдҝЎжқҗж–ҷеҸҠе…¶еҲ¶е“ҒйЎ№зӣ®вҖқзҡ„еӯҗйЎ№зӣ®пјҢиҖҢиҜҘйЎ№зӣ®зҺҜиҜ„жҠҘе‘ҠпјҲ2018е№ҙ4жңҲзј–еҲ¶пјүжҳҫзӨәпјҢдёӯиӢұ科жҠҖе‘ҳе·Ҙзі»жҢүдёүзҸӯеҲ¶з”ҹдә§пјҢе…¬еҸёе®һйҷ…дә§иғҪдёәе№ҙдә§й«ҳйў‘еҫ®жіўиҰҶй“ңжқҝ25дёҮе№іж–№зұігҖӮ

иө„ж–ҷжқҘжәҗпјҡж–°е»әй«ҳйў‘йҖҡдҝЎжқҗж–ҷеҸҠе…¶еҲ¶е“ҒйЎ№зӣ®зҺҜеўғеҪұе“ҚжҠҘе‘ҠиЎЁ

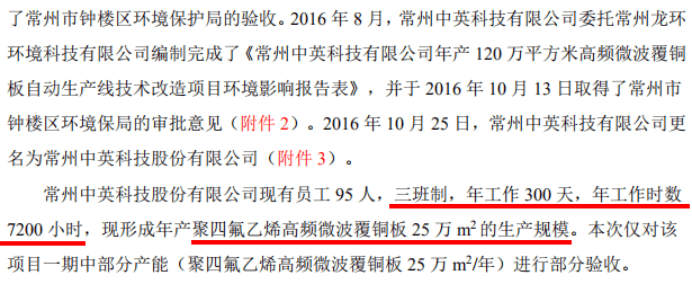

еҹәдәҺе…¬еҸёзҺ°жңүйЎ№зӣ®вҖңе№ҙдә§120дёҮе№іж–№зұій«ҳйў‘еҫ®жіўиҰҶй“ңжқҝиҮӘеҠЁз”ҹдә§зәҝжҠҖжңҜж”№йҖ йЎ№зӣ®вҖқзҡ„з«Је·ҘзҺҜдҝқйӘҢ收зӣ‘жөӢжҠҘе‘ҠпјҢжҲ‘们еҸҜд»ҘиҝӣдёҖжӯҘзЎ®и®ӨдёӯиӢұ科жҠҖзі»жҢүдёүзҸӯеҲ¶гҖҒжҜҸеӨ©24е°Ҹж—¶ејҖеұ•з”ҹдә§жҙ»еҠЁпјҢе®һйҷ…дә§иғҪдёәе№ҙдә§25дёҮе№іж–№зұіиҒҡеӣӣж°ҹд№ҷзғҜй«ҳйў‘еҫ®жіўиҰҶй“ңжқҝгҖӮ

иө„ж–ҷжқҘжәҗпјҡе№ҙдә§120дёҮе№іж–№зұій«ҳйў‘еҫ®жіўиҰҶй“ңжқҝиҮӘеҠЁз”ҹдә§зәҝжҠҖжңҜж”№йҖ йЎ№зӣ®з«Је·ҘйӘҢ收жҠҘе‘Ҡ

жҚ®жӮүпјҢиҒҡеӣӣж°ҹд№ҷзғҜеҸҲз§°PTFEпјҢиҖҢPTFEеһӢй«ҳйў‘иҰҶй“ңжқҝжҳҜжҢҮд»ҘPTFEдёәж ‘и„Ӯзҡ„й«ҳйў‘иҰҶй“ңжқҝгҖӮдёӯиӢұ科жҠҖзҡ„DеһӢгҖҒCAеһӢй«ҳйў‘иҰҶй“ңжқҝеқҮд»ҘPTFEдёәж ‘и„ӮпјҢ2017е№ҙпҪһ2019е№ҙеҗҲи®ЎеҲҶеҲ«иҙЎзҢ®ж”¶е…Ҙ1.38дәҝе…ғгҖҒ1.63дәҝе…ғгҖҒ1.67дәҝе…ғпјҢеҗҲи®ЎеҚ еҗ„жңҹдё»иҗҘдёҡеҠЎж”¶е…Ҙзҡ„жҜ”дҫӢеҲҶеҲ«дёә96.52%гҖҒ94.47%гҖҒ95.78%гҖӮе…¬еҸёеҸҰдёҖдё»иҰҒдә§е“Ғ8000еһӢй«ҳйў‘иҰҶй“ңжқҝеҲҷд»Ҙзўіж°ўеҢ–еҗҲзү©дёәж ‘и„ӮпјҢиҮӘ2020е№ҙ6жңҲиө·жүҚе®һзҺ°жү№йҮҸй”Җе”®пјҢ2019е№ҙд»…иҙЎзҢ®дәҶ0.47%зҡ„дё»иҗҘдёҡеҠЎж”¶е…ҘгҖӮ

еҗҢж—¶пјҢжӢӣиӮЎд№Ұз§°пјҢ2017е№ҙпҪһ2019е№ҙпјҢе…¬еҸёй«ҳйў‘иҰҶй“ңжқҝзҡ„е№ҙдә§иғҪеҲҶеҲ«дёә21.20дёҮеј гҖҒ26.40дёҮеј гҖҒ26.40дёҮеј пјҢзі»жҢүз…§дё»иҰҒи®ҫеӨҮжҜҸеӨ©еҚ•зҸӯж¬Ў8е°Ҹж—¶иҝҗиҪ¬жөӢз®—пјҢдә§иғҪеҲ©з”ЁзҺҮеҲҶеҲ«дёә121.30%гҖҒ130.94%гҖҒ130.65%гҖӮ

еӣ жӯӨпјҢеҰӮжһңжҢүдёүзҸӯеҲ¶и®Ўз®—пјҢжҠҘе‘ҠжңҹеҶ…й«ҳйў‘иҰҶй“ңжқҝзҡ„дә§иғҪеҲ©з”ЁзҺҮе°ҶеҲҶеҲ«дёә40.43%гҖҒ43.65%гҖҒ43.55%пјҢд»ҚжңүеӨ§йҮҸй—ІзҪ®дә§иғҪгҖӮеңЁжӯӨеүҚжҸҗдёӢпјҢдёӯиӢұ科жҠҖжӢҹеӢҹиө„1.90дәҝе…ғжҠ•иө„вҖңж–°е»әе№ҙдә§30дёҮе№іж–№зұіPTFEй«ҳйў‘иҰҶй“ңжқҝйЎ№зӣ®вҖқпјҢиҫҫдә§еҗҺе°Ҷж–°еўһPTFEй«ҳйў‘иҰҶй“ңжқҝдә§иғҪ30дёҮе№іж–№зұіпјҢжҳҜзҺ°жңүдә§иғҪпјҲ25дёҮе№іж–№зұіпјүзҡ„1.20еҖҚгҖӮ

2019е№ҙеҮҖеҲ©ж¶ҰдёӢж»‘иҝ‘10%пјҢиҝҳжңүдёӨдёӘвҖңиҖҒжҜӣз—…вҖқ

жҚ®жӢӣиӮЎд№ҰжҠ«йңІпјҢ2019е№ҙпјҢдёӯиӢұ科жҠҖе®һзҺ°дәҶ1.76дәҝе…ғзҡ„иҗҘдёҡ收е…ҘпјҢеҗҢжҜ”еўһй•ҝ0.94%пјҢиҖҢеҪ“жңҹеҪ’жҜҚеҮҖеҲ©ж¶Ұдёә4770.49дёҮе…ғпјҢеҗҢжҜ”дёӢж»‘9.57%гҖӮжӢӣиӮЎд№Ұз§°пјҢ2019е№ҙеҮҖеҲ©ж¶ҰеҗҢжҜ”дёӢйҷҚдё»иҰҒжәҗдәҺе…¬еҸёжңӘйҖҡиҝҮй«ҳж–°жҠҖжңҜдјҒдёҡи®ӨиҜҒгҖӮ

жҚ®жӮүпјҢдёӯиӢұ科жҠҖдәҺ2016е№ҙ11жңҲеҸ–еҫ—й«ҳж–°жҠҖжңҜдјҒдёҡиҜҒд№ҰпјҢ2016е№ҙгҖҒ2017е№ҙгҖҒ2018е№ҙйҖӮз”Ё15%зҡ„дјҒдёҡжүҖеҫ—зЁҺзЁҺзҺҮгҖӮ2019е№ҙпјҢдёӯиӢұ科жҠҖеҶҚж¬ЎиҝӣиЎҢй«ҳж–°жҠҖжңҜдјҒдёҡз”іжҠҘпјҢдҪҶжңӘйҖҡиҝҮй«ҳж–°жҠҖжңҜдјҒдёҡи®ӨиҜҒпјҢж•…еҪ“жңҹжҢү25%зЁҺзҺҮзјҙзәіжүҖеҫ—зЁҺгҖӮ

йҷӨдәҶзӣҲеҲ©еӨ§е№…дёӢжҢ«еӨ–пјҢдёӯиӢұ科жҠҖиҝҳжңүдёӨдёӘвҖңиҖҒжҜӣз—…вҖқгҖӮ2017е№ҙ11жңҲпјҢдёӯиӢұ科жҠҖйҰ–ж¬ЎдёҠдјҡйҒӯеҲ°еҗҰеҶіпјҢеҪ“ж—¶еҸ‘审委йҮҚзӮ№е…іжіЁзҡ„дёӨдёӘй—®йўҳд»ҚжңӘеҫ—еҲ°жңүж•Ҳи§ЈеҶігҖӮ

ж №жҚ®жҲ‘们жӯӨеүҚеҸ‘еёғйўҳдёәгҖҠдёӯиӢұ科жҠҖдәҢж¬Ўй—Ҝе…іIPOпјҢйҮҚйҖүеҸҜжҜ”е…¬еҸёд»Ҙе…ҚвҖңйҮҚи№ҲиҰҶиҫҷвҖқгҖӢзҡ„жҠҘйҒ“жҳҫзӨәпјҢдёӯиӢұ科жҠҖйҰ–ж¬ЎдёҠдјҡж—¶жӣҫеӣ жҜӣеҲ©зҺҮжҳҫи‘—й«ҳдәҺеҗҢиЎҢиҖҢиў«еҸ‘审委иҙЁиҜўгҖӮйҰ–еҸ‘иў«еҗҰеҗҺпјҢе…¬еҸёеңЁеҸҜжҜ”е…¬еҸёдёӯеү”йҷӨдәҶжҜӣеҲ©зҺҮиҫғдҪҺзҡ„з”ҹзӣҠ科жҠҖпјҲ600183.SHпјүпјҢ并еҠ е…ҘдәҶжҜӣеҲ©зҺҮиҫғй«ҳзҡ„зҪ—жқ°ж–ҜпјҲNYSEпјҡROGпјүе’Ң科еҲӣж–°жәҗпјҲ300731.SZпјүпјҢд»ҺиҖҢжҳҫи‘—зј©е°ҸдәҶдёҺеҗҢиЎҢзҡ„жҜӣеҲ©зҺҮе·®и·қгҖӮзӣ®еүҚпјҢдёӯиӢұ科жҠҖд»ҚжІҝз”ЁиҜҘеҸҜжҜ”е…¬еҸёиҢғеӣҙпјҢдҪҶеҰӮжӯӨжҜ”иҫғеҗҲзҗҶеҗ—пјҹ

еҗҢж—¶пјҢеҸ‘审委жӯӨеүҚиҝҳе…іжіЁеҲ°е…¬еҸёдё»иҰҒз”ҹдә§и®ҫеӨҮжҲҗж–°зҺҮеҒҸдҪҺзҡ„жғ…еҶөгҖӮжҚ®жҠ«йңІпјҢжҲӘиҮі2017е№ҙ6жңҲ30ж—ҘпјҢдёӯиӢұ科жҠҖзҡ„жңәеҷЁи®ҫеӨҮжҲҗж–°зҺҮдёә40.80%пјҢдё»иҰҒз”ҹдә§и®ҫеӨҮзҡ„жҲҗж–°зҺҮеӨ§еӨҡдёҚи¶і35%пјҢе…¶дёӯпјҢзңҹз©әеҺӢжңәжңәз»„гҖҒиҮӘеҠЁйў„еҸ зәҝгҖҒзғӯжңәжў°еҲҶжһҗд»ӘгҖҒе·®зӨәжү«жҸҸйҮҸзғӯд»ӘгҖҒеӨҡеҠҹиғҪж··еҗҲеқҮиҙЁжө®еҢ–и®ҫеӨҮзҡ„жҲҗж–°зҺҮеқҮдёҚи¶і10%гҖӮ

иҖҢжҚ®жӢӣиӮЎд№ҰпјҲдёҠдјҡзЁҝпјүжҠ«йңІпјҢжҲӘиҮі2019е№ҙ12жңҲ31ж—ҘпјҢдёӯиӢұ科жҠҖзҡ„жңәеҷЁи®ҫеӨҮжҲҗж–°зҺҮдёә30.14%пјҢиҫғ2017е№ҙиҝӣдёҖжӯҘдёӢж»‘гҖӮдё»иҰҒз”ҹдә§и®ҫеӨҮд»Һ8йЎ№еўһеҠ иҮі19йЎ№пјҢе…¶дёӯпјҢе…ЁиҮӘеҠЁеӣһжөҒзәҝзі»з»ҹгҖҒзңҹз©әеҺӢжңәжңәз»„гҖҒзғӯеҺӢжңәеҸҠжё©жҺ§иЈ…зҪ®гҖҒиҮӘеҠЁйў„еҸ зәҝгҖҒзғӯжңәжў°еҲҶжһҗд»ӘгҖҒе·®зӨәжү«жҸҸйҮҸзғӯд»Әзҡ„жҲҗж–°зҺҮеқҮдёә5%пјҢеҚіе·ІжҠҳж—§иҮід»…еү©ж®ӢеҖјгҖӮ

еЈ°жҳҺ: пјҲжң¬ж–ҮдёәжҠ•иө„жңүйҒ“зӯҫзәҰдҪңиҖ…еҺҹеҲӣж–Үз« пјҢиҪ¬иҪҪиҜ·жіЁжҳҺеҮәеӨ„еҸҠдҪңиҖ…пјҢеҗҰеҲҷи§ҶдёәдҫөжқғпјҢжң¬еҲҠе°ҶиҝҪ究法еҫӢиҙЈд»»пјү

жқҺжҖ»еЁҒжӯҰ

йҰҷжёҜй«ҳеҺҹиө„жң¬еӣҪйҷ…йҮ‘иһҚйӣҶеӣўиў«йӘ—еӯҗжү“

1

sad

[зҘһ马]