时间:2020-08-06 10:31 栏目:IPO专栏 编辑:投资有道 点击: 3,915 次

福然德股份有限公司(以下简称:福然德)是一家为中高端汽车、家电等行业企业或其配套厂商提供完整的钢铁物流供应链服务的沪市主板拟上市公司,公司为下游客户提供采购、加工、仓储、套裁、包装、运输及配送等一系列服务。

从经营业绩来看,2016年到2018年,即报告期可比前三年内,福然德的营业收入分别为46.98亿元、51.93亿元和56.13亿元,2017年和2018年分别同比上涨10.54%和8.09%,净利润分别为1.81亿元、2.88亿元和2.95亿元,2017年和2018年分别同比上涨59.12%和2.43%。无论是营收,还是净利润,同比涨幅都明显下降。其中,2018年净利润涨幅仅有2.43%,业绩增长或已陷入瓶颈。

除了业绩成长性不佳之外,福然德未披露主要外协供应商与公司存在紧密的关联关系,令人生疑。此外,从2016年到2019年上半年的三年一期报告期内,公司有多家主要大客户,同时还是公司的主要供应商,购销金额巨大,比较可疑。

未披露与外协供应商的关联关系

上海兴晟钢材加工有限公司(以下简称:兴晟加工)是福然德的主要外协供应商。可是,招股书对于该外协供应商与拟上市公司之间的关联关系,却并未披露,不禁使人疑窦丛生。

据招股书披露,从2016年到2019年上半年,兴晟加工的外协金额分别为267.47万元、337.31万元、125.02万元和86.91万元,占当期福然德外协金额之比分别为14.60%、22.84%、12.33%和21.56%。可比前三年内,兴晟加工持续名列公司第二大外协供应商,而2019年上半年,兴晟加工则已“独步天下”,晋升为公司第一大外协供应商。

数据来源:福然德招股书

招股书称,“上述外协供应商与公司之间不存在关联关系”。可是,我们发现实际情况或许并非如此。

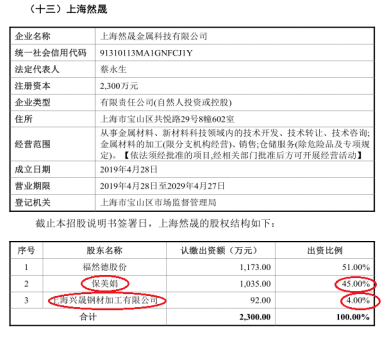

招股书显示,福然德有一家名为上海然晟金属科技有限公司(以下简称:然晟科技)的控股子公司。拟上市公司持有然晟科技51%的股权,另外49%的股权由自然人保美娟和兴晟加工分别持有45%和4%。如果仅从双方是否有关联关系的角度来看,作为持有控股子公司4%股权的少数股东,兴晟加工与福然德之间当然有关联关系存在,只是由于其直接持股占比不到10%,还不能直接定义为拟上市公司的关联方。

信息来源:福然德招股书

可是,据国家企业信用信息公示系统公示,兴晟加工有两名自然人股东,分别是王志国和保美兰,持股占比分别为99%和1%,少数股东保美兰是兴晟加工的监事。一般情况下,这样的股权结构和管理层安排,常常出现在“夫妻店”中。至于保美娟是否是保美兰的亲姐妹?保美娟持有然晟科技的45%股权是否属于为王志国和保美兰股份代持?进而兴晟加工是否属于福然德事实上的关联方?还需要福然德给出详尽的解释。

信息来源:国家企业信用信息公示系统

两大集团及下属六家公司,既是大客户又是主要供应商

报告期内,福然德有两大集团及其下属六家子公司,是主要客户的同时,也是公司的主要供应商,公司向这些客户进行巨额采购的同时,还进行巨额销售,而且采购内容和销售内容大部分具有一致性,不禁令人疑惑。

从合并口径对两大集团进行分析。招股书显示,报告期内,中国宝武钢铁集团有限公司(以下简称:宝武钢铁集团),以及鞍钢股份股份有限公司(证券简称:鞍钢股份,证券代码:000898.SZ)和蒂森克虏伯钢铁欧洲股份公司的两家合资企业(以下简称:鞍钢克虏伯合资企业),既是福然德的主要客户,又是拟上市公司的主要供应商。

2016年、2018年和2019年上半年,福然德对宝武钢铁集团的销售收入分别为1.98亿元、1.50亿元和1.21亿元,占当期营收之比分别为4.21%、2.68%和4.88%,分别名列当期第3大、第4大和第2大客户。

从2016年到2019年上半年,福然德向宝武钢铁集团的采购金额分别为17.35亿元、17.08亿元、20.77亿元和9.32亿元,占当期原材料采购总额之比分别为42.07%、36.28%、42.22%和42.80%,持续名列公司各期第一大供应商。

由此可见,2016年、2018年和2019年上半年,宝武钢铁集团既是福然德的主要大客户,又是公司的第一大供应商。正常情况下,由于销售波动,虽然2017年,宝武钢铁集团未能进入福然德前五大客户,但通常仍可能是福然德重要的销售对象,既是客户、又是第一大供应商的情况,在2017年也很可能存在。

无独有偶,从2016年到2018年,福然德向鞍钢克虏伯合资企业的销售收入分别为1.44亿元、1.55亿元和1.22亿元,占当期营收之比分别为3.06%、2.98%和2.16%,分别名列当期第5大、第4大和第5大客户。

报告期内,福然德向鞍钢克虏伯合资企业的采购金额分别为5.61亿元、6.03亿元、6.26亿元和2.74亿元,占当期原材料采购总额之比分别为13.60%、12.81%、12.72%和12.57%,持续名列公司各期第三大供应商。

两相比较,可比前三年内,鞍钢克虏伯合资企业既是福然德的主要大客户,又是公司的第三大供应商。与宝武钢铁集团情况类似,2019年上半年,或许由于销售波动的原因,鞍钢克虏伯合资企业跌出了公司前五大客户,但是不能排除当期该集团依然是福然德客户的可能性,既是客户,又是第三大供应商的情况,也可能仍然存在。

虽然从集团层面看,两大集团既是福然德的主要客户,又是福然德的主要供应商,但是作为客户的集团下属企业与作为供应商的集团下属企业是否并不一致呢?

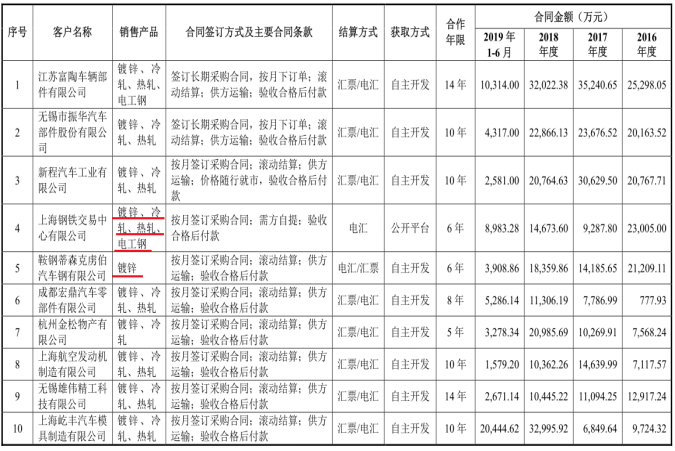

据招股书披露,宝武钢铁集团内部,至少有上海钢铁交易中心有限公司(以下简称:钢交中心)、上海宝钢钢材贸易有限公司(以下简称:宝钢钢贸)、长春宝钢钢材贸易有限公司、重庆宝钢汽车钢材部件有限公司和武汉宝钢华中贸易有限公司等五家子公司,同属既是福然德主要客户,又是福然德供应商的情况。其中,以钢交中心和宝钢钢贸的交易金额为主。

先看钢交中心。招股书显示,2016年、2018年和2019年上半年,福然德向钢交中心采购金额分别为2.16亿元、3.43亿元和1.48亿元,占当期公司向宝武钢铁集团采购金额之比分别为12.45%、16.51%和15.88%。同期,福然德向钢交中心的销售收入分别为1.96亿元、1.26亿元和7871.91万元,占当期公司对宝武钢铁集团销售收入之比分别为99.21%、83.76%和65.06%。

再看宝钢钢贸。据招股书披露,2016年、2018年和2019年上半年,福然德向宝钢钢贸采购金额分别为10.73亿元、14.80亿元和6.74亿元,占当期公司向宝武钢铁集团采购金额之比分别为61.84%、71.26%和72.39%。2016年和2018年,福然德向宝钢钢贸的销售收入分别为86.31万元和35.92万元,占当期公司对宝武钢铁集团销售收入之比分别为0.44%和0.24%。

将上述两家公司采购金额占比和销售收入占比分别合计,2016年、2018年和2019年,钢交中心和宝钢钢贸合计采购金额占福然德向宝武钢铁集团采购金额之比分别为74.29%、87.77%和88.27%,占了向宝武钢铁集团采购金额的大部分。同期,两家公司合计销售收入占福然德对宝武钢铁集团销售收入之比分别为99.65%、84.00%和65.06%,也仍然占了对宝武钢铁集团销售收入的大多数。

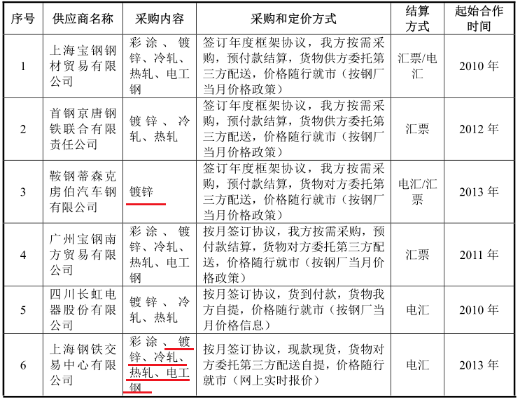

值得关注的是,福然德向钢交中心销售的产品为“镀锌、冷轧、热轧和电工钢”,与福然德向钢交中心的采购内容为“镀锌、冷轧、热轧、电工钢、彩涂”大体一致。

信息来源:福然德招股书

有类似情况的不止钢交中心和宝钢钢贸这两家,鞍钢克虏伯合资企业中的鞍钢蒂森克虏伯汽车钢有限公司(以下简称:克虏伯汽车钢)也是如此。

招股书显示,2016年到2019年上半年,福然德向克虏伯汽车钢采购金额分别为5.61亿元、6.03亿元、6.26亿元和2.74亿元,占集团采购金额之比持续为100%。而可比前三年内,福然德对克虏伯汽车钢的销售收入分别为1.44亿元、1.55亿元和1.22亿元,2016年和2017年占集团销售收入之比非常接近100%,2018年占比就是100%。

此外,无论是福然德向克虏伯汽车钢的采购内容,还是对克虏伯汽车钢的销售产品,都是“镀锌”,彼此高度一致。

如上所述,两大集团下属6家子公司,报告期内的采购金额和销售收入占了各自集团内的绝大多数。换句话说,正是由于这6家子公司既是福然德的主要客户,又是公司的主要供应商,才导致两大集团出现相似的情况。可奇怪的是,克虏伯汽车钢这样的钢铁生产企业,为何还需要向福然德采购大量镀锌钢铁?类似钢交中心和宝钢钢贸这样的钢贸企业,在向福然德销售钢铁后,为何也要向其采购同类钢铁?从商业合理性的角度,都无法解释。

至于福然德与上述客户、供应商之间的交易,是否具有真实的贸易背景,还需要公司解释清楚。

声明: (本文为投资有道签约作者原创文章,转载请注明出处及作者,否则视为侵权,本刊将追究法律责任)

李总威武

香港高原资本国际金融集团被骗子打

1

sad

[神马]