时间:2020-08-04 09:36 栏目:IPO专栏 编辑:投资有道 点击: 3,312 次

老字号品牌“熊猫炼乳”的生产商熊猫乳品集团股份有限公司(证券简称:熊猫乳品,证券代码:832559.OC)正在申请创业板上市。然而,公司最主要的奶粉供应商曾曝出奶粉含有剧毒物,导致公司的食品安全存在较高风险。另外,公司疑隐瞒近六成产能,产量下降与能源耗用量增长明显不同步,募集资金居心何在?

主要奶粉供应商曾被检出奶粉含剧毒物

据招股书披露,熊猫乳品的主要业务包括浓缩乳制品(包括调制甜炼乳、全脂甜炼乳、甜奶酱、稀奶油等)和乳品贸易。2017年至2019年,公司主营业务收入分别为53286.75万元、60020.35万元、60109.10万元。其中,乳品贸易的各期营业收入分别为15820.82万元、14186.17万元、15992.08万元,比重分别为29.69%、23.64%、26.61%。乳品贸易业务主要为新西兰恒天然进口奶粉和乳清粉的采购和销售。另外,公司浓缩乳制品的原材料也主要为新西兰恒天然进口奶粉。然而,作为熊猫乳品几乎唯一的乳粉供应商,恒天然屡屡曝出质量问题,最令人震惊的当属2013年发生的肉毒杆菌事件。

2013年8月2日,恒天然发布消息称,其生产的部分浓缩乳清蛋白粉被检出受肉毒杆菌污染,并紧急召回其在新西兰市场上销售的3个批号的婴幼儿配方乳粉。资料显示,肉毒杆菌是一种生长在缺氧环境下的细菌,在罐头食品及密封腌渍食物中具有极强的生存能力,是毒性最强的细菌之一,在繁殖过程中分泌肉毒毒素,该种毒素是目前已知的最剧毒物。人类食入和吸收后,神经系统将遭到破坏,出现吞咽困难、头晕、呼吸困难等症状,严重者可因呼吸麻痹而死亡。纯化结晶的肉毒毒素对人的致死剂量约0.1微克。而当时,这些含有剧毒物的乳粉已经有部分流入中国,可见该事件潜在影响之恶劣。随后,国家质检总局要求进口商立即召回可能受污染产品,并全面且无限期停止新西兰乳粉进口,直至肉毒杆菌事件完全解决。在肉毒杆菌事件爆发前不久,新西兰初级产业还披露称在恒天然生产的部分乳制品样本中检出有毒物质双氰胺残留。

值得一提的是,恒天然在此之前就因为三鹿集团而陷入舆论漩涡。三鹿集团爆发三聚氰胺事件时,恒天然正是三鹿集团的大股东。虽然当时恒天然把自己摘得干干净净,但后来自身接二连三出现有毒奶粉事件还是说明其质量控制或许存在严重缺陷。

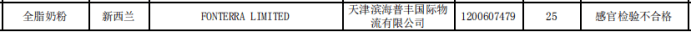

而时至今日,恒天然依然存在质量问题。据海关总署进出口食品安全局2020年7月15日公示的2020年6月全国未准入境食品化妆品信息显示,新西兰恒天然一批次全脂奶粉因感官检验不合格而未准入境。所谓感官检验不合格,简单说就是通过视觉嗅觉能察觉的生腐败变质、油脂酸败、霉变生虫、污秽不洁、混有异物或掺假掺杂等。而且,海关总署还在官方微信号中特意强调,恒天然奶粉已经连续三个月均有产品被海关拒绝入境。

(来自海关总署进出口食品安全局)

熊猫乳品的贸易业务和加工业务的主要乳粉供应商都是其口中“高品质”的恒天然,不禁令人质疑,公司对供应商的选择究竟是否合理。恒天然频发的乳粉质量问题也毫无疑问加大了熊猫乳品的食品安全风险,为盈利能力增加了一层不确定性。

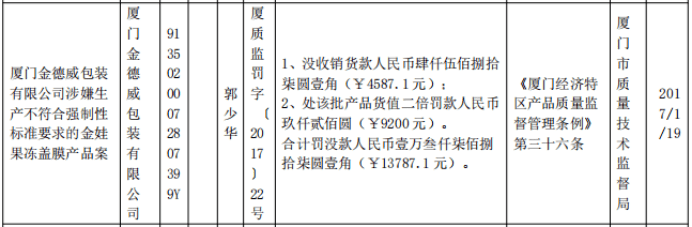

另一家包装膜供应商厦门金德威包装有限公司(以下简称“金德威”)也存在一定的质量问题。金德威在2018年和2019年是熊猫乳品的第四大和第五大供应商,采购金额分别为1193.47万元和892.82万元。据厦门市质量技术监督局公示,金德威2017年7月曾因涉嫌生产不符合强制性标准要求的金娃果冻盖膜而被行政处罚。这同样令人质疑熊猫乳品采购政策的合理性,主要的奶粉和包装材料供应商都存在质量问题,潜在的食品质量风险需要引起消费者和投资者的警惕。

(来自厦门市质量技术监督局)

疑隐瞒近六成产能,募投项目还欲新增产能,居心何在?

熊猫乳品的产能存在极大疑问,或许藏着不小的猫腻。

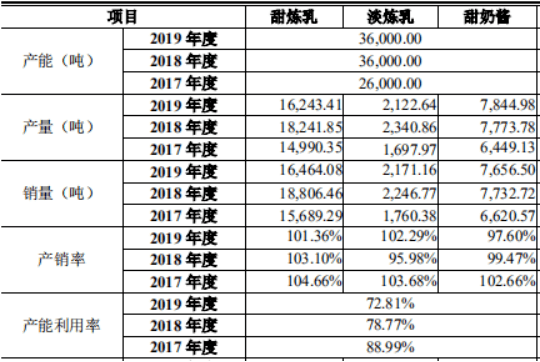

(来自熊猫乳品招股书)

如上图所示,报告期各期,公司浓缩乳制品产能分别为26000吨、36000吨、36000吨,产能利用率分别为88.99%、78.77%、72.81%。但实际上,公司的产能很可能远高于这个数字。

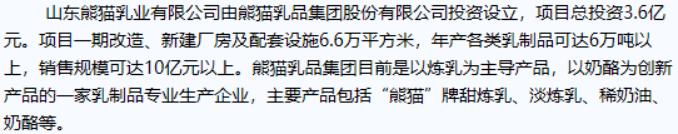

熊猫乳品为了实施建设“济阳一期年产6万吨浓缩乳制品项目”,于2015年11月设立子公司山东熊猫乳品有限公司(曾用名“山东熊猫乳业有限公司”,以下简称“山东熊猫”),并且从济阳县环境保护局获得环评审批。据《济南日报》2018年9月17日报道,9月15日,山东熊猫举行开业庆典,正式投产运营,项目一期改造、新建厂房及配套设施6.6万平方米,年产各类乳制品可达6万吨以上,销售规模可达10亿元以上。

(来自济南日报)

这说明,单单是山东熊猫这一家子公司2019年整年的浓缩乳制品产能就已经达到了60000吨,但熊猫乳品却在招股书中披露2019年年产能36000吨。熊猫乳品披露的2018年和2019年产能较2017年增长10000吨是由于期初的在建工程济阳一期项目建设完成转为固定资产,从而带来产能增长,但产能实际增长了60000吨,而非10000吨。也就是说,招股书中至少隐瞒了50000吨产能,或者说隐瞒了58.14%的产能。

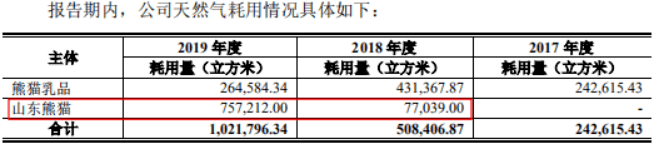

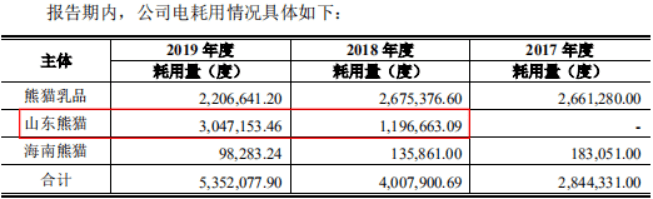

产能增长应该同时带来产量增长,而产量增长势必伴随能源耗用量的增长,这一点在招股书里能找到一些痕迹。如下图所示,山东熊猫从2018年度开始有能源耗用,2019年度天然气耗用量757212.00立方米高于母公司的耗用量264584.34立方米,电耗用量3047153.46度高于母公司的耗用量2206641.20度。2017年至2019年,熊猫乳品及其子公司合计天然气耗用量分别为242615.43立方米、508406.87立方米、1021796.34立方米,电耗用量分别为2844331.00度、4007900.69度、5352077.90度,能源耗用量明显增长。

(来自熊猫乳品招股书)

然而,随着产能扩增3倍、能源耗用量连续大幅增长,熊猫乳品的产量可能并未增长。2017年至2019年,浓缩乳制品产量分别为23137.45吨、28356.49吨、26211.03吨。熊猫乳品2019年浓缩乳制品产量不仅没有增长,反而下降了7.56%,与能源耗用量的变动显然不匹配。也就是说,熊猫乳品不仅涉嫌隐瞒产能,而且产量、甚至销量都十分诡异,这些反常的现象令人匪夷所思。

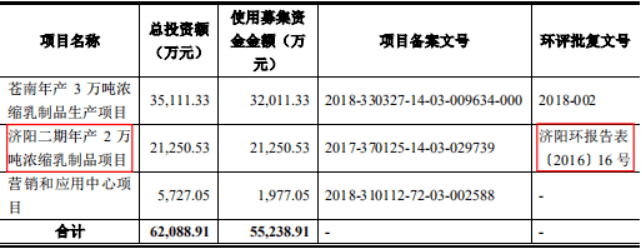

隐瞒产能的嫌疑也令人怀疑募投项目的必要性。据招股书披露,本次熊猫乳品拟募资55238.91万元,其中32011.33万元投资于“苍南年产3万吨浓缩乳制品生产项目”、21250.53万元投资于“济阳二期年产2万吨浓缩乳制品项目”。

(来自熊猫乳品招股书)

如果加上公司隐瞒的50000吨产能,熊猫乳品2019年产能利用率仅30.48%。在产能利用率如此之低的情况下,公司竟然还要吸取资金扩增产能,以可预见的销售能力显然无法消化新增产能。其募集资金的用意何在?

同样诡异的是,招股书披露“济阳二期年产2万吨浓缩乳制品项目”对应的环评批复号是济阳环报告表〔2016〕16号,但事实上,这个批复号对应的是前文所说的“济阳一期年产6万吨浓缩乳制品项目”。

另一个募投项目“济阳二期年产2万吨浓缩乳制品项目”的实施理由也很牵强。熊猫乳品称,公司苍南生产基地已生产运营20余年,面临生产设备老化、厂房面积有限、改扩建难度大等问题,所以该项目拟将原有生产线相关设备整体搬迁至苍南工业园区。该项目拟投入11340.77万元用于建筑工程和11963.00万元用于设备购置。然而,如下图所示,截至2019年末,公司主要生产设备的成新率在83.37%至89.42%,生产设备老化的说法可能不太合理,募投项目的必要性同样站不住脚。

(来自熊猫乳品招股书)

综上来看,熊猫乳品的产能、产量、销量以及募投项目存在诸多无法合理解释的疑点,这一系列反常需要引起警惕。

声明: (本文为投资有道签约作者原创文章,转载请注明出处及作者,否则视为侵权,本刊将追究法律责任)

李总威武

香港高原资本国际金融集团被骗子打

1

sad

[神马]