时间:2020-06-18 10:31 栏目:IPO专栏 编辑:投资有道 点击: 3,808 次

山西壶化集团股份有限公司(公司简称:壶化股份)主要从事各类民爆物品的研发、生产与销售业务,并为客户提供特定的工程爆破解决方案及爆破服务。2017年10月,壶化股份在中德证券保荐下冲刺上交所主板,但首发申请遭到否决。2018年9月,公司改为携手广发证券冲击创业板,后在辅导过程中将上市板块变更为中小板。

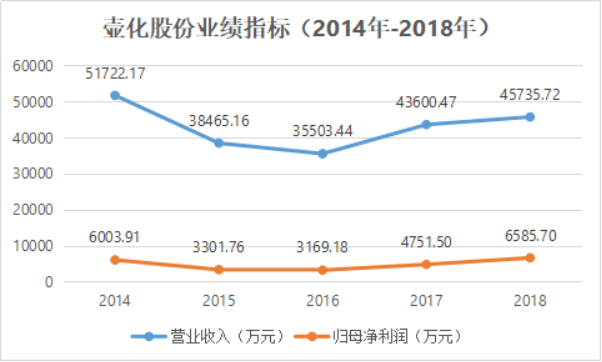

从经营业绩来看,报告期可比前三年内(2016年~2018年),壶化股份的营业收入分别为3.55亿元、4.36亿元和4.57亿元,年化复合增长率为13.50%;归母净利润分别为3169.18万元、4751.50万元和6585.70万元,年化复合增长率为44.15%,经营成长性看似不错,实际上营收水平尚未恢复至2014年水平。

同时,壶化股份前次上会时曾因与竞争对手同德化工(002360.SZ)的子公司存在大量业务往来、跨地域采购原材料被发审委关注。在本次IPO报告期内,不但这些问题仍然存在,而且公司与同德化工披露的产销数据差距甚至超过40%。

并且,本次IPO的募投项目之一在2019年3月才向当地环境保护局报送环评文件,但2018年末已有数百万的在建工程余额,或是“先建设、后环评”。另外,壶化股份的综合毛利率变动趋势也与可比公司平均水平存在明显差异。

第一大客户是竞争对手子公司,购销金额相差逾40%

2017年10月,壶化股份首发上会,遭到证监会发审委否决。公告显示,壶化股份与忻州同德民爆器材经营有限公司(以下简称“忻州同德”)的关系引起了发审委的关注,忻州同德不仅是公司重要客户,还是竞争对手同德化工的全资子公司,发审委要求壶化股份说明双方交易是否具有商业合理性。

同时,陕西恺欣化工有限公司(以下简称“恺欣化工”)和山西天脊煤化工集团有限公司(以下简称“天脊煤化工”)同为公司重要供应商,壶化股份均向其采购硝酸铵原材料,发审委要求公司说明跨地域向陕西恺欣化工进行采购的原因。

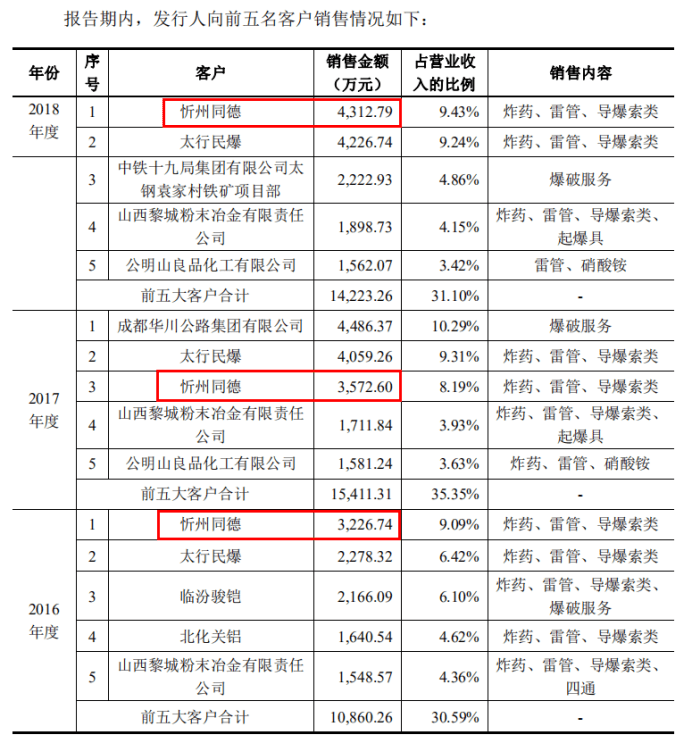

据披露,在本次IPO报告期内,忻州同德仍然是公司的重要客户,2016年~2018年,壶化股份对忻州同德的销售收入分别为3226.74万元、3572.60万元和4312.79万元,占各期营业收入的比例分别为9.09%、8.19%和9.43%。2016年、2018年,忻州同德均位列公司第一大客户。

资料来源:壶化股份招股书

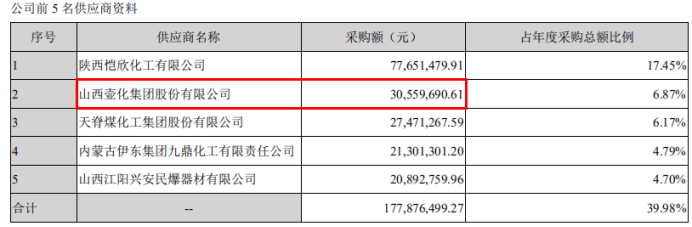

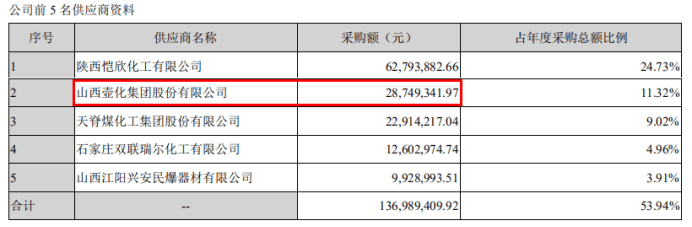

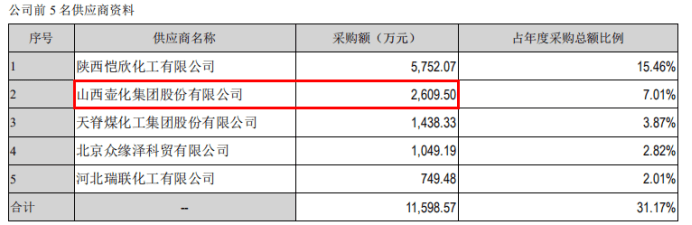

然而,根据忻州同德母公司同德化工的年报来看,2016年~2018年,同德化工对壶化股份的采购金额分别为2609.50万元、2874.93万元、3055.97万元,壶化股份披露的销售额分别比其高出23.65%、24.27%、41.13%,差异均远高于现行最高增值税税率17%,无法用是否含税来合理解释。

资料来源:同德化工2018年年报

资料来源:同德化工2017年年报

资料来源:同德化工2016年年报

而在供应商方面,壶化股份仍然主要通过恺欣化工和天脊煤化工采购硝酸铵。招股书称,恺欣化工代理总量大,采购价格更具优势,因此公司向其跨地域采购。2016年~2018年及2019年上半年,壶化股份向恺欣化工采购硝酸铵的单价分别为1149.63元/吨、1420.51元/吨、1678.33元/吨和1751.95元/吨,较各期对天脊煤化工的硝酸铵采购单价分别高出2.92%、7.24%、10.55%和9.70%。

募投项目或涉“先建设、后环评”

招股书显示,壶化股份的民爆物品分别由母公司及三家全资子公司进行生产。其中,壶化股份生产工业雷管等起爆器材,山西壶化集团金星化工有限公司生产改性铵油炸药、胶状乳化炸药及起爆具,阳城县诺威化工有限责任公司生产粉状乳化炸药,屯留县金辉化工有限公司(以下简称“屯留金辉”)生产膨化硝铵炸药。

2018年11月,民爆行业主管部门工信部颁布《工业和信息化部关于推进民爆行业高质量发展的意见》(工信部安全[2018]237号),明确要求年产10000吨及以下的低水平工业炸药生产线应进行合并升级改造,或将其产能转换为现场混装炸药生产能力。

为满足工业炸药生产线的最低要求,2018年年底,壶化股份对原有工业炸药生产线进行技术改造,包括对原有膨化硝铵炸药生产线进行扩能改造,产能由6000吨/年增加至10300吨/年。据长治市屯留区人民政府网站显示,2019年3月4日,当地环境保护局受理了“屯留县金辉化工有限公司膨化硝铵炸药生产线扩能技改项目”的环境影响评价文件,随后,该项目获得屯环函[2019]38号环评批复。同时,该项目也是本次IPO的募投项目之一,投资金额为3152.72万元。

不过,招股书还显示,截至2018年12月,膨化硝铵炸药扩能技改项目的在建工程账面价值已达到684.81万元,占该项目投资总额的21.72%。此时该项目的环评文件尚未被当地环保局受理,更不用提获得环评批复了,因此,屯留金辉负责实施的这一项目或许存在“先建设、后环评”的违规行为。

期末营业收入不及2014年,毛利率变动趋势异于同行

2013年10月,壶化股份与中德证券签订《辅导协议》,并在2015年4月首次报送招股书,并于2017年9月更新预披露。据披露,2014年,壶化股份的营业收入、归母净利润分别为5.17亿元和6003.91万元。

随后,受下游行业需求收缩、工程爆破业务量减少等影响,壶化股份业绩在2015年、2016年出现明显下滑,营业收入分别为3.85亿元、3.55亿元,归母净利润分别为3301.76万元、3169.18万元,而报告期内业绩下滑也是壶化股份前次被否的重要原因之一。

在本次IPO报告期的可比前三年(2016年~2018年)内,壶化股份的经营业绩呈现上涨趋势,但实际上,2018年的营业收入仅恢复至2014年的88.43%。

值得注意的是,壶化股份在报告期内业绩上涨离不开综合毛利率的支持,2016年~2018年及2019年1~6月,壶化股份的综合毛利率分别为49.14%、43.09%、47.45%和48.12%,在近两年及一期内增加了5.03个百分点。

然而,同行业可比上市公司的毛利率变动却不乐观。以南岭民爆(002096.SZ)、江南化工(002226.SZ)、同德化工、凯龙股份(002783.SZ)、国泰集团(603977.SH)作为可比公司分析,2016年~2018年及2019年1~6月,可比上市公司的平均综合毛利率分别为41.50%、38.15%、37.27%、35.34%,报告期内持续下滑,累计跌幅达到6.16个百分点。

声明: (本文为投资有道签约作者原创文章,转载请注明出处及作者,否则视为侵权,本刊将追究法律责任)

李总威武

香港高原资本国际金融集团被骗子打

1

sad

[神马]