ж—¶й—ҙ:2020-05-19 11:28 ж Ҹзӣ®:IPOдё“ж Ҹ зј–иҫ‘:жҠ•иө„жңүйҒ“ зӮ№еҮ»: 4,580 ж¬Ў

дёүз”ҹеӣҪеҒҘиҚҜдёҡпјҲдёҠжө·пјүиӮЎд»Ҫжңүйҷҗе…¬еҸёпјҲд»ҘдёӢз®Җз§°пјҡдёүз”ҹеӣҪеҒҘпјүжҳҜдёҖ家专дёҡд»ҺдәӢжҠ—дҪ“иҚҜзү©з ”еҸ‘гҖҒз”ҹдә§е’Ңй”Җе”®зҡ„еҲӣж–°еһӢз”ҹзү©еҢ»иҚҜдјҒдёҡгҖӮ2019е№ҙ10жңҲ31ж—ҘпјҢдёҠжө·иҜҒеҲёдәӨжҳ“жүҖеҸ—зҗҶдәҶдёүз”ҹеӣҪеҒҘзҡ„йҰ–еҸ‘дёҠеёӮз”іиҜ·пјҢдҪҝе…¶жҲҗдёәдәҶ科еҲӣжқҝзҡ„жӢҹдёҠеёӮе…¬еҸёгҖӮ

д»Һз»ҸиҗҘеҸҜжҢҒз»ӯжҖ§йЈҺйҷ©зҡ„и§’еәҰжқҘзңӢпјҢ2017е№ҙеҲ°2019е№ҙзҡ„дёүе№ҙжҠҘе‘ҠжңҹеҶ…пјҢдёүз”ҹеӣҪеҒҘзҡ„дё»иҗҘдёҡеҠЎж”¶е…Ҙдё»иҰҒжқҘиҮӘе…¶иҮӘз ”дёҠеёӮзҡ„жҠ—дҪ“зұ»иҚҜзү©вҖңйҮҚз»„дәәIIеһӢиӮҝзҳӨеқҸжӯ»еӣ еӯҗеҸ—дҪ“-жҠ—дҪ“иһҚеҗҲиӣӢзҷҪвҖқпјҲе•Ҷе“ҒеҗҚпјҡзӣҠиөӣжҷ®пјүпјҲжіЁпјҡеұһдәҺTNF-ОұжҠ‘еҲ¶еүӮиҚҜзү©пјүпјҢзӣёеә”зҡ„иҗҘдёҡ收е…ҘеҲҶеҲ«дёә10.94дәҝе…ғгҖҒ11.28дәҝе…ғе’Ң11.62дәҝе…ғпјҢеҚ еҪ“жңҹиҗҘдёҡ收е…Ҙд№ӢжҜ”еҲҶеҲ«й«ҳиҫҫ99.15%гҖҒ98.73%е’Ң98.71%пјҢиҷҪ然еҚ жҜ”з•ҘжңүдёӢйҷҚпјҢдҪҶжҳҜд»Қ然йҡҫж”№е…¬еҸёж”¶е…ҘдёҘйҮҚдҫқиө–еҚ•дёҖдә§е“Ғзҡ„зҺ°е®һгҖӮ2019е№ҙпјҢе…¬еҸёеҸҰдёҖж¬ҫиҮӘз ”зҡ„жҠ—дҪ“зұ»иҚҜзү©вҖңйҮҚз»„жҠ—CD25дәәжәҗеҢ–еҚ•е…ӢйҡҶжҠ—дҪ“жіЁе°„ж¶ІвҖқпјҲе•Ҷе“ҒеҗҚпјҡеҒҘе°је“ҢпјүеҲҡеҲҡдёҠеёӮпјҢеҪ“жңҹд»…ж–°еўһдәҶ190.23дёҮе…ғзҡ„收е…ҘпјҢиҗҘ收еҚ жҜ”еҫ®д№Һе…¶еҫ®гҖӮ

йҷӨдәҶдёҠиҝ°дёҘйҮҚдҫқиө–еҚ•дёҖдә§е“Ғзҡ„йЈҺйҷ©д№ӢеӨ–пјҢз»ҸиҝҮжҲ‘们ж·ұе…Ҙз ”з©¶еҸ‘зҺ°пјҢжҠҘе‘ҠжңҹеҶ…пјҢдёүз”ҹеӣҪеҒҘзҡ„з ”еҸ‘дәәе‘ҳжһ„жҲҗе’Ңз ”еҸ‘иҙ№з”ЁеҸҳеҠЁйғҪжҜ”иҫғејӮеёёпјӣе…¬еҸёдёҺжҜҚе…¬еҸёдёүз”ҹеҲ¶иҚҜеҸҠе…¶дёӢеұһеӯҗе…¬еҸёд№Ӣй—ҙпјҢиҝҳеӯҳеңЁзқҖеҗҢдёҡз«һдәүзҡ„еҸҜиғҪжҖ§гҖӮ

з”ҹдә§дәәе‘ҳзҡ„еӯҰеҺҶж°ҙе№іеҸҜиғҪжҜ”з ”еҸ‘дәәе‘ҳиҝҳй«ҳ

дёүз”ҹеӣҪеҒҘдҪңдёәдёҖ家еҲӣж–°еһӢз”ҹзү©еҢ»иҚҜеҲ¶йҖ дјҒдёҡпјҢе…¬еҸёзҡ„е‘ҳе·ҘеӯҰеҺҶж°ҙе№іжҷ®йҒҚиҫғй«ҳпјҢеҸҜжҳҜжҠҘе‘Ҡжңҹжң«зҡ„2019е№ҙпјҢе…¬еҸёе‘ҳе·Ҙзҡ„еӯҰеҺҶжһ„жҲҗжҜ”иҫғеҘҮзү№пјҢз”ҹдә§дәәе‘ҳзҡ„еӯҰеҺҶдјјд№Һй«ҳдәҺйғЁеҲҶз ”еҸ‘дәәе‘ҳпјҢжҜ”иҫғзҪ•и§ҒгҖӮ

е…ҲжқҘзңӢдёүз”ҹеӣҪеҒҘе…ЁйғЁе‘ҳе·Ҙзҡ„еӯҰеҺҶжғ…еҶөпјҡжҚ®жӢӣиӮЎд№ҰжҠ«йңІпјҢжҲӘиҮіжҠҘе‘Ҡжңҹжң«зҡ„2019е№ҙ12жңҲ31ж—ҘпјҢдёүз”ҹеӣҪеҒҘе…ұжңү1360еҗҚе‘ҳе·ҘгҖӮ

жҢүдё“дёҡз»“жһ„еҢәеҲҶпјҢз®ЎзҗҶдәәе‘ҳдёә93дәәгҖҒз ”еҸ‘дәәе‘ҳдёә261дәәгҖҒиҗҘй”Җдәәе‘ҳдёә641дәәгҖҒз”ҹдә§дәәе‘ҳдёә339дәәгҖҒиҙўеҠЎдәәе‘ҳдёә26дәәпјҢз®ЎзҗҶдәәе‘ҳгҖҒз ”еҸ‘дәәе‘ҳе’Ңз”ҹдә§дәәе‘ҳеҗҲи®Ў693дәәгҖӮ

жҢүе‘ҳе·ҘеӯҰеҺҶз»“жһ„еҢәеҲҶпјҢжң¬з§‘д»ҘдёҠеӯҰеҺҶжңү179дәәпјҢжң¬з§‘еӯҰеҺҶжңү589дәәпјҢеӨ§дё“еӯҰеҺҶжңү434дәәгҖҒдёӯдё“еҸҠд»ҘдёӢеӯҰеҺҶжңү158дәәпјҢжң¬з§‘еҸҠжң¬з§‘д»ҘдёҠеӯҰеҺҶдәәе‘ҳеҗҲи®Ўжңү768дәәпјҢе·Із»ҸжҳҺжҳҫи¶…иҝҮдәҶз®ЎзҗҶдәәе‘ҳгҖҒз ”еҸ‘дәәе‘ҳе’Ңз”ҹдә§дәәе‘ҳзҡ„еҗҲи®ЎжҖ»дәәж•°693дәәгҖӮжҚўеҸҘиҜқиҜҙпјҢдёүз”ҹеӣҪеҒҘзҡ„з®ЎзҗҶдәәе‘ҳгҖҒз ”еҸ‘дәәе‘ҳе’Ңз”ҹдә§дәәе‘ҳпјҢе®Ңе…ЁеҸҜд»Ҙз”ұжң¬з§‘еҸҠжң¬з§‘д»ҘдёҠеӯҰеҺҶзҡ„дәәе‘ҳжһ„жҲҗгҖӮ

еҶҚеҚ•зӢ¬зңӢз ”еҸ‘дәәе‘ҳзҡ„еӯҰеҺҶжғ…еҶөпјҡжҚ®жӢӣиӮЎд№ҰжҠ«йңІпјҢеҗҢж ·жҲӘиҮі2019е№ҙ12жңҲ31ж—ҘпјҢдёүз”ҹеӣҪеҒҘзҡ„з ”еҸ‘дәәе‘ҳе…ұжңү261дәәгҖӮжҢүз ”еҸ‘дәәе‘ҳеӯҰеҺҶжһ„жҲҗеҢәеҲҶпјҢжң¬з§‘д»ҘдёҠеӯҰеҺҶжңү121дәәгҖҒжң¬з§‘еӯҰеҺҶжңү98дәәгҖҒеӨ§дё“еӯҰеҺҶжңү23дәәгҖҒдёӯдё“еҸҠд»ҘдёӢеӯҰеҺҶжңү19дәәпјҢе…¶дёӯжң¬з§‘еҸҠжң¬з§‘д»ҘдёҠеӯҰеҺҶе‘ҳе·ҘеҗҲи®Ўжңү219дәәпјҢеҚ жңҹжң«з ”еҸ‘дәәе‘ҳжҖ»ж•°д№ӢжҜ”дёә83.91%гҖӮжҚўеҸҘиҜқиҜҙпјҢиҝҳжңү42дәәпјҢеҚ жҜ”дёә16.09%зҡ„з ”еҸ‘дәәе‘ҳпјҢеӯҰеҺҶдҪҺдәҺжң¬з§‘гҖӮ

дёҖиҲ¬жғ…еҶөдёӢпјҢз”ұдәҺз ”еҸ‘иҝҮзЁӢдёӯпјҢеңЁз ”дә§е“ҒйҷӨдәҶеңЁе®һйӘҢе®ӨиҝӣиЎҢе®һйӘҢд№ӢеӨ–пјҢиҝҳеҸҜиғҪйңҖиҰҒз»ҸеҺҶдёӯиҜ•зәҝз”ҹдә§е’Ңз”ҹдә§зәҝиҜ•з”ҹдә§зӯүжӯҘйӘӨпјҢеҰӮжһңе°ҶиҜ•йӘҢзәҝдёҠзҡ„з”ҹдә§дәәе‘ҳи®Ўз®—еңЁеҶ…пјҢйӮЈд№ҲеҮәзҺ°дёҖе®ҡжҜ”дҫӢеӯҰеҺҶдҪҺдәҺжң¬з§‘зҡ„з ”еҸ‘дәәе‘ҳпјҢдјјд№Һд№ҹдёҚйҡҫзҗҶи§ЈгҖӮ

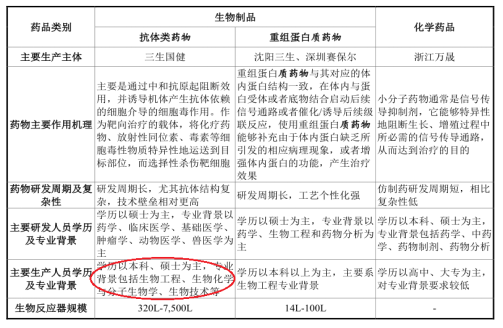

еҸҜжҳҜпјҢеҸҰжҚ®жӢӣиӮЎд№ҰжҠ«йңІпјҢдёүз”ҹеӣҪеҒҘзҡ„жҠ—дҪ“зұ»иҚҜзү©з”ҹдә§пјҢ并йқһеғҸдёҖиҲ¬еёёи§Ғдә§е“Ғз”ҹдә§йӮЈд№Ҳз®ҖеҚ•пјҢеҚідҪҝжҳҜз”ҹдә§дәәе‘ҳпјҢеҜ№еӯҰеҺҶзҡ„иҰҒжұӮд№ҹдёҖзӮ№йғҪдёҚдҪҺгҖӮе…¬еҸёеҜ№дё»иҰҒз”ҹдә§дәәе‘ҳзҡ„еӯҰеҺҶеҸҠдё“дёҡиғҢжҷҜжңүеҰӮдёӢиҜҙжҳҺпјҡвҖңеӯҰеҺҶд»Ҙжң¬з§‘гҖҒзЎ•еЈ«дёәдё»пјҢдё“дёҡиғҢжҷҜеҢ…жӢ¬з”ҹзү©е·ҘзЁӢгҖҒз”ҹзү©еҢ–еӯҰдёҺеҲҶеӯҗз”ҹзү©еӯҰгҖҒз”ҹзү©жҠҖжңҜзӯүвҖқгҖӮ并且иҝӣдёҖжӯҘжҸҗеҲ°вҖңеңЁе•ҶдёҡеҢ–з”ҹдә§йҳ¶ж®өдёӯпјҢеҜ№з”ҹдә§дәәе‘ҳзҡ„еӯҰеҺҶгҖҒдё“дёҡиғҢжҷҜеҸҠз”ҹзү©еҸҚеә”еҷЁи§„жЁЎиҰҒжұӮд№ҹжӣҙй«ҳгҖӮвҖқз”ұжӯӨеҸҜи§ҒпјҢдёҺдёҖиҲ¬еҲ¶йҖ дёҡдјҒдёҡз”ҹдә§дәәе‘ҳеӯҰеҺҶжҷ®йҒҚдҪҺдёӢзҡ„жғ…еҶөдёҚеҗҢпјҢдёүз”ҹеӣҪеҒҘзҡ„з”ҹдә§дәәе‘ҳд№ҹеҗҢж ·дё»иҰҒз”ұжң¬з§‘еҸҠжң¬з§‘д»ҘдёҠеӯҰеҺҶзҡ„дәәе‘ҳжһ„жҲҗгҖӮ

дҝЎжҒҜжқҘжәҗпјҡдёүз”ҹеӣҪеҒҘжӢӣиӮЎд№Ұ

иҝҷе°ұжҜ”иҫғеҘҮжҖӘдәҶпјҒжҠҘе‘Ҡжңҹжң«пјҢдёүз”ҹеӣҪеҒҘзҡ„з ”еҸ‘дәәе‘ҳдёӯжңү16.09%зҡ„е‘ҳе·ҘеӯҰеҺҶж°ҙе№ідёҚеҸҠжң¬з§‘пјҢеҰӮжһңе…¬еҸёзҡ„з”ҹдә§дәәе‘ҳдё»иҰҒжҳҜд»Ҙжң¬з§‘е’Ңжң¬з§‘д»ҘдёҠеӯҰеҺҶзҡ„дәәе‘ҳжһ„жҲҗпјҢйӮЈд№Ҳиҝҷ42еҗҚеӯҰеҺҶдҪҺдәҺжң¬з§‘зҡ„з ”еҸ‘дәәе‘ҳеҲ°еә•жҳҜд»ҺдәӢе“ӘдёӘдё“дёҡзұ»еҲ«зҡ„з ”еҸ‘е·ҘдҪңе‘ўпјҹйҡҫйҒ“жҳҜиҙўеҠЎе’ҢиҗҘй”Җд№ҲпјҹжҒҗжҖ•йғҪдёҚжҖҺд№Ҳйқ и°ұдәҶгҖӮ

з ”еҸ‘иҙ№з”ЁеӨ§ж¶ЁпјҢеҠ и®ЎжүЈйҷӨжүҖеҫ—зЁҺдјҳжғ ж¶Ёе№…жӣҙй«ҳ

дёәд»Җд№Ҳдёүз”ҹеӣҪеҒҘдјҡеҮәзҺ°з”ҹдә§дәәе‘ҳе’ҢйғЁеҲҶз ”еҸ‘дәәе‘ҳеӯҰеҺҶжһ„жҲҗеҖ’жҢӮзҡ„жғ…еҶөе‘ўпјҹжҲ–и®ёеҸҜд»Ҙд»Һз ”еҸ‘жҠ•е…Ҙе’ҢдјҒдёҡжүҖеҫ—зЁҺеә”зәізЁҺжүҖеҫ—йўқзҡ„еҠ и®ЎжүЈйҷӨжқҘзңӢиҝҷдёӘй—®йўҳгҖӮ

е…ҲзңӢдёүз”ҹеӣҪеҒҘзҡ„з ”еҸ‘жҠ•е…ҘпјҡжҚ®жӢӣиӮЎд№ҰжҠ«йңІпјҢд»Һ2017е№ҙеҲ°2019е№ҙзҡ„дёүе№ҙжҠҘе‘ҠжңҹеҶ…пјҢе…¬еҸёзҡ„з ”еҸ‘жҠ•е…ҘеҲҶеҲ«дёә1.29дәҝе…ғгҖҒ2.13дәҝе…ғе’Ң2.92дәҝе…ғпјҢеҪ“жңҹиҗҘдёҡ收е…ҘеҲҶеҲ«дёә11.03дәҝе…ғгҖҒ11.42дәҝе…ғе’Ң11.77дәҝе…ғпјҢйӮЈд№Ҳеҗ„жңҹз ”еҸ‘жҠ•е…ҘеҚ еҪ“жңҹиҗҘ收д№ӢжҜ”е°ұеҲҶеҲ«дёә11.70%гҖҒ18.61%е’Ң24.82%пјҢз ”еҸ‘жҠ•е…ҘеҚ жҜ”жҢҒз»ӯжҳҫи‘—дёҠж¶ЁгҖӮ

еңЁдёҠиҝ°з ”еҸ‘жҠ•е…Ҙд№ӢдёӯпјҢжҠҘе‘ҠжңҹеҶ…пјҢиө„жң¬еҢ–жҠ•е…ҘеҲҶеҲ«дёә684.06дёҮе…ғгҖҒ1384.53дёҮе…ғе’Ң1328.33дёҮе…ғпјҢеҚ еҪ“жңҹз ”еҸ‘жҠ•е…Ҙд№ӢжҜ”еҲҶеҲ«дёә5.30%гҖҒ6.51%е’Ң4.55%пјҢеҚ жҜ”иҫғдҪҺгҖӮиҙ№з”ЁеҢ–жҠ•е…ҘеҲҶеҲ«дёә1.22дәҝе…ғгҖҒ1.99дәҝе…ғе’Ң2.79дәҝе…ғпјҢжҳҜеҗ„жңҹз ”еҸ‘жҠ•е…Ҙзҡ„дё»иҰҒз»„жҲҗйғЁеҲҶгҖӮ

еҶҚзңӢжҠҘе‘ҠжңҹеҶ…дёүз”ҹеӣҪеҒҘзҡ„з ”еҸ‘иҙ№з”ЁпјҡеҰӮдёҠжүҖиҝ°пјҢжҠҘе‘ҠжңҹеҶ…пјҢе…¬еҸёзҡ„з ”еҸ‘иҙ№з”ЁеҲҶеҲ«дёә1.22дәҝе…ғгҖҒ1.99дәҝе…ғе’Ң2.79дәҝе…ғпјҢе№ҙеҢ–еӨҚеҗҲеўһй•ҝзҺҮдёә25.30%гҖӮе…¶дёӯпјҢз”ЁдәҺз ”еҸ‘дәәе‘ҳзҡ„е·Ҙиө„еҸҠзҰҸеҲ©иҙ№еҲҶеҲ«дёә4714.53дёҮе…ғгҖҒ6811.71дёҮе…ғе’Ң8639.37дёҮе…ғпјҢеҚ еҪ“жңҹз ”еҸ‘иҙ№з”Ёд№ӢжҜ”еҲҶеҲ«дёә38.56%гҖҒ34.28%е’Ң30.98%пјҢжҢҒз»ӯдҝқжҢҒеҗ„жңҹз ”еҸ‘иҙ№з”ЁдёӯйҮ‘йўқ第дёҖеӨ§йЎ№зӣ®зҡ„ең°дҪҚпјҢе…¶е№ҙеҢ–еӨҚеҗҲеўһй•ҝзҺҮдёә35.37%пјҢжҜ”з ”еҸ‘иҙ№з”Ёзҡ„ж•ҙдҪ“еўһйҖҹй«ҳдәҶиҝ‘10дёӘзҷҫеҲҶзӮ№гҖӮдёҖе®ҡзЁӢеәҰдёҠпјҢе…¬еҸёз ”еҸ‘иҙ№з”ЁеңЁжҠҘе‘ҠжңҹеҶ…зҡ„й«ҳйҖҹеўһй•ҝпјҢеҸ—еҲ°дәҶз ”еҸ‘дәәе‘ҳе·Ҙиө„еҸҠзҰҸеҲ©иҙ№з”ЁжҢҒз»ӯеӨ§ж¶Ёзҡ„еҪұе“ҚгҖӮ

иҮідәҺз ”еҸ‘иҙ№з”ЁеӨ§ж¶Ёзҡ„е…·дҪ“ж•ҲжһңпјҢжҚ®жӢӣиӮЎд№ҰжҠ«йңІпјҢдёүз”ҹеӣҪеҒҘжүҖеҫ—зЁҺиҙ№з”ЁйЎ№зӣ®дёӢпјҢз”ұз ”еҸ‘иҙ№з”ЁеҠ и®ЎжүЈйҷӨдә§з”ҹзҡ„еҪұе“ҚеҲҶеҲ«дёә-954.31дёҮе…ғгҖҒ-2831.48дёҮе…ғе’Ң-4239.12дёҮе…ғпјҢзӣёеә”зЁҺ收дјҳжғ йҮ‘йўқзҡ„е№ҙеҢ–еӨҚеҗҲеўһй•ҝзҺҮдёә110.76%пјҢжҜ”з ”еҸ‘иҙ№з”Ёзҡ„е№ҙеҢ–еӨҚеҗҲеўһйҖҹй«ҳдәҶ75.39дёӘзҷҫеҲҶзӮ№пјҢиҺ·еҫ—зЁҺ收дјҳжғ зҡ„ж•ҲжһңжӣҙеҠ жҳҺжҳҫгҖӮ

еҰӮжһңйғЁеҲҶдҪҺеӯҰеҺҶз ”еҸ‘дәәе‘ҳзҡ„е·Ҙиө„еҸҠзҰҸеҲ©иҙ№пјҢе®һйҷ…жҳҜжқҘиҮӘдәҺиҗҘдёҡжҲҗжң¬дёӯзҡ„зӣҙжҺҘдәәе·ҘйЎ№зӣ®пјҢдёҖж—Ұе°Ҷзӣёеә”зҡ„йҮ‘йўқйҮҚж–°и®Ўе…ҘзӣҙжҺҘдәәе·ҘпјҢжҲ–и®ёе°ұдёҚиғҪе®Ңе…Ёдә«еҸ—дёҠиҝ°зЁҺ收дјҳжғ дәҶгҖӮ

еҗҢдёҖе®һжҺ§дёӢдјҒдёҡжІҲйҳідёүз”ҹд№ҹеңЁз ”еҸ‘TNF-ОұеҚ•жҠ—жіЁе°„еүӮпјҢжҲ–жңүеҗҢдёҡз«һдәү

еҰӮдёҠжүҖиҝ°пјҢдёүз”ҹеӣҪеҒҘзҡ„ж ёеҝғдә§е“ҒжҳҜзӣҠиөӣжҷ®пјҢдёҖз§Қе…Ёдәәжәҗзҡ„TNF-ОұжҠ‘еҲ¶еүӮиҚҜзү©гҖӮеҸҜжҳҜпјҢеҗҢдёҖе®һжҺ§дёӢдјҒдёҡжІҲйҳідёүз”ҹеҲ¶иҚҜжңүйҷҗе…¬еҸёпјҲд»ҘдёӢз®Җз§°пјҡжІҲйҳідёүз”ҹпјүд№ҹеңЁз ”еҲ¶дёҖж¬ҫйқ¶зӮ№е’ҢйҖӮеә”з—ҮзӣёеҗҢзҡ„иҚҜзү©вҖңдәәжәҗеҢ–жҠ—дәәTNF-ОұеҚ•е…ӢйҡҶжҠ—дҪ“жіЁе°„еүӮвҖқпјҢжҒҗжҖ•йҡҫе…ҚеҗҢдёҡз«һдәүзҡ„е«Ңз–‘гҖӮ

е…ҲзңӢдёӨ家公еҸёзҡ„е…іиҒ”е…ізі»пјҡжҚ®жӢӣиӮЎд№ҰжҠ«йңІпјҢдёүз”ҹеӣҪеҒҘжҳҜжёҜиӮЎдёҠеёӮе…¬еҸёдёүз”ҹеҲ¶иҚҜпјҲиҜҒеҲёд»Јз Ғпјҡ01530.HKпјүзҡ„жҺ§иӮЎеӯҗе…¬еҸёпјҢеңЁе®ҢжҲҗжң¬ж¬ЎжӢҶеҲҶеҲ°дёҠдәӨжүҖ科еҲӣжқҝдёҠеёӮд№ӢеүҚпјҢдёүз”ҹеҲ¶иҚҜй—ҙжҺҘеҗҲи®ЎжҺ§еҲ¶дёүз”ҹеӣҪеҒҘ89.96%зҡ„иӮЎд»ҪгҖӮеҗҢдёҖе®һжҺ§дёӢдјҒдёҡжІҲйҳідёүз”ҹпјҢжҳҜдёүз”ҹеҲ¶иҚҜеңЁеўғеҶ…зҡ„дёүзә§е…Ёиө„еӯҗе…¬еҸёпјҢжҳҜе…¶дёӢеұһзҡ„еҢ»иҚҜе№іеҸ°пјҢд»ҺдәӢиҚҜзү©з ”еҸ‘гҖҒз”ҹдә§е’Ңй”Җе”®жңҚеҠЎпјҢеҗҢж—¶д№ҹжҳҜжҢҒжңүдёүз”ҹеӣҪеҒҘиӮЎд»ҪеҚ жҜ”и¶…5%зҡ„дё»иҰҒиӮЎдёңгҖӮиҜҘе…¬еҸёзӣҙжҺҘжҢҒжңүдёүз”ҹеӣҪеҒҘ7.14%зҡ„иӮЎд»ҪпјҢ并且йҖҡиҝҮдёҠжө·е…ҙз”ҹиҚҜдёҡжңүйҷҗе…¬еҸёгҖҒдёҠжө·зҝғзҶөжҠ•иө„е’ЁиҜўжңүйҷҗе…¬еҸёе’ҢдёҠжө·жөҰдёңз”°зҫҪжҠ•иө„еҸ‘еұ•дёӯеҝғпјҲжңүйҷҗеҗҲдјҷпјүй—ҙжҺҘеҗҲи®ЎжҺ§еҲ¶дёүз”ҹеӣҪеҒҘ41.00%зҡ„иӮЎд»ҪпјҢжҖ»и®ЎжҺ§еҲ¶дёүз”ҹеӣҪеҒҘ48.14%зҡ„иӮЎд»ҪпјҢжҜ”жӢӣиӮЎд№ҰзЎ®и®Өзҡ„жҺ§иӮЎиӮЎдёңеҜҢеҒҘиҚҜдёҡжңүйҷҗе…¬еҸёзҡ„жҢҒиӮЎеҚ жҜ”39.94%пјҢиҝҳиҰҒй«ҳеҮә8.2дёӘзҷҫеҲҶзӮ№гҖӮ

ж•°жҚ®жқҘжәҗпјҡдёүз”ҹеӣҪеҒҘжӢӣиӮЎд№Ұ

еҶҚзңӢдёӨ家公еҸёе·ІдёҠеёӮ/еңЁз ”з”ҹзү©иҚҜе“Ғзҡ„зӣёдјјжҖ§пјҡжҚ®жӢӣиӮЎд№ҰжҠ«йңІпјҢдёүз”ҹеӣҪеҒҘзҡ„ж ёеҝғдә§е“ҒзӣҠиөӣжҷ®пјҢжҳҜдёҖз§ҚTNF-ОұжҠ‘еҲ¶еүӮпјҢиҜҘз”ҹзү©иҚҜе“Ғзҡ„йқ¶зӮ№дёәTNF-ОұпјҢйҖӮеә”з—Үдё»иҰҒеҢ…жӢ¬зұ»йЈҺж№ҝжҖ§е…іиҠӮзӮҺзӯүдёүйЎ№з—…з—ҮгҖӮиҖҢжІҲйҳідёүз”ҹз ”еҸ‘зҡ„йЎ№зӣ®д»Јз ҒдёәSSS07зҡ„вҖңдәәжәҗеҢ–жҠ—дәәTNF-ОұеҚ•е…ӢйҡҶжҠ—дҪ“жіЁе°„еүӮвҖқпјҢд№ҹжҳҜдёҖз§ҚжҠ—дҪ“зұ»иҚҜзү©пјҢе…¶дҪңз”Ёйқ¶зӮ№еҗҢж ·дёәTNF-ОұпјҢйҖӮеә”з—Үд№ҹжҳҜзұ»йЈҺж№ҝжҖ§е…іиҠӮзӮҺпјҢиҝһжІ»з–—еҺҹзҗҶйғҪдёҺTNF-ОұжҠ‘еҲ¶еүӮзӣёеҗҢпјҢеҸҜд»Ҙйў„жңҹжңӘжқҘSSS07дёҠеёӮд№ӢеҗҺпјҢдёӨж¬ҫз”ҹзү©иҚҜе“Ғзҡ„зӣ®ж ҮеёӮеңәд№ҹи¶ӢдәҺдёҖиҮҙгҖӮеҗҢдёҖе®һжҺ§дёӢзҡ„дёӨ家дјҒдёҡпјҢеҗ„иҮӘжӢҘжңүдёҖз§Қйқ¶зӮ№гҖҒйҖӮеә”з—ҮгҖҒжІ»з–—еҺҹзҗҶе’Ңзӣ®ж ҮеёӮеңәеҮ д№Һе®Ңе…ЁзӣёеҗҢзҡ„жҠ—дҪ“зұ»з”ҹзү©иҚҜзү©пјҢжҳҜеҗҰеұһдәҺеҗҢдёҡз«һдәүе‘ўпјҹ

дёәдәҶи§ЈйҮҠдёҠиҝ°еҗҢдёҡз«һдәүзҡ„е«Ңз–‘пјҢжІҲйҳідёүз”ҹеңЁжӢӣиӮЎд№ҰдёӯжүҝиҜәпјҡеңЁSSS07иҺ·жү№дёҠеёӮеҗҺпјҢжІҲйҳідёүз”ҹе°Ҷ委жүҳдёүз”ҹеӣҪеҒҘе°ұиҜҘдә§е“ҒиҝӣиЎҢзӢ¬е®¶з”ҹдә§й”Җе”®гҖӮд»…е°ұSSS07иҝҷж¬ҫдә§е“ҒиҖҢиЁҖпјҢжІҲйҳідёүз”ҹзҡ„жүҝиҜәзңӢдјје·Із»Ҹи§ЈеҶідәҶеҗҢдёҡз«һдәүзҡ„й—®йўҳгҖӮеҸҜжҳҜпјҢе…ідәҺжІҲйҳідёүз”ҹдёҺдёүз”ҹеӣҪеҒҘд№Ӣй—ҙдёҚеӯҳеңЁеҗҢдёҡз«һдәүзҡ„и§ЈйҮҠпјҢеҸҲеј•еҮәдәҶж–°зҡ„й—®йўҳгҖӮ

дёәдәҶи§ЈйҮҠдёӨ家关иҒ”дјҒдёҡд№Ӣй—ҙдёҚеӯҳеңЁеҗҢдёҡз«һдәүпјҢжӢӣиӮЎд№Ұе…ідәҺдёүз”ҹеҲ¶иҚҜж——дёӢеҲ¶иҚҜдјҒдёҡзҡ„дёҡеҠЎеҲ’еҲҶпјҢз»ҷеҮәдәҶиҜҰз»Ҷзҡ„иҜҙжҳҺгҖӮжҚ®жӢӣиӮЎд№ҰжҠ«йңІпјҢ2016е№ҙжҲҗеҠҹ收иҙӯдёүз”ҹеӣҪеҒҘд№ӢеҗҺпјҢдёүз”ҹеҲ¶иҚҜж №жҚ®иҚҜзү©з»ҶеҲҶйўҶеҹҹе°ҶиҮӘиә«еҲ¶иҚҜдёҡеҠЎеҲ’еҲҶдёәдёүеӨ§дёҡеҠЎжқҝеқ—пјҢеҢ…жӢ¬д»ҘжӢҹдёҠеёӮе…¬еҸёдёәдё»дҪ“зҡ„жҠ—дҪ“зұ»иҚҜзү©е№іеҸ°гҖҒд»ҘжІҲйҳідёүз”ҹеҸҠж·ұеңіиөӣдҝқе°”з”ҹзү©иҚҜдёҡжңүйҷҗе…¬еҸёдёәдё»дҪ“зҡ„йҮҚз»„иӣӢзҷҪиҙЁиҚҜзү©е№іеҸ°пјҢд»ҘеҸҠд»ҘжөҷжұҹдёҮжҷҹиҚҜдёҡжңүйҷҗе…¬еҸёдёәдё»дҪ“зҡ„е°ҸеҲҶеӯҗеҢ–еӯҰиҚҜзү©е№іеҸ°пјҢеҲҶеҲ«е®ҡдҪҚдәҺжҠ—дҪ“иҚҜзү©гҖҒйҮҚз»„иӣӢзҷҪиҙЁиҚҜзү©е’Ңе°ҸеҲҶеӯҗеҢ–еӯҰиҚҜзү©зҡ„з ”еҸ‘гҖҒз”ҹдә§е’Ңй”Җе”®гҖӮиҜ•еӣҫиҜҙжҳҺеҢ…жӢ¬дёүз”ҹеӣҪеҒҘеңЁеҶ…зҡ„еӣӣ家еӯҗе…¬еҸёпјҢе…¶дёҡеҠЎе®ҡдҪҚгҖҒдә§е“Ғзұ»еҲ«еӯҳеңЁжҳҺжҳҫе·®ејӮгҖӮ

еҸҜеҖјеҫ—е…іжіЁзҡ„жҳҜпјҢйҮҚз»„иӣӢзҷҪиҙЁиҚҜзү©е№іеҸ°жІҲйҳідёүз”ҹпјҢеҚҙжӯЈеңЁз ”еҸ‘жҠ—дҪ“зұ»иҚҜзү©SSS07гҖӮжӢӣиӮЎд№ҰжҠ«йңІжІҲйҳідёүз”ҹдёҺдёүз”ҹеӣҪеҒҘзҡ„з ”еҸ‘ж–№еҗ‘дёҚеҗҢгҖҒз ”еҸ‘жҠҖжңҜеҸҠж ёеҝғжҠҖжңҜе№іеҸ°еӯҳеңЁе·®ејӮпјҢжғ…еҶөиҮӘзӣёзҹӣзӣҫгҖӮ

еЈ°жҳҺ: пјҲжң¬ж–ҮдёәжҠ•иө„жңүйҒ“зӯҫзәҰдҪңиҖ…еҺҹеҲӣж–Үз« пјҢиҪ¬иҪҪиҜ·жіЁжҳҺеҮәеӨ„еҸҠдҪңиҖ…пјҢеҗҰеҲҷи§ҶдёәдҫөжқғпјҢжң¬еҲҠе°ҶиҝҪ究法еҫӢиҙЈд»»пјү

жқҺжҖ»еЁҒжӯҰ

йҰҷжёҜй«ҳеҺҹиө„жң¬еӣҪйҷ…йҮ‘иһҚйӣҶеӣўиў«йӘ—еӯҗжү“

1

sad

[зҘһ马]