ж—¶й—ҙ:2019-06-12 18:29 ж Ҹзӣ®:IPOдё“ж Ҹ зј–иҫ‘:жҠ•иө„жңүйҒ“ зӮ№еҮ»: 4,791 ж¬Ў

иҝ‘жңҹпјҢ科еҲӣжқҝжҺЁиҝӣйҖҹеәҰдҫқ然йЈһеҝ«гҖӮ6жңҲ5ж—Ҙе·Із»Ҹе®ҢжҲҗ第дёҖжү№дёү家дјҒдёҡзҡ„дёҠдјҡе®Ўж ёе№¶е…ЁйғЁйҖҡиҝҮгҖӮеҢ—дә¬еӨ©е®ңдёҠдҪій«ҳж–°жқҗж–ҷиӮЎд»Ҫжңүйҷҗе…¬еҸёпјҲд»ҘдёӢз®Җз§°пјҡеӨ©е®ңдёҠдҪіпјүжҳҜдёҖ家д»Ҙз”ҹдә§гҖҒй”Җе”®й«ҳй“ҒеҠЁиҪҰз»„з”ЁзІүжң«еҶ¶йҮ‘й—ёзүҮдёәдё»иҗҘдёҡеҠЎзҡ„科еҲӣжқҝжӢҹдёҠеёӮе…¬еҸёпјҢе·Із»Ҹиў«е®үжҺ’еңЁ6жңҲ13ж—Ҙзҡ„第дёүеңә科еҲӣжқҝе®Ўж ёдјҡдёҠдјҡпјҢиғҪеҗҰжҲҗеҠҹзҷ»йҷҶ科еҲӣжқҝе…ій”®иҰҒзңӢиҝҷж¬Ўзҡ„е®Ўж ёз»“жһңгҖӮ

жҲ‘们仔з»Ҷз ”иҜ»дәҶеӨ©е®ңдёҠдҪізҡ„жӢӣиӮЎд№ҰпјҢеҸ‘зҺ°иҜҘе…¬еҸёиҮӘ2009е№ҙи®ҫз«Ӣд»ҘжқҘпјҢдҫқйқ иҮӘдё»з ”еҸ‘пјҢеңЁй«ҳй“ҒеҠЁиҪҰз»„з”ЁзІүжң«еҶ¶йҮ‘й—ёзүҮзҡ„жқҗж–ҷй…Қж–№гҖҒе·Ҙиүәи·ҜзәҝгҖҒз”ҹдә§иЈ…еӨҮзӯүж–№йқўйҷҶз»ӯеҸ–еҫ—йҮҚеӨ§зӘҒз ҙпјҢ2013е№ҙжҲҗеҠҹе®һзҺ°иҝӣеҸЈжӣҝд»ЈпјҢдё»иҰҒзҡ„еӣҪеӨ–з«һдәүеҜ№жүӢдёәеҫ·еӣҪKnorrвҒғBremseпјҲе…ӢиҜәе°”пјүйӣҶеӣўе’Ңеҫ·еӣҪBecoritе…¬еҸёгҖҒзҫҺеӣҪиҘҝеұӢзӯүпјҢеӣҪеҶ…з”ҹеӣҪеҶ…з«һдәүеҜ№жүӢжңүдёӯиҪҰжҲҡеў…е °жңәиҪҰиҪҰиҫҶе·Ҙиүәз ”з©¶жүҖжңүйҷҗе…¬еҸёгҖҒеҢ—дә¬жөҰ然иҪЁйҒ“дәӨйҖҡ科жҠҖжңүйҷҗе…¬еҸёзӯүгҖӮеӨ©е®ңдёҠдҪідҪңдёәеӣҪеҶ…йўҶе…Ҳзҡ„й«ҳй“ҒеҠЁиҪҰз»„з”ЁзІүжң«еҶ¶йҮ‘й—ёзүҮдҫӣеә”е•ҶпјҢ2016-2018е№ҙиҜҘе…¬еҸёж•ҙдҪ“еёӮеңәеҚ жңүзҺҮеҲҶеҲ«дёә21.95%гҖҒ23.37%е’Ң22.78%пјҢ2018е№ҙж–°йҖ иҪҰеёӮеңәеҚ жңүзҺҮжҺ’еҗҚ第дёҖпјҢдә§е“ҒиҙЁйҮҸе’Ң科жҠҖеҗ«йҮҸеә”иҜҘиҝҳжҳҜжҜ”иҫғеҘҪзҡ„гҖӮ

дҪҶжҳҜпјҢжӢӣиӮЎд№Ұзҡ„дҝЎжҒҜжҠ«йңІеҚҙе®һеңЁдёҚж•ўжҒӯз»ҙпјҢдёҖдәӣиҙўеҠЎж•°жҚ®зҡ„жҠ«йңІиҝҳй”ҷиҜҜдёҚе°ҸпјҢдёҺй«ҳ科жҠҖе…¬еҸёзҡ„иә«д»Ҫе®һеңЁдёҚз¬Ұе•ҠгҖӮжҜ”еҰӮпјҢиҜҘе…¬еҸёеңЁдёҚеҗҢе…¬ејҖдҝЎжҒҜдёӯжҠ«йңІзҡ„еӣәе®ҡиө„дә§еҮҖеҖјиҙўеҠЎж•°жҚ®еҒҸе·®е°ұжһҒеӨ§пјҢиҖҢдё”е…¬еҸёзҡ„иғҪиҖ—зӯүж•°жҚ®дёҺдә§йҮҸж•°жҚ®д№ҹдёҚеҢ№й…ҚпјҢзұ»дјјй—®йўҳиҝҳзңҹдёҚе°‘гҖӮ

еӣәе®ҡиө„дә§ж•°жҚ®е·®ејӮе·ЁеӨ§

еӨ©е®ңдёҠдҪіжӢӣиӮЎд№ҰжҠ«йңІзҡ„йғЁеҲҶж•°жҚ®дёҺе…¶д»–е…¬ејҖдҝЎжҒҜжё йҒ“иҺ·еҫ—зҡ„еҗҢдёҖжңҹзҡ„зӣёеҗҢиҙўеҠЎж•°жҚ®з«ҹ然еӯҳеңЁжҳҺжҳҫе·®ејӮпјҢд»Өдәәж— жі•зҗҶи§ЈгҖӮ

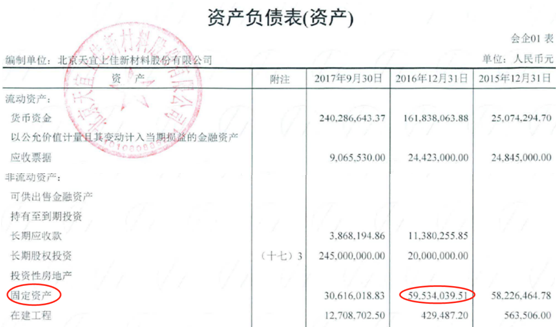

2017е№ҙеәҰпјҢдёҠеёӮе…¬еҸёж— й”Ўж–°е®Ҹжі°з”өеҷЁз§‘жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸёпјҲиҜҒеҲёз®Җз§°пјҡж–°е®Ҹжі°пјҢиҜҒеҲёд»Јз Ғпјҡ603016.SHпјүжӣҫз»ҸиҜ•еӣҫ并иҙӯеӨ©е®ңдёҠдҪігҖӮеӣ дёәиҝҷдёҖ次收иҙӯдәӢйЎ№зҡ„е…ізі»пјҢж–°е®Ҹжі°ж–№йқўжӣҫз»ҸжҠ«йңІдәҶе…ідәҺеӨ©е®ңдёҠдҪізҡ„иҜёеӨҡиө„ж–ҷпјҢе…¶дёӯе°ұжңүеӨ©е®ңдёҠдҪідәӢйЎ№дё“йЎ№е®Ўи®ЎжҠҘе‘ҠгҖӮжҚ®иҜҘдё“йЎ№е®Ўи®ЎжҠҘе‘ҠжҠ«йңІпјҢжҲӘиҮі2016е№ҙжң«пјҢеӨ©е®ңдёҠдҪізҡ„еӣәе®ҡиө„дә§еҮҖйўқдёә5,953.40дёҮе…ғгҖӮ

пјҲдёӢеӣҫжқҘжәҗиҮӘеӨ©е®ңдёҠдҪі2015е№ҙиҮі2017е№ҙ9жңҲдё“йЎ№е®Ўи®ЎжҠҘе‘Ҡпјү

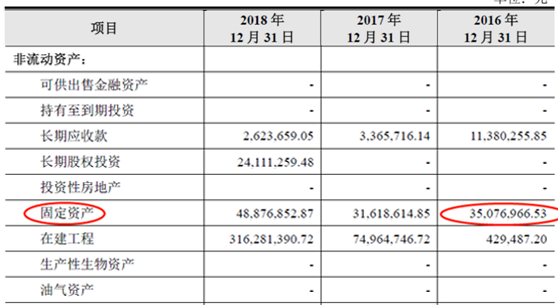

иҖҢеңЁиҝ‘жңҹжҠ«йңІзҡ„еӨ©е®ңдёҠдҪіз§‘еҲӣжқҝжӢӣиӮЎд№ҰдёӯпјҢжҲӘиҮі2016е№ҙжң«пјҢе…¬еҸёеӣәе®ҡиө„дә§еҮҖйўқеҚҙзј©ж°ҙжҲҗдәҶ3,507.69дёҮе…ғгҖӮеңЁеҗҢдёҖж—¶й—ҙзӮ№пјҢеҗҢдёҖдјҒдёҡзҡ„еӣәе®ҡиө„дә§е·®йўқй«ҳиҫҫиҝ‘2,500дёҮе…ғпјҢе·®ејӮйғЁеҲҶе·Із»ҸиҫҫеҲ°жӢӣиӮЎд№Ұдёӯеӣәе®ҡиө„дә§иҙҰйқўд»·еҖјзҡ„иҝ‘дёғжҲҗпјҢиҝҷеұһдәҺйҮҚеӨ§е·®ејӮгҖӮ

пјҲдёӢеӣҫжқҘжәҗиҮӘеӨ©е®ңдёҠдҪіз§‘еҲӣжқҝжӢӣиӮЎд№ҰдёӯеҗҲ并иө„иө„дә§иҙҹеҖәиЎЁпјү

йӮЈд№ҲжҳҜеҗҰеӣ дёәеӣәе®ҡиө„дә§еҺҹеҖјзӣёеҗҢжқЎд»¶дёӢпјҢеӣ и®ЎжҸҗиө„дә§еҮҸеҖјеҮҶеӨҮеӯҳеңЁе·®ејӮпјҢеҜјиҮҙжңҖз»Ҳеӣәе®ҡиө„дә§еҮҖеҖјеӯҳеңЁе·ЁеӨ§е·®ејӮе‘ўпјҹ

еңЁдёҠиҝ°е№¶иҙӯйҮҚз»„дәӢйЎ№зҡ„е®Ўи®ЎжҠҘе‘ҠдёӯпјҢ2016е№ҙеӨ©е®ңдёҠдҪіеӣәе®ҡиө„дә§еҺҹеҖјдёә7,785.79дёҮе…ғпјҢзҙҜи®ЎжҠҳж—§1,832.39дёҮе…ғпјҢиҙҰйқўд»·еҖј5,953.4дёҮе…ғгҖӮ

иҖҢеңЁз§‘еҲӣжқҝжӢӣиӮЎд№ҰдёӯпјҢ2016е№ҙеӨ©е®ңдёҠдҪіеӣәе®ҡиө„дә§еҺҹеҖјдёә5,077.44дёҮе…ғпјҢзҙҜи®ЎжҠҳж—§дёә1,569.74дёҮе…ғпјҢиҙҰйқўеҮҖеҖј3,507.70дёҮе…ғпјҢиҜҙжҳҺиҝҷ并дёҚжҳҜи®ЎжҸҗеҮҸеҖјеҮҶеӨҮе·®ејӮйҖ жҲҗзҡ„гҖӮ

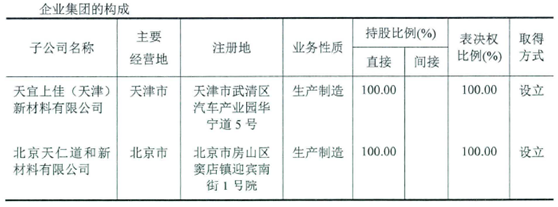

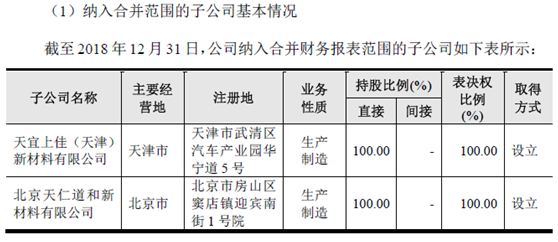

йӮЈд№ҲпјҢеҸҲжҳҜеҗҰеӣ дёә2017е№ҙеҲ°2018е№ҙпјҢеӨ©е®ңдёҠдҪізҡ„дјҒдёҡйӣҶеӣўжһ„жҲҗеҸ‘з”ҹдәҶе·ЁеӨ§еҸҳеҢ–пјҢеӯҗе…¬еҸёеҗҲ并иҢғеӣҙдёҚеҗҢеҜјиҮҙзҡ„е‘ўпјҹ зӯ”жЎҲд№ҹдёҚжҳҜпјҒеҗҲ并иҢғеӣҙе®Ңе…ЁдёҖиҮҙгҖӮ

пјҲдёӢеӣҫжқҘжәҗиҮӘеӨ©е®ңдёҠдҪі2015е№ҙиҮі2017е№ҙ9жңҲдё“йЎ№е®Ўи®ЎжҠҘе‘Ҡпјү

пјҲдёӢеӣҫжқҘжәҗиҮӘеӨ©е®ңдёҠдҪіз§‘еҲӣжқҝжӢӣиӮЎд№Ұпјү

жҲ‘们еҸ‘зҺ°пјҢж— и®әжҳҜ科еҲӣжқҝжӢӣиӮЎд№ҰпјҢиҝҳжҳҜ2017е№ҙзҡ„дё“йЎ№е®Ўи®ЎжҠҘе‘ҠдёӯжҹҘиҜўпјҢеӨ©е®ңдёҠдҪізҡ„еҗҲ并зҡ„еӯҗе…¬еҸёдёҖзӣҙе°ұжҳҜеӨ©е®ңдёҠдҪіпјҲеӨ©жҙҘпјүж–°жқҗж–ҷжңүйҷҗе…¬еҸёдёҺеҢ—дә¬еӨ©д»ҒйҒ“е’Ңж–°жқҗж–ҷжңүйҷҗе…¬еҸёпјҢ并жңӘеҸ‘з”ҹйҮҚеӨ§еҸҳеҢ–гҖӮ

дёӨд»Ҫе…¬ејҖжҠ«йңІзҡ„ж–Ү件дёӯпјҢеӨ©е®ңдёҠдҪізҡ„еӣәе®ҡиө„дә§ж•°жҚ®е·®еҲ«еҰӮжӯӨе·ЁеӨ§пјҢд»ӨдәәзҷҫжҖқдёҚеҫ—е…¶и§ЈгҖӮеҲ°еә•жҳҜд»Җд№Ҳжғ…еҶөпјҹжҳҜеҗҰеӯҳеңЁиҙўеҠЎж•°жҚ®йҖ еҒҮпјҹжңүеҫ…дёҠеёӮ委ж·ұе…Ҙй—®иҜўпјҢжҸӯејҖзңҹзӣёгҖӮ

иғҪиҖ—ж•°жҚ®ејӮеёёпјҢй”ҖйҮҸжҳҜзңҹжҳҜеҒҮпјҹ

жҠҘе‘ҠжңҹеҶ…пјҢеӨ©е®ңдёҠдҪізҡ„дә§йҮҸеҸҠзӣёеә”еҺҹжқҗж–ҷгҖҒиғҪжәҗж¶ҲиҖ—ж•°жҚ®пјҢеҗҢж ·д№ҹжңүеҫҲеӨҡи®©дәәдёҚи§Јзҡ„ең°ж–№гҖӮ

ж №жҚ®жӢӣиӮЎд№ҰдёӯжҸҸиҝ°пјҢеӨ©е®ңдёҠдҪідё»иҰҒз”ҹдә§зҡ„дә§е“ҒдёәзІүжң«еҶ¶йҮ‘й—ёзүҮеҸҠеҗҲжҲҗй—ёзүҮпјҢз”ҹдә§еҠ е·ҘйҷӨдәҶж¶ҲиҖ—еҗ„з§ҚйҮ‘еұһеҺҹжқҗж–ҷд»ҘеӨ–пјҢиҝҳйңҖиҰҒдҪҝз”ЁеҚұеҢ–е“Ғж¶Іж°ЁпјҢиғҪжәҗж–№йқўдё»иҰҒе°ұжҳҜз”өиҖ—дәҶгҖӮдҪҶжҳҜеңЁдә§йҮҸдёҚж–ӯеўһеҠ зҡ„жғ…еҶөдёӢпјҢеӨ©е®ңдёҠдҪіжүҖж¶ҲиҖ—зҡ„з”өеҠӣеҸҠж¶Іж°Ёж•°йҮҸеҚҙеҮәзҺ°дәҶжҳҺжҳҫдёӢж»‘пјҢе‘ҲзҺ°дёҖз§ҚиғҢзҰ»иө°еҠҝгҖӮ

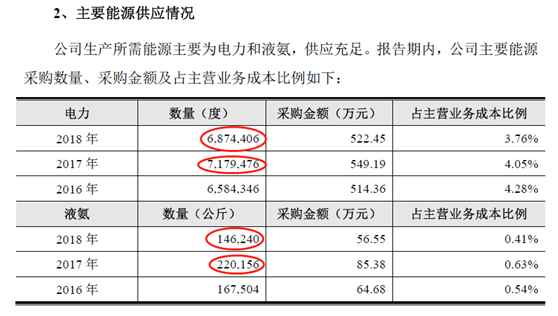

пјҲдёӢеӣҫжқҘжәҗиҮӘеӨ©е®ңдёҠдҪіз§‘еҲӣжқҝжӢӣиӮЎд№Ұпјү

ж №жҚ®еӨ©е®ңдёҠдҪіеңЁжӢӣиӮЎд№ҰдёӯжҠ«йңІзҡ„з”ҹдә§й”Җе”®жғ…еҶөпјҢ2018е№ҙй—ёзүҮдә§йҮҸеҗҲи®Ў287,085дёӘпјҢ2017й—ёзүҮдә§йҮҸеҗҲи®Ў286,837дёӘпјҢ2018е№ҙдә§йҮҸеҗҢжҜ”еўһеҠ 0.09%пјҢиҝҷзӮ№дә§йҮҸеҸҳеҢ–еҮ д№ҺеҸҜд»ҘеҝҪз•ҘдёҚи®ЎгҖӮеҸҜжҳҜпјҢеӨ©е®ңдёҠдҪі2018е№ҙзҡ„з”Ёз”өйҮҸеҚҙеҮәзҺ°дәҶжҜ”иҫғжҳҺжҳҫзҡ„дёӢж»‘пјҢз”ұ2017е№ҙзҡ„717.94дёҮеәҰйҷҚдҪҺеҲ°дәҶ687.44дёҮеәҰпјҢеҗҢжҜ”дёӢйҷҚдәҶ4%гҖӮжӯӨеӨ–пјҢеҗҢжңҹе…¬еҸёйҮҮиҙӯзҡ„ж¶Іж°ЁеҮәзҺ°дәҶжӣҙдёәжҳҺжҳҫзҡ„еҸҳеҢ–пјҢз”ұ2017е№ҙзҡ„22.01дёҮе…¬ж–ӨдёӢйҷҚеҲ°дәҶ2018е№ҙзҡ„12.62дёҮе…¬ж–ӨпјҢеҗҢжҜ”дёӢж»‘дәҶзәҰ33.58%пјҢдёӢж»‘жӣҙдёәжҳҺжҳҫгҖӮдә§йҮҸгҖҒз”өиҖ—е’Ңж¶Іж°ЁйҮҮиҙӯйҮҸдёүиҖ…д№Ӣй—ҙйғҪж— жі•еҢ№й…ҚпјҢдёҚзҰҒд»Өдәәз–‘зӘҰдёӣз”ҹгҖӮ

еӨ©е®ңдёҠдҪіеңЁйҡҫйҒ“жҳҜеңЁ2018е№ҙеӨ§е№…ж”№иҝӣдәҶз”ҹдә§е·Ҙиүәеҗ—пјҹ

иҷҪ然жҲ‘们зҝ»йҒҚдәҶжӢӣиӮЎд№ҰпјҢдҪҶжҳҜд№ҹжІЎжңүжүҫеҲ°е·Ҙиүәж”№иҝӣжҲ–иҖ…е·ҘиүәеҚҮзә§зҡ„зӣёе…іжҸҸиҝ°гҖӮ2018е№ҙеәҰпјҢеӨ©е®ңдёҠдҪізҡ„дә§йҮҸж•°жҚ®дёҺе…¶иҖ—з”Ёзҡ„иғҪжәҗеҸҠеҢ–е·Ҙе“Ғж•°йҮҸеҮәзҺ°дәҶеҰӮжӯӨеӨ§зҡ„иғҢзҰ»пјҢе…¬еҸёжҠ«йңІиҙўеҠЎж•°жҚ®зҡ„зңҹе®һжҖ§е Әеҝ§гҖӮ

зҺ°жңүйғЁеҲҶдә§иғҪж— зҺҜиҜ„пјҢеҚҙиҝҳеңЁз”ҹдә§

д»Һ2015е№ҙиө·пјҢеӨ©е®ңдёҠдҪізҡ„дё»иҰҒз”ҹдә§з»ҸиҗҘең°е°ұеңЁжңӘз»ҸзҺҜиҜ„зҡ„жғ…еҶөдёӢиҝӣиЎҢз”ҹдә§пјҢжҲ–жңүиҝқ规з”ҹдә§д№Ӣе«ҢгҖӮеңЁ2017е№ҙеәҰзҡ„收иҙӯдәӢйЎ№зӣёе…іе…¬е‘Ҡе’Ң科еҲӣжқҝжӢӣиӮЎд№ҰдёӯпјҢеӨ©е®ңдёҠдҪіеҜ№дәҺжңӘиҺ·еҫ—зҺҜиҜ„зҡ„дәӢйЎ№пјҢйғҪжңүжҜ”иҫғиҜҰз»Ҷзҡ„жҠ«йңІгҖӮ

еҰӮдёҠжүҖиҝ°пјҢ2017е№ҙдёҠеёӮе…¬еҸёж–°е®Ҹжі°жӣҫз»ҸиҜ•еӣҫ收иҙӯеӨ©е®ңдёҠдҪіпјҢдҪҶжҳҜйҒ—жҶҫзҡ„жҳҜпјҢ2017е№ҙ12жңҲ22ж—ҘпјҢиҜҘ收иҙӯж–№жЎҲжңӘиғҪ被并иҙӯйҮҚ组委йҖҡиҝҮгҖӮиў«еҗҰеҶізҡ„дё»иҰҒеҺҹеӣ жҳҜж Үзҡ„иө„дә§еҚіеӨ©е®ңдёҠдҪіе…¬еҸёзҡ„дё»иҰҒз”ҹдә§з»ҸиҗҘз”ЁжҲҝ被没收пјҢд»ҘеҸҠжңӘеҠһзҗҶзҺҜиҜ„жҠҘжү№жүӢз»ӯпјҢ并且еҜ№ж Үзҡ„иө„дә§жҢҒз»ӯз»ҸиҗҘиғҪеҠӣзҡ„еҪұе“ҚжҠ«йңІдёҚе……еҲҶгҖӮ

еҶҚж №жҚ®з§‘еҲӣжқҝжӢӣиӮЎд№ҰжҠ«йңІпјҢеӨ©е®ңдёҠдҪіжңӘеҸ–еҫ—зҺҜиҜ„зҡ„жҳҜдҪҚдәҺжө·ж·ҖеҢәдёҠеә„й•ҮиҘҝиҫӣеҠӣеұҜжқ‘еҚ—й“ҒйҒ“еҢ—500зұізҡ„з”ҹдә§е»әи®ҫйЎ№зӣ®пјҢиҝҷйҮҢеҗҢж—¶д№ҹжҳҜе…¬еҸёзҡ„дё»иҰҒз”ҹдә§з»ҸиҗҘең°еқҖгҖӮ2010е№ҙ6жңҲ1ж—ҘеҢ—дә¬еёӮжө·ж·ҖеҢәзҺҜдҝқеұҖдёӢеҸ‘гҖҠе…ідәҺеҗҢж„ҸеӨ©е®ңдёҠдҪіе»әи®ҫйЎ№зӣ®зҺҜеўғдҝқжҠӨи®ҫж–Ҫз«Је·ҘйӘҢ收зҡ„жү№еӨҚгҖӢпјҢеҗҢж„ҸеҜ№еӨ©е®ңдёҠдҪідёҠиҝ°е»әи®ҫйЎ№зӣ®иҝӣиЎҢзҺҜеўғдҝқжҠӨи®ҫж–Ҫз«Је·ҘйӘҢ收гҖӮ

жӯӨеҗҺпјҢеӨ©е®ңдёҠдҪіз§ҜжһҒеҠһзҗҶдёҠиҝ°з”ҹдә§е»әи®ҫйЎ№зӣ®зҡ„зҺҜиҜ„жҠҘжү№жүӢз»ӯгҖӮдҪҶжҳҜпјҢеңЁ2013е№ҙе…¬еҸёеҜ№дёҠиҝ°йЎ№зӣ®иҝӣиЎҢжү©е»әд№ӢеҗҺпјҢеҸ—2015е№ҙеҢ—дә¬еёӮж–°еўһдә§дёҡзҰҒжӯўгҖҒйҷҗеҲ¶зӣ®еҪ•и°ғж•ҙеҪұе“ҚпјҢеҢ…жӢ¬жө·ж·ҖеҢәеңЁеҶ…зҡ„ж ёеҝғеҹҺеҢәиў«зҰҒжӯўж–°еўһеҲ¶йҖ дёҡпјҢеӣ жӯӨеҜ№иҜҘз”ҹдә§е»әи®ҫйЎ№зӣ®зҡ„зҺҜиҜ„дёҖзӣҙжІЎжңүйҖҡиҝҮгҖӮжҲӘжӯўеӨ©е®ңдёҠдҪійҖ’дәӨ科еҲӣжқҝз”іжҠҘжқҗж–ҷпјҢиҜҘйЎ№зӣ®д»ҚжңӘиғҪйЎәеҲ©еҠһзҗҶзҺҜиҜ„жүӢз»ӯпјҢиғҪеҗҰжҲҗеҠҹеҠһзҗҶиҝҳжҳҜдёӘжңӘзҹҘж•°гҖӮ

иҮӘ2010е№ҙиҮід»ҠпјҢеүҚеҗҺзҙҜи®Ўе·ІжңүжҺҘиҝ‘10е№ҙпјҢеӨ©е®ңдёҠдҪіеңЁдёҠиҝ°з”ҹдә§е»әи®ҫйЎ№зӣ®дёӯзҡ„зҺҜиҜ„е§Ӣз»ҲжңӘиғҪе®ҢжҲҗеҠһзҗҶгҖӮиҖҢжҠҘе‘ҠжңҹеҶ…пјҢеӨ©е®ңдёҠдҪізҡ„дё»иҰҒз”ҹдә§з»ҸиҗҘең°еқҖе°ұжҳҜвҖңжө·ж·ҖеҢәдёҠеә„й•ҮиҘҝиҫӣеҠӣеұҜжқ‘еҚ—й“ҒйҒ“еҢ—500зұівҖқгҖӮе…¬еҸёжҳҜеҗҰдёҖзӣҙеңЁж— зҺҜиҜ„зҡ„жғ…еҶөдёӢиҝӣиЎҢиҝқ规з”ҹдә§пјҹиҝҷеұһдәҺжҳҜиҝқ规з”ҹдә§з»ҸиҗҘеҗ—пјҹ

еӢҹжҠ•йЎ№зӣ®жү©дә§еҗҲзҗҶжҖ§еӯҳз–‘

жң¬ж¬ЎеӨ©е®ңдёҠдҪіз”іиҜ·зҡ„еӢҹжҠ•йЎ№зӣ®дёӯпјҢвҖңиҪЁйҒ“дәӨйҖҡжңәиҪҰиҪҰиҫҶеҲ¶еҠЁй—ёзүҮеҸҠй—ёз“ҰйЎ№зӣ®вҖқжҳҜдё»жҠ•йЎ№зӣ®д№ӢдёҖгҖӮдёҺе…¬еҸёзҺ°жңүеҗҢзұ»дә§е“Ғзҡ„дә§иғҪе’ҢеёӮеңә规模зӣёжҜ”иҫғпјҢиҜҘеӢҹжҠ•йЎ№зӣ®жү©дә§зҡ„еҗҲзҗҶжҖ§пјҢд№ҹжҜ”иҫғеҸҜз–‘гҖӮ

пјҲдёӢеӣҫжқҘжәҗиҮӘеӨ©е®ңдёҠдҪіз§‘еҲӣжқҝжӢӣиӮЎд№Ұпјү

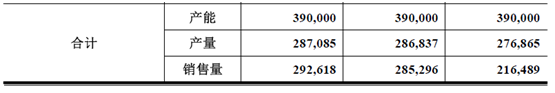

жҚ®жӢӣиӮЎд№ҰжҠ«йңІпјҢеӨ©е®ңдёҠдҪі2016вҖ”2018е№ҙжҠҘе‘ҠжңҹеҶ…зІүжң«еҶ¶йҮ‘й—ёзүҮе’ҢеҗҲжҲҗй—ёзүҮ/й—ёз“Ұзҡ„жҖ»дә§иғҪдёҖзӣҙз»ҙжҢҒеңЁ39дёҮ件/е№ҙпјҢдә§йҮҸеҲҶеҲ«дёә27.68дёҮ件гҖҒ28.68дёҮ件гҖҒ28.71дёҮ件пјҢдә§иғҪеҲ©з”ЁзҺҮеҲҶеҲ«дёә70.99%гҖҒ73.55%гҖҒ73.61%пјҢиҷҪ然жҠҘе‘ҠжңҹеҶ…жңүжүҖжҸҗеҚҮпјҢдҪҶжҳҜе…¶дә§иғҪеҶ—дҪҷдёҖзӣҙеҫҲеӨ§гҖӮ

ж №жҚ®жӢӣиӮЎд№ҰеӢҹжҠ•йЎ№зӣ®зҡ„иҜҰз»ҶиҜҙжҳҺпјҢиҪЁйҒ“дәӨйҖҡжңәиҪҰиҪҰиҫҶеҲ¶еҠЁй—ёзүҮеҸҠй—ёз“ҰйЎ№зӣ®е°ҶдёәеӨ©е®ңдёҠдҪіжҜҸе№ҙж–°еўһ60дёҮ件зҡ„еҗ„з§ҚиҪҰиҫҶеҲ¶еҠЁй—ёзүҮеҸҠй—ёз“Ұзӣёе…ідә§иғҪпјҢиҜҘйЎ№зӣ®е®ҢжҲҗеҗҺпјҢеҠ дёҠзӣ®еүҚзҡ„39дёҮ件/е№ҙзҡ„дә§иғҪпјҢе…¬еҸёжҜҸе№ҙиҪҰиҫҶеҲ¶еҠЁй—ёзүҮеҸҠй—ёз“Ұзҡ„дә§иғҪе°ҶиҫҫеҲ°99дёҮ件/е№ҙпјҢе°ҶдёәзҺ°жңүдә§иғҪзҡ„2.5еҖҚгҖӮеҸҜжҳҜд»Һ2016е№ҙеҲ°2018е№ҙпјҢе…¬еҸёжҜҸе№ҙзҡ„еҲ¶еҠЁй—ёзүҮе’Ңй—ёз“Ұдә§йҮҸеҲҶеҲ«дёә27.69дёҮ件гҖҒ28.68дёҮ件гҖҒ28.71дёҮ件пјҢдә§йҮҸеҹәжң¬зЁіе®ҡеңЁ28дёҮ件/е№ҙе·ҰеҸіпјҢ2017е№ҙеҸҠ2018е№ҙе…¶й”ҖйҮҸзҡ„еҗҢжҜ”еўһй•ҝеҲҶеҲ«31.77%е’Ң2.59%пјҢ2018е№ҙй”ҖйҮҸеўһй•ҝе·Із»Ҹеҹәжң¬еҒңж»һгҖӮеңЁйқўеҜ№жҲҗеҖҚеўһеҠ дә§иғҪзҡ„жғ…еҶөдёӢпјҢеҰӮдҪ•ж¶ҲеҢ–ж–°еўһдә§иғҪпјҹжҒҗжҖ•д№ҹе°ҶжҳҜдёӘжЈҳжүӢзҡ„й—®йўҳгҖӮ

иҝҳжңүе°ұжҳҜе…¬еҸёзҺ°еңЁзҡ„еёӮеңәд»Ҫйўқе·Із»ҸиҫҫеҲ°23%пјҢиҖҢ2018е№ҙиЎҢдёҡжҖ»й”Җе”®йҮҸдёә122.54дёҮзүҮпјҢ99дёҮзүҮ/е№ҙзҡ„дә§иғҪеҰӮжһңе®һзҺ°пјҢе°ҶеҲ°иҫҫ2018е№ҙеёӮеңәе®№йҮҸзҡ„80%пјҢеҰӮжһңиғҪе…ЁйғЁеҮәе”®пјҢеӨ©е®ңдёҠдҪіжҲ–е°ҶиҺ·еҫ—еёӮеңәж”Ҝй…Қең°дҪҚгҖӮиҝҷжҳҜеҗҰеӯҳеңЁеӨёеӨ§еӢҹжҠ•йЎ№зӣ®и§„жЁЎзҡ„е«Ңз–‘пјҹеӨ©е®ңдёҠдҪіжңүиҝҷдёӘй”Җе”®иғҪеҠӣеҗ—пјҹеӢҹжҠ•йЎ№зӣ®дёӯеӨ©е®ңдёҠдҪіиҝҳи®ЎеҲ’з”Ё7,560дёҮе…ғиҗҘй”ҖдёҺжңҚеҠЎзҪ‘з»ңе»әи®ҫпјҢиҖҢж №жҚ®иЎҘе……жҠ«йңІзҡ„дҝЎжҒҜпјҢеӣҪеҶ…зӣ®еүҚиҺ·еҫ—еҠЁиҪҰз»„й—ёзүҮCRCCжӯЈејҸиҜҒд№Ұзҡ„дјҒдёҡе…ұжңү14家пјҢеёӮеңәз«һдәүж—ҘзӣҠжҝҖзғҲпјҢйҖҡиҝҮжң¬ж¬ЎIPOе°ұжғіиҺ·еҫ—еёӮеңәеһ„ж–ӯең°дҪҚпјҢжҒҗжҖ•йҡҫеәҰд№ҹжҳҜдёҚе°ҸгҖӮ

еЈ°жҳҺ: пјҲжң¬ж–ҮдёәжҠ•иө„жңүйҒ“зӯҫзәҰдҪңиҖ…еҺҹеҲӣж–Үз« пјҢиҪ¬иҪҪиҜ·жіЁжҳҺеҮәеӨ„еҸҠдҪңиҖ…пјҢеҗҰеҲҷи§ҶдёәдҫөжқғпјҢжң¬еҲҠе°ҶиҝҪ究法еҫӢиҙЈд»»пјү

жқҺжҖ»еЁҒжӯҰ

йҰҷжёҜй«ҳеҺҹиө„жң¬еӣҪйҷ…йҮ‘иһҚйӣҶеӣўиў«йӘ—еӯҗжү“

1

sad

[зҘһ马]