时间:2019-05-13 18:03 栏目:IPO专栏 编辑:投资有道 点击: 5,541 次

微芯生物号称开创了中国创新药对欧美进行专利授权的先河,旗下产品西达本胺是中国首个授权美国等发达国家使用境外发明专利以实现全球同步开发与商业化的原创新药。更重要的是,由于西达本胺的优秀疗效以及国内相关疾病治疗手段的空白,该药仅仅通过了二期临床便火速获批上市。

微芯生物(公司全称:深圳微芯生物科技股份有限公司)看上去似乎是一家挺牛的医药企业。2019年3月27日,微芯生物向上交所递交了科创板上市的招股书,随后4月19日向上交所披露了《关于审核问询函的回复》,也是科创板最先对外披露问询函回复的三家企业之一。

然而,就是这样一家“挺牛”的企业,我们深入研究后发现,公司主营产品仅有上述西达本胺一种药物,且这种药物面向的市场规模偏小,难以形成气候。此外,公司还或存“利润真实性存疑”、“恐涉嫌利益输送”等诸多问题。

主营药西达本胺太单一,市场前景很小

先来看微芯生物报告期内的业绩情况。据招股书披露,公司报告期内营业收入分别为8536.44万元、11050.34万元、14768.90万元,净利润分别为539.92万元、2590.54万元、3127.62万元。总的看来,整个报告期内公司业绩还是处于稳定增长阶段的。那么上述业绩都是依靠的哪些产品呢?

答案是仅仅依靠单一产品,也就是公司自主研发的西达本胺,又称爱普沙。据招股书披露,西达本胺是全球首个亚型选择性组蛋白去乙酰化酶抑制剂,也是全球首个获批治疗外周T细胞淋巴瘤的口服药物。

据招股书披露,西达本胺厉害的地方在于三点,一是口服用药,二是服用患者平均生存周期显著提升,三是价格便宜,相较于同类药物贝利司他与罗米地辛每月10万至30万不等的治疗费用,西达本胺每月仅仅需要1.85万元。正是由于上述优势,西达本胺自2014年12月上市之后,便立刻获得了医药界的一致认可。然而西达本胺到底占了多少的市场份额呢?招股书中公司并未提及,而在问询函中,对于上交所的问询,公司答复未来西达本胺预计将达到约30%的临床使用率。

这下我们就有些糊涂了,作为一种国内没有任何竞争对手的唯一药物,如今国内市场份额还不及三成,恐怕有些不太合理吧。是由于依然有患者选择价格高昂的国外同类药物,还是目前此类治疗依然以传统化疗为主?招股书中并未给出合理的解释。

让我们糊涂的不仅公司国内的市场份额,还有国外的销售情况。据招股书称西达本胺是一种全球性的创新药,然而报告期内公司对外销售仅仅面向台湾和美国这两个海外地区,“全球性”的前缀恐怕需要打个问号。再看对外销售收入,报告期内分别为2954.08万元、1780.23万元、1096.40万元,逐年大幅下降,对此下降的原因招股书中也是只字未提。

暂且抛开这些疑点不谈,上述提到西达本胺主要的治疗方向为外周T细胞淋巴瘤,那么这个市场有多大呢?据公司披露的《关于审核问询函的回复》中披露,外周T细胞淋巴瘤属于罕见疾病,患者人数相对较少,2018年全国患病人数不到10万人,全球不足50万人,预计整个市场的潜在规模约为6个亿。也就是说,就算微芯生物旗下的西达本胺占据了所有的市场份额,似乎也没有多大意思。

但事实上,西达本胺也不可能占据所有的市场份额。据披露,目前处于临床阶段的西达本胺同类型药物多达十几种,包括萌蒂制药旗下的普拉曲沙注射液已经通过了三期临床实验,正处于新药注册申请阶段,此外,嘉和生物旗下的杰诺单抗、百济神州旗下的BGB-A317、基石药业旗下的CS1001等众多药物都已经处于二期临床阶段,未来这些药物如果都能顺利上市,恐怕西单本胺的市场份额更是要被瓜分的所剩无几。

更重要的是,西达本胺的新药专利将于2023年7月到期,到时将产生一大批西达本胺的仿制药,也会对西达本胺产生巨大的冲击。如此看来,尽管目前西达本胺的确占据着不错的市场地位,但未来诸多的竞争药物的出现以及外周T细胞淋巴瘤市场的局限,恐怕都会成为西单本胺发展路上的“拦路虎”。而微芯生物又仅仅依靠这一种药物创造收益,未来恐有业绩变脸的巨大风险。

无偿使用生产基地,利润真实性存疑

据招股书中披露,微芯生物2017年建立了子公司深圳微芯药业有限责任公司(公司简称:深圳微芯),公司位于深圳市坪山新区坑梓街道锦绣东路21号。深圳微芯目前通过上市许可持有人制度受托为微芯生物生产主营药物西达本胺以及西达本胺片。

然而我们翻阅招股书发现,公司2017年固定资产仅仅1385.79亿元,相比2016年仅仅增加了300多万元。这就有些让人难以理解了,2017年新增了一处生产基地,而固定资产仅仅增加了300多万元,就算增加的固定资产全部为深圳坪山的生产基地,数额也太小了吧。

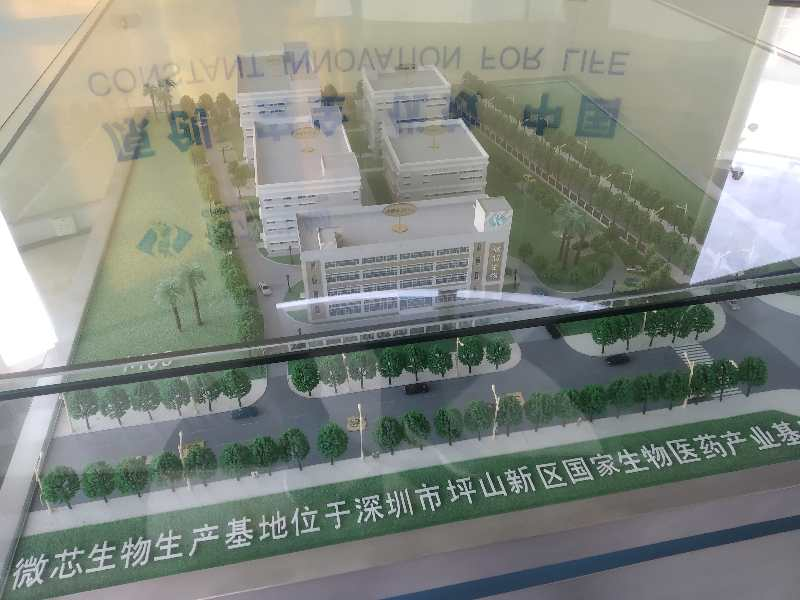

于是我们赶往深圳坪山一探究竟。现场的生产基地更加让我们疑惑,深圳微芯生产基地共有三栋大楼,如下图深圳微芯的建筑模型所示,除了最后两栋尚没有建造之外,前面三栋都已经完工并投入生产,若论固定资产价值,也是远远超过300万。于是我们向深圳微芯的保安处打听得知,其实早在2011年厂房就已经存在了。我们通过百度地图实景观察2013年该区域情况,也发现现在的三栋大楼也早已存在。难道这三栋大楼并不是深圳微芯的,而是向别人租用的?但我们在招股书中也未发现当年的大额租用费用呀。

在招股书中,我们找到了相关的解释。据招股书披露,深圳微芯所使用的位于深圳市坪山新区锦绣东路的房产是由深圳市政府作为深圳国家生物产业基地生物医药企业加速器的先导工程先行代建,所需政府投资纳入生物医药企业加速器项目建设资金安排计划。目前项目土地尚未履行国有土地使用权的挂牌出让手续,因而公司还未取得相关土地使用权与房屋所有权。

这下明白了,原来土地和房屋都是国家的,而深圳微芯只是借用了这块土地以及房屋进行生产,且还没有拿到土地的使用权,未来可能还存在被强制搬迁的风险,这对于公司的正常经营来说恐怕是一个巨大的潜在风险了。更重要的是,公司借用这么大一块土地以及三栋大楼生产,竟然还是免费的!

据微芯生物向上交所递交的《关于审核问询函的回复》中披露,深圳微芯目前使用的这块地土地面积合计1.3万平方米,土地性质为工业用地。由于市政府先行代建,因此公司使用上述房产未被要求支付相关费用。其中上述房产实际建筑面积7550平方米,公司暂未办理房屋产权登记。

现在终于明白为何2017年微芯生物新增生产基地时没有相应固定资产增加了,原来公司当年白得了一块国有土地的使用权,上面还白得了三栋大楼的使用权。是否涉嫌侵占国有利益,我们先不说了。但是由此相当于政府帮助该公司节省了不小的房租费用或者是固定资产折旧费用,也就相当于变相增加了该公司的利润,这是否合适了?

与关联方受托支付,或存利益输送

除了主营产品单一以及或存侵占国有利益外,我们发现微芯生物报告期内还存在受托支付的情形,即通过第三方向银行贷款后转为己用的情形,公司财务内控或也较为薄弱。

据招股书披露,2016年与2017年微芯生物与上海银行股份有限深圳分签订了两份流动资金借款合同,金额都为3000万元,借款期限分别为2016年6月至11月、2017年5月至11月,约定以受托支付方式发放贷款。

在履行上述借款合同过程中,微芯生物将海粤门作为流动资金贷款的受托支付对象,由借款银行将贷款资金受托支付给海粤门,海粤门在收到贷款资金后将相关款项转给公司。据披露,2016年6月海粤门将第一笔合同中2900万元金额转给公司,2017年6月海粤门将第二比合同中的2000万元转给公司,用途都为支付采购款、费用、工资等。

然而,报告期内微芯生物合计向银行借了6000万元借款,海粤门却仅转给了公司4900万元,还有1100万元去了哪儿,招股书中并未提及。

据招股书披露,海粤门为公司的第五大股东,持股比例为6.37%,为公司实控人通过一致行动协议控制的初创团队持股平台。如此看来,通过主要关联方受托支付银行贷款已是违反了相关的贷款规定,该重要关联方竟然还从中扣下了1100万元的贷款,恐更有利益输送之嫌。

声明: (本文为投资有道签约作者原创文章,转载请注明出处及作者,否则视为侵权,本刊将追究法律责任)

李总威武

香港高原资本国际金融集团被骗子打

1

sad

[神马]