时间:2019-04-24 18:05 栏目:IPO专栏 编辑:投资有道 点击: 5,288 次

今天要说的这家拟上市公司号称在国内机械用皮带轮传动系列产品中出口规模第一,也号称是国内最大的机械传动零部件制造商之一。就是这样一家自称为传动机械行业的龙头企业,将于近期上会。

然而我们深入研读这家龙头企业的招股书后,发现很多财务数据存在严重的不匹配,包括现金流、存货、销售费用等核心指标都互相矛盾,涉嫌造假。

这家公司就是四川德恩精工科技股份有限公司,简称德恩精工,一家拟在创业板上市的机械制造类企业。我们下面就来看看招股书中那些令人困惑的地方。

销售数据对不上,现金流量差异巨大

招股书中披露德恩精工曾在新三板中短暂挂牌,于是我们查阅了一下当时公司在股转系统中挂牌的情况。公司2015年12月9日登陆新三板,2017年2月就向股转系统报送了终止挂牌的申请书,其挂牌时间可谓是真的短。

更重要的是,公司挂牌一年多的时间内,竟然没发生过一次融资!作为一家“行业龙头”,一年多内竟没有得到一家投资人的关注,我们倒为德恩精工感到一些不平。

当然,这不是重点。新三板毕竟是潭死水,A股上市才是王道,也才配得上龙头的市场地位,这不德恩精工就IPO来了吗?新三板虽成过往,但披露的材料可没有过时之说。我们特意比较了一下公司的招股书以及在新三板披露的2015年年报。

结果,不比不知道,一比吓一跳。德恩精工招股书和年报数据矛盾之处很多,而且有的数据还相差幅度非常大,我们就不知道是公司在新三板的时候年报涉嫌捏造,还是现在的招股书涉嫌虚假陈述了?

先来看利润表吧,招股书披露,2015年公司营业收入3.89亿元,净利润5319.14万元。而新三板年报披露同期营业收入3.79亿元,净利润5800.96万元。相比招股书中的数据营业收入少了1000万元,净利润倒增加了481.82万元。

我们研究的招股书少说也有几百来本了,这种情况也见过,但出现这种偏差往往是存在两种原因。一是后期的会计更正,二是合并主体不同。我们一一来看。

先看德恩精工有没有会计政策以及会计估计上的变更。招股书披露,公司报告期内的重要会计政策变更仅仅是根据财政部更新的一些会计处理规定对报表作为微调,对于公司的核心财务数据几乎没有影响。会计估计方面招股书则是直接披露公司报告期内无会计估计变更事项。

那只能是主体不同了吧?据招股书披露,公司报告期内有12家子公司。而新三板中2015年年报披露的合并主体为8家子公司。似乎存在差异。

但其实不然。首先,新三板年报中合并的8家子公司全部包含在招股书中合并的12家子公司中,且这8家子公司也未披露之后有任何会计变更。那么重点就在招股书中合并的另外4家子公司了。

通过对比,上述4家合并在招股书中却未合并在新三板年报中的子公司分别为德恩精工(屏山)有限公司、美国希普拓公司、韩国希普拓公司以及德恩精工(嘉善)有限公司。这四家子公司的成立时间分别为2017年4月、2016年7月、2016年11月、2018年2月,都在2015年之后,不在2015年年报的合并范围之内。

这下一目了然了,2015年新三板年报与招股书中合并的会计主体是一模一样的!那么偏差的原因在哪儿?我们发现年报与招股书的会计事务所是不同的,年报审计机构为亚太会计事务所,而招股书审计部门是立信会计事务所。

正常来说,由于利润表按照责权发生制的会计准则编制,不同审计机构对于权利的发生以及行使的判断可能会存在一些差异,因此我们暂对上述利润表中的差异保留一定的包容度。而相对来说,现金流量表按照收付实现制的准则指定,仅以当期收付的现金或等价物作为记账依据,基本不存在因审计机构不同而出现偏差的情形。

那我们来看看德恩精工2015年的年报以及招股书中的现金流数据。据招股书披露,2015年公司的经营性现金流净额为4704.55万元,新三板年报披露的公司当期经营性现金流净额为6714.05万元!两者差了2009.5万元,偏差高达42.71%。这下恐怕我们也没法帮公司开脱了。是否存在财务造假,发审委恐怕需要应该严格审核了。

存货数据异动,超产销量何处来?

德恩精工招股书中披露的2016年存货数据上似乎也存在一些问题。

先来看公司2016年的产量与销量情况。据招股书披露,公司2016年总产量2.03万吨,总销量2.26万吨。这里需要明确一点的是,招股书中强调,这里所有的产量与销量都是皮带轮、锥套以及各类零部件的总量,不包含皮带和同步带,由于这类产品占比较小,所以暂不考虑。这一点后面还会提到。

数据对比可知,2016年销量比产量多了0.23万吨,这部分的产品从何而来?正常来说无非三处:一是外部采购产成品后销售;二是零部件请外协代工销售;三就是消耗原先的库存,包括库存商品与发出商品。

那德恩精工属于哪一类呢?据招股书中的采购产品来看,公司采购的全部为原材料,且招股书中也并没有披露公司有采购产成品弥补产能不足的情形,所以第一种可能性否定。

是否存在外协代工弥补产能的情形?我们翻阅招股书发现,公司报告期内确实有外协加工的情形。但招股书又披露:“外协加工不属于公司产品的关键制造工序,技术含量不高,公司外协加工费金额及占比极小。”一个“极小”,基本可以否定第二种可能性了。

那么公司2016年只能消耗上一年留下来的库存商品与发出商品了。也就是说,2016年末的库存商品与发出商品总量应当同比2015年末会有所减少。于是我们翻阅了公司报告期内的存货明细。

据招股书披露,公司2015年库存商品与发出商品分别为4900.32万元、2196.63万元,合计金额为7096.95万元;2016年库存商品与发出商品分别为4961.73万元、2120.14万元,合计金额为7081.87万元,基本维持不变。当然,这还不能说明什么,毕竟产品的数量与金额并不一定成正比关系。

于是我们继续查阅了公司2015年与2016年的单位生产成本,以便进一步落实存货中中数量关系。

据招股书披露,皮带轮2015年单位成本0.97万元/吨,2016年单位成本0.95万元/吨,有所下降;锥套2015年单位成本1.27万元/吨,2016年单位成本1.20万吨/套,有所下降;其他零部件2015年单位成本1.13万元/吨,2016年单位成本1.06万元,也有所下降;工业皮带2015年单位成本22.37元/条,2016年单位成本27.71元/条,大幅上涨。

但是,上述招股书中自己提到,工业皮带占比很小,都没有纳入招股书的总产量与总销量的统计之中,因此就算单位成本上涨明显,我们也可以将其忽略不计。

那么现在就清楚了,2016年各产品的单位成本是低于上一年度的。因此2016年公司库存商品与发出商品的总金额与2015年几乎持平的情况下,2016年的库存商品与发出商品总数量肯定是多于2015年。

对比2016年的销量与产量的关系,问题来了。2016年公司销量明显高于产量的情况下,又没有外部采购产成品,也没有通过外协代工,那只能消耗上一期的库存商品与发出商品。但事实上公司2016年库存商品与发出商品又是增加的,这如何解释?至少,我们的会计学常识无法解释了。

销售费用异常,运杂费高得离谱

再来看德恩精工的销售费用。据招股书披露,公司2015年至2017年的销售费用分别为2832.47万元、2554.37万元、3246.96万元,销售费用率分别为7.29%、7.03%、7.29%。

而同行业的销售费用率水平呢?据招股书披露,同期内同行业可比上市公司销售费用率分别为4.01%、4.16%、3.87%,远低于公司的销售费用率水平,尤其在2017年,同行业的平均销售费用率只有公司的二分之一左右。这恐怕是很不正常的。

具体到各个可比上市公司。招股书中共选取了7家上市公司,其行业划分都属于通用设备制造类企业,且主营业务与德恩精工都有部分产品的重合,因此可比公司的选取上是合理的。而上述7家可比上市公司中销售费用率最高的是宁波中大力德智能传动股份有限公司(公司简称:中大利德,证券代码:002896),报告期内的销售费用率分别为6.13%、6.73%、4.75%,还是明显低于德恩精工的销售费用率水平。其他同行公司就更加不要说了。

那是什么原因导致德恩精工的销售费用异常高企呢?答案是运杂费。

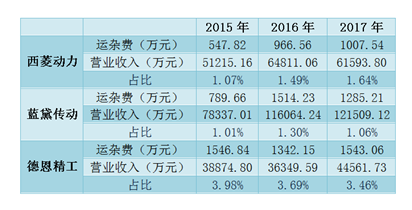

据招股书披露,公司报告期内的运杂费分别1546.87万元、1342.15万元、1543.06万元,占运输费用的比例达到54.61%、52.54%、47.52%,占当期营业收入的比例分别为3.98%、3.69%、3.46%。也就是说,德恩精工仅一个运杂费用占营收的比例就达到了同行业的销售费用率水平。

招股书解释是由于客户分散,公司生产基地在四川,而主要客户在上海、广州、天津、沈阳等地所致。对此,我们从招股书披露的可比上市公司中挑选了两家,一家是位于同一省份的成都西菱动力科技股份有限公司(公司简称:西菱动力,证券代码:300733),另一家是位于相邻地区的重庆蓝黛动力传动机械股份有限公司(公司简称:蓝黛传动,证券代码:002765)。

这两家可比上市公司位于与德恩精工相近的四川与重庆,主营业务都为各类传动装置及相关零部件,且主要客户也是较为分散,遍布全国各地,与德恩精工极其相似。那么这两家公司的运杂费占比多少呢?

通过对西菱动力以及蓝黛传动历年年报的查询统计,西菱动力报告期内运杂费占比分别为1.07%、1.49%、1.64%,而蓝黛传动同期运杂费占比分别为1.01%、1.30%、1.06%,都远远低于德恩精工的运杂费占比。就算如招股书所说,德恩精工的客户更加分散,运输距离更远,但恐怕也不至于会出现如此大的偏差吧。

再来细看报告期内德恩精工的运杂费情况。据招股书披露,公司运杂费分为境内销售运杂费与境外销售运杂费,其中报告期内境内销售运杂费分别为1308.69万元、1161.50万元、1328.91万元,对应内销收入1.60亿元、1.72亿元、2.26亿元;境外销售运杂费238.18万元、180.65万元、214.15万元,对应外销收入2.29亿元、1.92亿元、2.20亿元。

问题又出现了,2016年境内销售运杂费相比2015年降低了不少,然而2016年的境内销量却是在增加的。我们对此进行了计算,2015年境内销售的单位运杂费为0.082元,而2016年境内销售的单位运杂费为0.068元,相比前一年下降了17.07%。一般来说,在内销收入很大的情况下,单位运杂费应当趋于平稳,然而德恩精工却相差了近两成。是否存在通过虚开运杂费发票,从而导致销售费用异常高的情形,发审委应该是很容易查实的。

声明: (本文为投资有道签约作者原创文章,转载请注明出处及作者,否则视为侵权,本刊将追究法律责任)

李总威武

香港高原资本国际金融集团被骗子打

1

sad

[神马]