时间:2018-11-04 19:39 栏目:IPO专栏 编辑:投资有道 点击: 16,353 次

桂林西麦食品股份有限公司(以下简称:西麦食品)是一家以燕麦食品的研发、生产和销售为主营业务的拟上市公司。据招股书披露,公司位于我国燕麦食品行业竞争格局的顶层,是营销渠道遍布全国的全国性燕麦食品企业,在燕麦食品行业终端品牌2017年市场占有率排名第二,仅位列桂格之后,市场占有率达15.10%。

可是,经过对招股书的深入研究,我们发现西麦食品在报告期内依然存在对供应商的严重依赖;而且有放宽信用来突击营收,并提前确认收入之嫌等问题。

从2014年到2017年,在前后两版招股书的合计四年报告期内,西麦食品的第一大供应商都是澳大利亚企业澳洲谷物股份有限公司(以下简称:澳洲谷物)。整个四年报告期内,公司向澳洲谷物采购燕麦粒的采购占比始终高于50%,主要原材料的采购严重依赖于第一大供应商。

据两版招股书披露,从2014年到2017年,西麦食品采购燕麦粒的总金额分别为8,373.36万元、1.00亿元、1.20亿元和1.21亿元,持续显著上涨。其中公司向第一大供应商澳洲谷物采购燕麦粒的金额分别为5,229.27万元、6,671.46万元、8,652.73万元和6,657.42万元,占公司各期燕麦粒采购总金额之比分别为62.45%、66.68%、72.27%和55.11%,一直都是高于50%,或已经构成严重依赖。

虽然在2017年度,西麦食品向澳洲谷物采购原材料的采购占比下降到了55.11%,但是,通过仔细分析发现,这可能只是一种“刻意安排”行为。

由上述采购金额及采购占比数据的变动可见,在2014年到2016年的前三年内,西麦食品向澳洲谷物采购燕麦粒的采购金额和采购占比双双持续大幅上涨,累计采购金额涨幅为42.99%,累计采购占比提升了9.82个百分点。可是2017年度,因公司通过向另外两家澳大利亚农业企业分散采购,其采购金额和占比都出现了明显下滑。2017年度,西麦食品向澳洲谷物采购原材料的采购金额为6,657.42万元,同比下降23.05%,占当期燕麦粒采购总额之比为55.11%,同比下滑了17.16个百分点,降幅明显。

上述两家分流了原属澳洲谷物的燕麦粒采购份额的企业同样来自澳大利亚,而且是在之前三年内从未进入公司前五大供应商的两家公司——澳洲澳克谷物有限公司(以下简称:澳洲澳克)和澳洲优质谷物经营有限公司(以下简称:澳优谷物)。2017年当期,西麦食品向澳洲澳克采购了1,820.51万元的燕麦粒,向澳优谷物也采购了1,284.67万元的燕麦粒,占当期该原材料品种采购总金额之比比为分别为15.07%和10.63%,分别位居当期西麦食品前五大供应商的第二位和第四位。

从“默默无闻”到“前五大供应商”,以上两家澳洲的公司2017年的表现实在让人怀疑。无独有偶,据招股书披露,截至2018年6月11日,公司及下属子公司已签署并正在履行中的,向澳洲外商采购燕麦粒的重要合同共有8个,而这8个合同的供应商都是澳洲谷物,名列西麦食品2017年前五大供应商的澳洲澳克和澳优谷物,在期后却连哪怕是一张重要合同都没有拿到,这实在让人生疑。那么,在报告期的最后一年内,西麦食品的燕麦粒采购的分流是否仅仅是为了应付首发审核的权宜之计呢?相应的解释恐怕必不可少。

报告期内,西麦食品在研发投入上严重不足,而公司的管理费用率又持续低于同行业可比上市公司平均值,或有存在通过压低管理费用调剂利润之嫌。

从2015年到2017年,西麦食品的研发投入分别为185.28万元、189.80万元和243.73万元,研发投入与营业收入之比分别为0.33%、0.30%和0.34%,相对稳定。

但与同行的数据对比,西麦食品的研发投入明显偏低。

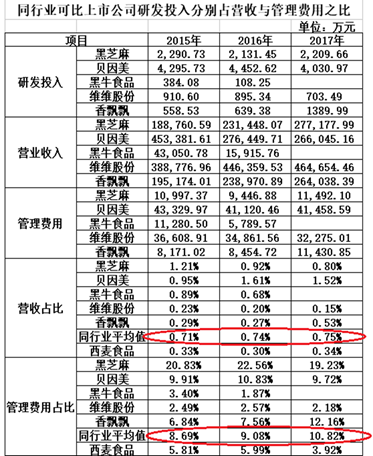

通过整理分析全部五家同行业可比上市公司在报告期三年内的年报及招股书的研发投入数据,并与西麦食品招股书披露的公司研发投入数据相比较可知:报告期内,同行业可比上市公司研发投入与营收之比的平均值分别为0.71%、0.74%和0.75%,分别比西麦食品的研发费用率高0.38、0.44和0.41个百分点,简单说就是行业可比上市公司的研发投入与营收之比是西麦食品的近2倍以上,西麦食品的研发费用率远低于同行业平均水平。

再来看研发费用与管理费用的占比。同样是在报告期内,同行业可比上市公司研发投入占管理费用的平均比例分别为8.69%、9.08%和10.82%,持续显著上升,而西麦食品的研发投入占管理费用的比例分别为5.81%、5.99%和3.92%,逆势显著下滑,且比同行业平均水平分别低了2.88、3.09和6.90个百分点,差距非常明显,而且是越来越大。

数据来源:同行业可比上市公司年度报告、招股说明书及西麦食品招股说明书

注:据招股书披露,2016年8月,黑牛食品将食品饮料业务从上市公司剥离,主营业务转型,故2017年数据不纳入同业对比

最后看西麦食品的管理费用水平。据招股书披露,西麦股份报告期内的管理费用率分别为5.61%、5.03%和5.26%,显著低于同期同行业可比上市公司平均值11.04%、13.34%和7.75%,公司的管理费用水平也是明显偏低的。那么,公司是否存在通过压低研发投入,从而降低管理费用以调剂利润的情况呢?有待公司给出详尽的解释。

而研发投入占各期管理费用之比偏低,也说明公司的研发总投入或存在严重不足的问题,公司未来业务发展的可持续性也实在堪忧。

2016年,西麦食品的应收账款与营收之比显著上升,伴随着公司向主要客户放宽信用期,并导致了公司营业收入的显著增长,或有通过放宽信用突击营收之嫌。

从2015年到2016年,西麦食品的营业收入分别为5.68亿元、6.31亿元,金额持续显著上涨。同期,公司的应收账款余额分别为3,865.71万元、4,988.42万元,各期应收账款余额与营收之比分别为6.81%、7.91%,也明显增长。

在可比的报告期前两年内,如上所述,西麦食品的营业收入和应收账款余额都出现了显著的上涨,并且应收账款余额与营收之比在2016年同比上涨了1.10个百分点,公司的营收质量或已明显下滑。另据招股书披露,2015年和2016年,西麦食品的逾期应收账款分别为743.23万元和1,183.02万元,占当期应收账款余额之比分别为18.99%和23.72%,逾期应收账款占比的显著增加,或也反映了公司的回款能力已经显著下降。

是什么原因导致上述应收账款和逾期应收账款显著增加呢?据招股书披露,2016年,西麦食品显著延长了主要客户苏果超市有限公司的信用期,将其从2015年的45天,提高到了2016年的60天。

除了上述涉嫌通过放宽信用突击营收的情况外,在2017年的下半年,西麦食品的季度营收占比数据出现异常,也或存提前确认收入之嫌。

据招股书披露,由于西麦食品所在的燕麦食品行业具有较为明显的季节性特征,第一季度和第四季度的销售量较高,第二季度销售量最小。通常情况下,由于“春节效应”的存在,第一季度的销售收入相对第四季度会略偏高一些。以报告期前两年各季度的营业收入情况为例,2015年度,公司四个季度的主营业务收入占比分别为31.66%、17.49%、24.24%和26.61%,完全符合第一季度占比最高,其次为第四季度,然后是第三季度,第二季度占比最低的顺序;与之相似,2016年度,公司四个季度的营收占比分别为30.90%、15.51%、23.88%和29.71%,同样符合上述营收按季度变动的规律。

可是,在2017年的全年四个季度内,西麦食品的营收占比却分别为25.55%、17.86%、26.42%和30.17%,与以上规律不符。按往年规律,本应占比最高的第一季度,当期占比仅位居第三;而按惯例营收占比应低于第一季度的第三、四两个季度,当期的营收占比却都高于第一季度,第四季度的占比还领先了第三季度3.75个百分点,名列第一位,销售数据异常。西麦食品2017年的主营业务收入按季度占比数据如此反常,主要就是下半年的数据异常增长,尤其是第四季度的销售异常的高,是否存在将本应于2018年第一季度确认的收入提前到2017年下半年确认的可能性呢?为让投资者放心,西麦食品恐怕也应该好好解释这个疑点才行。

声明: (本文为投资有道签约作者原创文章,转载请注明出处及作者,否则视为侵权,本刊将追究法律责任)

李总威武

香港高原资本国际金融集团被骗子打

1

sad

[神马]