时间:2018-07-01 22:11 栏目:IPO专栏 编辑:投资有道 点击: 17,509 次

常州银河世纪微电子股份有限公司(以下简称:银河微电)是国内半导体分离器件行业的一家知名制造商,其主营业务覆盖半导体二极管、半导体三极管、桥式整流器等半导体分离器件的研发、生产和销售。虽然公司通过在2017年6月6日向证监会报送首发申请材料,并且在2018年4月3日在证监会官网上更新预披露,积极张罗着最后在深圳证券交易所创业板市场上市的那些事儿,但是公司在信息披露和财务合规等方面却暴露出诸多的漏洞。

通过对招股书的深入分析,我们发现,在银河微电披露的公开信息中,不少的财务数据和信息存在前后自相矛盾或者与其它公开信息矛盾的问题,该公司的财务数据存在造假的嫌疑。

整体来说,银河微电的招股书对于信息披露比较随意,众多的描述不够严重,而且存在前后描述互相矛盾的地方。

比如,银河微电披露“相同规格的产品在相同报告期且相同终端应用领域的不同代表性客户之间的单价差异较小”。可是,我们很容易发现:2015年度,用于网络与通信的微型贴片二极管,向客户台湾半导体销售的平均单价为51.00元/千只,而向客户创维集团销售的平均单价为47.60元/千只,前者的单价比后者高了7.14%,已经差异不小;2016年度,作为家用电器重要零部件的功率二极管,被分别销售给客户粤常实业和富林中电,其平均销售单价分别为248.31元/千只和210.89元/千只,前者高于后者的价差达到17.74%,这应该算是差异较大了吧;在2016年度,还有分别向客户法国SAGEMCOM和扬杰科技进行销售的微型贴片二极管产品,面向前者的销售单价为61.24元/千只,而面向后者的销售单价则为54.00元/千只,法国客户的销售单价比国内客户高出13.41%,差异也不算小了;而在2017年度,公司分别向粤常实业和四川长虹销售的功率二极管,以及分别向TCL集团和创维集团销售的微型贴片二极管,分别产生了8.33%和10.68%的销售单价价差,差异也到了10%左右,算小吗?

问题的关键或许不在于公司披露的价差有多大,而是这个“单价差异较小”的“较小”是如何定义的?如果5%即是“较小”,那么以上五个案例全都是单价差异较大,而如果公司认为单价差异在20%以下可以算作“较小”,那也就都算“较小”了!

无独有偶,在银河微电的招股书中,还有一处类似的问题。2016年度,公司生产的用于电源及充电器生产领域的微型贴片三极管产品,其直销单价为75.31元/千只,而其经销价格为63.80元/千只,直销单价与经销单价之间的价差为18.04%,而同类产品在2017年度的直销与经销单价价差幅度则为12.23%,两者全都高于10%。招股书认为“就部分既存在直销、也存在经销的相同规格型号产品而言,直销、经销单价不存在重大差异”,或也与上述“单价差异较小”的问题如出一辙。

如果说上述两处信息披露的瑕疵,还可以以主观评价标准上的不同来解释一下。那么,对于银河微电的第一大客户——力神科技的应收账款余额的披露错误,就明显是前后矛盾,疑似一个“财务漏洞”。

根据招股书披露,银河微电报告期内第一大客户力神科技的期末应收账款余额分别为1,100.70万元、2,074.58万元和2,946.43万元,上述信息来自对公司前十大客户各期销售收入、销售数量、单价、结算方式和应收账款余额的信息披露。可是从公司披露的各期应收账款前十大客户的信息中得到的同一科目下的数据,却披露力神科技的期末应收账款余额分别为1,096.53万元、2,071.52万元和2,941.80万元,前者比后者分别高了4.17万元、3.06万元和4.63万元,虽然两者之间的差异占比较小,但是在同一本招股书上却出现同一财务科目的金额不同,我们还真是第一次遇到。说得严重一点,这已经不是信息披露的质量问题,而是涉及到该公司财务数据的真实性问题。

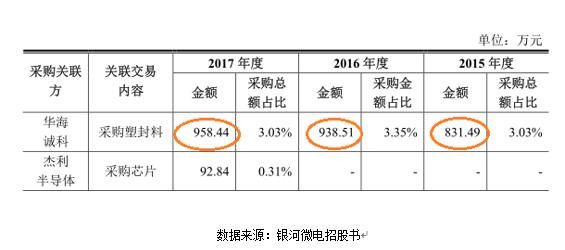

还有更为严重的财务造假嫌疑出现在采购项下。报告期内,名列银河微电前五大供应商的,由实际控制人杨某通过江苏乾丰投资有限公司(以下简称:乾丰投资)控制其15.15%股份的关联企业江苏华海诚科新材料股份有限公司(证券简称:华海诚科,证券代码:836975.OC)是一家新三板市场挂牌公司。根据招股书披露,华海诚科是从事半导体器件及集成电路封装材料的研发、生产和销售的企业,是银河微电的合格供应商。招股书披露,报告期内,银河微电分别向其直接采购了金额分别为831.49万元、938.51万元和958.44万元的塑封料,华海诚科因此位列2015年和2016年公司的第五大供应商。

可是,根据华海诚科的2017年年报披露,当期与该公司发生关联交易的关联方分别为长电科技(滁州)有限公司、天水华天科技股份有限公司、长电科技(宿迁)有限公司、连云港华海诚科电子材料有限公司和江苏长电科技股份有限公司,其关联销售金额分别为762.40万元、670.88万元、351.67万元、229.64万元和8,794.87元,就是没有银河微电及其下属子公司与华海诚科之间的关联交易记录。而且华海诚科的2017年报披露的主要股东中,由银河微电实控人杨某控股70%的乾丰投资,依然是华海诚科持股15.15%的第二大股东,也就是说,银河微电与华海诚科之间的关联关系并无变化。并且查遍整个华海诚科的2017年年度报告,没有找到任何与“银河”两字有关的叙述。那么严重的问题就此暴露出来了:银河微电招股书披露的关联交易信息可能是完全杜撰了2017年向华海诚科采购塑封料的关联交易,这可就涉嫌严重的财务造假了!当然,也不能排除是华海诚科的年报信息虚假,那就是股转系统需要关注的问题了。

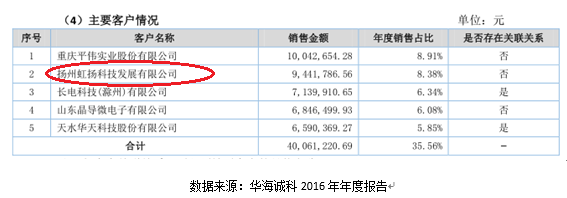

此外,从华海诚科的2016年年报信息来看,该公司2016年的前五大客户分别是重庆平伟实业股份有限公司、扬州虹扬科技发展有限公司等,并没有银河微电的名字。唯有第二大客户扬州虹扬科技发展有限公司(以下简称:虹扬科技),销售金额为944.18万元,与银河微电在招股书中披露的当期向华海诚科采购的金额比较相近,差异仅有0.60%,其它的前五大客户的数据都与之相差甚远。

可是这个虹扬科技是谁?难道是银河微电的曾用名么?根据工商信息查询的结果,虹扬科技是名为捷佰科技有限公司的香港企业的全资子公司,而无论是捷佰科技还是虹扬科技都未出现在银河微电的招股书中,两家公司显然与银河微电没有任何公开的关系,更加不会是银河微电的前身。那么严重的问题再度暴露:银河微电招股书披露的供应商信息涉嫌虚假,供应商根本不存在,采购金额也对不上,这不就又涉嫌财务造假了么?

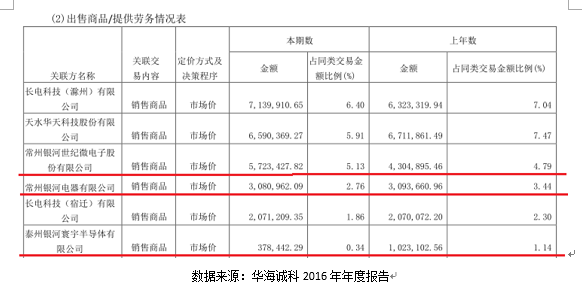

当然还有一种可能性,就是在华海诚科的2016年年报信息中,并未将早在2013年10月就已经成为银河微电全资子公司的常州银河电器有限公司(以下简称:银河电器),以及同期成为银河电器全资子公司——即银河微电全资二级子公司的泰州银河寰宇半导体有限公司(以下简称:银河寰宇)与母公司银河微电的采购金额合并列示。根据华海诚科2016年年报的关联交易出售商品情况披露,当期华海诚科对银河微电、银河电器和银河寰宇的关联销售收入分别为572.34万元、308.10万元和37.84万元,三者合计为918.28万元,这个数据与银河微电招股书披露的2016年向华海诚科采购金额938.51万元依然有差距,不能完全匹配。

本来,我们还想将招股书披露的2015年银河微电向华海诚科的采购金额与后者的年报对比,可惜的是华海诚科并未披露2015年年度报告,只在公开转让说明书中披露了2015年1月至9月的不完整数据。根据华海诚科的公开转让说明书披露,2015年1月至9月,银河电器是该公司的第二大客户,其相应的销售收入为581.29万元,占当期华海诚科的营业收入之比为8.90%。值得一提的是,在华海诚科的公开转让说明书中,银河电器、银河微电和银河寰宇的关联销售收入倒是合并列入了银河电器披露,只是截至2015年9月30日,华海诚科从银河微电及其下属子公司获得的销售收入仅为银河微电招股书披露金额的69.91%,是不是又有销售收入对不上的情况?由于数据不完整,我们不敢妄下结论,还是留待银河微电向发审委员们去解释吧。

根据招股书披露,银河微电报告期内的营业收入分别为5.25亿元、5.46亿元和6.12亿元,年化复合增长率为7.97%,增长并不强劲。期间公司直销的收入分别为4.72亿元、4.80亿元和5.26亿元,还是保持年增长5.57%,应该说还是不错。

但是,与此形成鲜明反差的是,银河微电从2016年开始大幅裁减销售人员,大幅减少销售人员的薪酬总额。报告期内,在公司销售费用项目下的职工薪酬科目,其各期金额分别为823.65万元、500.13万元和446.93万元,年化复合增长率为-26.34%,出现显著下降。招股书对此的解释是:“2016年,由于合并营销系统和裁撤驻外办事机构……2017年,随着对外部销售渠道资源的充分利用,公司销售人员人数进一步减少……”。

简而言之,职工薪酬的显著下降,主要归因于销售人员数量的明显下降。一般情况下,企业的销售人员数量与企业的直销业务规模之间存在正相关关系。而银河微电在直销业务规模依然继续增长的情况下,大幅削减销售人员的数量,这是否涉嫌通过明显降低销售费用中的职工薪酬,以达到调节销售费用的行为?我们没有更多数据,只能说这种销售人员减少和销售收入的增加是不太正常的背离 ,需要引起审核人员的重视。

声明: (本文为投资有道签约作者原创文章,转载请注明出处及作者,否则视为侵权,本刊将追究法律责任)

李总威武

香港高原资本国际金融集团被骗子打

1

sad

[神马]