时间:2014-05-15 16:18 栏目:封面故事 编辑:投资有道 点击: 4,637 次

2012年,在国际经济环境普遍低迷的背景下,中国并购市场不甘沉寂,部分企业、机构勇敢走出国门,上演了一幕幕跨国并购的好戏。2013年,中国并购市场还会延续火热场面吗?

2012年,全球经济的关键词为“欧债危机”和“经济复苏”。在前者的影响下,全球各大经济体哀鸿遍野。但整体来看,当年度仍然是中国并购市场较为活跃的一年,大型国企、民营企业、PE机构纷纷参与其中,围绕欧债危机而展开的出境交易成为一大亮点。随着各国相继出台经济刺激政策,“复苏”的大幕悄然拉开,国内各细分行业的迅速发展也将为境内行业整合、提升行业集中度提供机遇。所以2013年是以“复苏”为基调的一年,投中集团与清科研究中心纷纷对2013年中国并购市场发展趋势做了预测。

经济升温刺激并购市场

近年来中国并购市场有了长足发展,活跃度和市场规模都增长迅速。2009、2010和2011三个年度里,中国并购市场连续3次井喷,于2011年创造历史最好成绩。进入2012年后,中国宏观经济的负面展望逐渐增强:先是出口表现疲软,然后二季度GDP增长首度破8,紧接其后的是采购经理人指数(PMI)降低至枯荣线以下,似乎所有数据都预示着经济环境在不断恶化。受此影响,中国并购市场从一季度高点不断下行,直至三季度并购总额同比大幅萎缩。而此后政府的一系列调控给经济增长注入了动力,三季度末出口回暖和PMI上升预示着中国经济即将走出下行通道,并购市场因此再度升温,由于2013年中国经济料将加速增长,并购市场在此刺激下有望再次出现突破并创造新的记录。

海外交易攀升

国外政府一系列宽松的调控政策预计将在2013年年初发挥成效,国外经济将整体好转,企业估值趋于合理。国内有意愿出海的企业,也将通过经济周期的波动对国外企业产生的影响来判断企业的真实价值所在,促进中国企业寻找恰当的标的企业进行合作。

尽管2012年中国并购市场整体不复2011年的涨势,但是中国企业进行海外并购的规模仍有所增长。2012年中国企业海外并购涉及交易额260多亿元,被并购方主要集中在美国和欧洲等地。海外并购规模的逆势上涨,表明其拥有强劲的需求和良好的内、外部环境。中国企业将加速“走出去”的步伐,海外并购有望再创新高。

从海外并购的区域分布来看,并购标的企业仍将集中在欧洲、澳洲和北美地区:欧洲的资产价格低、潜在标的多、市场前景好,仍是一个优秀的“抄底”地区;澳洲矿产资源丰富,是资源型并购的理想场所;北美地区集能源、技术、品牌、渠道等多种优势于一体,向来都是国际并购市场最重要、最活跃的地区。

海外并购需警惕政治风险

对于2013年而言,不得不提的是海外并购中政治环境的变化。其中,以欧洲和澳洲为目的地的海外并购,政治风险不会有太大变化。而北美地区的美国和加拿大,都有可能在政治环境上有所恶化。加拿大虽然刚批准了中海油并购尼克森的巨额交易,但是其国内对于国有企业资源型并购的反对呼声仍然很高,多方因素制衡下,加拿大总理哈珀在宣布批准中海油并购的同时,也表达出加政府对于此类并购“下不为例”的意念,这无疑会对国企于加国的资源型并购造成负面展望。美国的立场则较为微妙,虽然在大选前奥巴马又是给三一的Ralls下禁令,又是对选民宣扬自己对中国的强硬政策,但是不排除特殊时期“大选因素”对其言行的影响。最为重要的是,美国受困于“财政悬崖”危机,奥巴马政府可能视该事件对美国经济的影响而改变相关政策:一方面,出于对失业率提升的渴望,美政府可能会在国际贸易层面采取贸易保护的手段保证就业;另一方面,美政府对海外投资的批准可能会比较灵活,若美国经济的表现不如预期,其可能适当放宽相关批准,以利用外资为美国经济注入活力,若美国经济表现超过预期,则有可能以“国家安全”为由严格控制中国企业在特定领域的并购行为。

VC/PE并购退出受关注

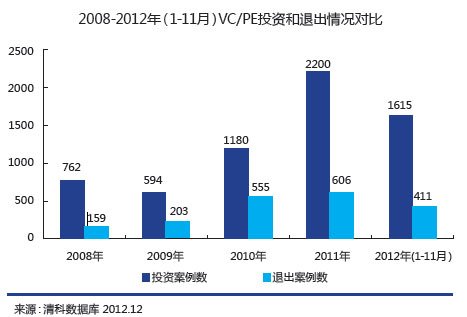

“募、投、管、退”是VC/PE机构业务的核心要素,近些年的投资热令机构累计募资额和投资案例数都大幅增加,但是退出案例的增长并未跟上前者的脚步。多年来VC/PE的投资案例数一直大幅高于退出案例数,近五年就达4000余起,致使VC/PE机构对退出的需求越来越迫切。在IPO退出渠道有限的情形下,并购退出作为欧美私募股权投资最主要的退出方式,也将成为中国VC/PE市场的发展重点。而并购退出的增加,不仅会提升其在退出方式中所占的比例,也会显著增加中国并购市场的规模和活跃度。与此同时,并购基金在国内发展刚刚起步,预计在未来几年中,PE机构参与并购市场的活跃度将持续提升。

并购基金作为西方私募股权投资市场中的主流基金形式,已有多年的发展历史,相对而言投资策略和操作方式都较为成熟。中国在经历了“全民PE”的狂热后,私募股权投资的同质化竞争严重,亟待拓展新的投资方向和投资策略。并购基金作为最佳选项之一,自然而然地进入了人们的视野。2012年,中国市场并购基金的发展骤然加速,包括券商系首支并购基金中信并购基金、上海政府资助的上海国际全球并购基金、广发产业并购基金等都具有较大的基金规模和市场影响力。而2013年作为这些基金的投资元年,相信它们会在中国并购市场展露不俗的表现,并以参与产业整合的形式帮助中国经济完成“调结构”的战略目标。

并购转型纵向整合

就目前国内并购交易类型来看,绝大多数交易仍然处于并购整合初期,以进入新市场、扩大市场规模、提升市场份额等为基本出发点;而通过并购整合实现技术创新与合作,围绕产业链上下游所进行的并购交易却较少发生,这主要是由于纵向并购交易整合期长、交易后较难实现协同效应、具有更多的不确定性等因素。但是,纵向并购整合的成功,也能够为交易双方带来数倍的企业增值,意义重大。

2012年,联想集团先后收购巴西最大电子消费电子分销、市场推广商CCE,10月斥资1.15亿欧元增持德国消费电子零售企业MDN17.32%股权,获得产业链下游的海外分销渠道;同年9月,文化传媒领域小马奔腾对产业链上游美国数字领域的并购交易均凸显出国内企业沿产业链整合的新趋势,预计此类交易在2013年会有不断增多的趋势。

医药医疗领域进入整合期

值得关注的是医疗领域。国内人口老龄化进程加速以及现有国内医疗保障水平整体不够理想,使得国内居民对医疗健康行业需求递增,加之今年初发布的《医药工业“十二五”发展规划》、《医疗器械科技产业“十二五”专项规划》文件中提到“加快医药生产与国际接轨,推动有条件的企业走出去,带动医药产业转型升级”,“重点支持10~15家大型医疗器械企业集团,扶持40~50家创新型高技术企业”,这些都为国内医药医疗领域并购整合提供了机遇。

2012年医疗健康行业大型并购交易频繁发生:6月,广州药业换股吸收合并白云山药业;7月,金陵药业出资1.23亿元收购鼓楼仪征医院68.33%股权;9月,美国心血管治疗公司美敦力先后入境收购国内骨科器械生产企业康辉医疗、心血管科技领先企业先健科技;12月,国内制药巨头复星医药相继收购中枢精神系统药洞庭药业78%股权、宿迁钟吾医院55%股权。预计在2013年,国内医药医疗行业集中度较低、行业发展整体水平较低、以及国家政策扶持等种种因素下,医药医疗领域将会有更多的并购交易发生。

境内电商及团购将掀并购潮

同样电商行业也将成为并购热点。2012年,国内经济增速放缓带来的消费市场增长乏力,使得本来就资金链趋紧、盈利薄弱的的电商企业陷入经营困境,相继有沃尔玛收购1号店、苏宁收购红孩子、国美与库巴网合并等案例发生。

预计在2013年电商企业并购整合将集中在两个方向:首先是已有多年实体店运作经验、资金相对充裕的线下企业通过收购线上企业布局互联网,解决其对电商人才的需求,争取庞大的线上市场份额;另外一个方向便是垂直型电商将会与更多的综合型平台电商寻求合作机会,双方可利用对方流量达到共赢,资金相对充裕、市场规模较大的企业有望在行业内展开更多并购交易。

另外,开始进入低谷的团购行业同样面临行业洗牌:2012年8月,F团和高朋网宣布合并成立新公司;拉手网IPO上市计划一再拖延,创始人辞职;24券、团宝网等大型综合团购网纷纷宣布大幅裁员、减少市场投放。行业持续的降温同样为其带来了更多的整合机会,预计在2013年这种趋势将得以延续。

声明: (本文为投资有道签约作者原创文章,转载请注明出处及作者,否则视为侵权,本刊将追究法律责任)

李总威武

香港高原资本国际金融集团被骗子打

1

sad

[神马]