时间:2018-12-04 13:42 栏目:封面故事 编辑:投资有道 点击: 65,702 次

2018年,A股继2017年的“白马行情”之后,陷入了股价持续下跌的泥潭。上证指数从1月29日的高点3,587.03点开始,在持续震荡下行了近9个月之后,在10月19日的2,449.20点方才短线见底,累计跌幅已经高达31.72%。大盘指数达到如此跌幅,对于绝大多数风险系数高于大盘的个股而言,跌幅将更为明显。

上市公司股价的持续大幅下跌,激化了存在高比例股权质押情况的大股东被强制平仓的风险,相应的上市公司就可能有潜在的实控人变更风险,这又反过来压制了公司的股价,从而使上市公司的股票价格陷入“质押——股价跳水——补充质押——质押比进一步升高——股价再跳水”的恶性循环之中。如果不给予应有的干预,难免不转化成为系统性的金融风险。为了化解相关风险,除了政府、国资委和监管层等官方纷纷推出“救市”的相关政策之外,上市公司自身也积极投入自救之中。虽然大股东对化解上述风险责无旁贷,但是之所以采用股权质押的方式融资,或许本身就是大股东资金已经捉襟见肘的表现。在这种情况下,上市公司及其员工参与“自救”,通过买进本公司的股票逆转股价的跌势,或许也不失为一种应对股权质押“爆仓”风险的方法。

“兜底式增持”频现,大股东或管理层为员工增持壮胆

在上市公司股价不断下滑的情况下,即使是有丰富经验且立场坚定的投资者,或许都动了离场避险的念头,更何况多数上市公司员工很可能缺乏A股的投资经验,仓促入市或许难免被套。在这种情况下,公司的大股东、董事长或管理层以发出增持公司股票倡议书的方式,号召员工增持公司股票,并承诺承担员工在约定期间内增持公司股票所造成的亏损,而员工可独享增持股票后的投资收益的操作,被市场戏称为“兜底式增持”。

在A股市场股价大跌的2018年内,截至11月16日,共有44家次上市公司公布了实控人或高管层的兜底增持倡议。其中沪市主板市场有2家次,深市主板市场有7家次,深市中小板市场有13家次,深市创业板市场有22家次。特别地,有3家企业在2018年内两度向员工进行“兜底式增持”的倡议。这3家上市公司分别是深市中小板的深圳市美芝装饰设计工程股份有限公司(证券简称:美芝股份,证券代码:002856.SZ)、深市创业板的北京海兰信数据科技股份有限公司(证券简称:海兰信,证券代码:300065.SZ)和利亚德光电股份有限公司(证券简称:利亚德,证券代码:300296.SZ)。美芝股份的董事长分别在2018年的2月12日和9月10日向员工发出增持公司股份的倡议;海兰信的实控人分别于2月5日和10月12日向员工承诺兜底增持;而利亚德的实控人、董事长则分别于8月7日和10月16日公布了《关于鼓励内部员工增持公司股票的倡议书》。

数据来源:上市公司公告

以2018年11月10日,披露《关于公司控股股东、实际控制人向公司员工发出增持公司股票倡议书的公告》的贵州百灵企业集团制药股份有限公司(证券简称:贵州百灵,证券代码:002424.SZ)为例,该上市公司实控人、董事长姜某,于11月9日向公司内部员工发出增持公司股票的倡议。姜总在倡议书中郑重承诺,“凡在2018年11月12日至12月11日期间,公司员工及全资子公司、控股子公司员工使用自有资金通过二级市场竞价净买入经公司证券部事项登记确认数量的贵州百灵股票,且连续持有达到12个月并在职的,如因在前述期间买入公司股票实际产生亏损,由本人予以补偿,收益则归员工个人所有。”相对其他大多数增持倡议仅担保增持员工不发生亏损更为特殊的是,姜总还承诺,如果上述员工在持有股票期间收益不足8%的,也可以由他本人予以补足。不仅保证员工不亏损,而且还要保证你赚到钱,如此厚道的增持倡议条款,或许也是开了“兜底式增持”倡议的先河。

可是,实际上“兜底式增持”的效果通常都不太理想,否则也不会有多家A股上市公司反复发出增持倡议。之所以效果不彰,或许与以下几个因素有关:首先,上市公司的员工群体大多数缺乏投资经验,对长期走熊的市场,或存畏惧之心,实控人和高管的承诺能否打消其顾虑,特别是发出倡议者是否有实力担负其承诺,很可能是呼应者寥寥的主要原因;其次,在员工增持的同时,如果大股东继续保持接近100%的高比率股份质押,如果股价继续调整,上述质押股份发生强制平仓,或许有可能变为大股东变相减持的局面,增持股份的员工有可能沦为悲壮的“接盘侠”;最后,绝大多数的增持倡议都带有“连续持有达到12个月并且在职”的条款,如果届时实控人或高管层无力对持股员工进行补偿,是否会产生导致员工失业的道德风险呢?

《公司法》重新修订,为上市公司回购打开了方便之门

“兜底式增持”虽然声势不小,但是如上所述,实际效果并不明显。其实,相比员工而言,更强有力的拉动上市公司股价回升的方法,则是上市公司入市回购公司股份。在2013年12月28日经全国人大常委会审议通过的2014年《公司法》修正案中,公司回购自身股份的行为仅限于“减少公司注册资本;与持有本公司股份的其他公司合并;将股份奖励给本公司员工和股东因对股东大会作出的公司合并、分立决议持异议,要求公司收购其股份”的四种情况,对于“上市公司为维护公司价值及股东权益所必需”的要求,并未兼顾。因此在《公司法》再度修正之前,以通过上市公司回购股份的方式维护市值,当属违法行为。

好在“证监会会同财政部、人民银行、国资委、银保监会等有关部门,研究起草了《中华人民共和国公司法修正案》草案(以下简称:修正案草案),提出了修改原先《公司法》第142条股份回购有关规定的建议。经国务院批准,于2018年9月6日在中国政府法制信息网向社会公开征求意见。

在上述修正案草案中,关于股份回购的规定主要作出以下三方面的修改:“一是增加股份回购情形,包括用于员工持股计划,上市公司为配合可转换公司债券、认股权证的发行用于股权转换的,上市公司为维护公司信用及股东权益所必需的,……;二是完善实施股份回购的决策程序,……;三是建立库存股制度……”上述修改,于2018年10月26日经全国人大常委会第六次会议审议通过,并于公布之日起施行,已经成为现行法律。

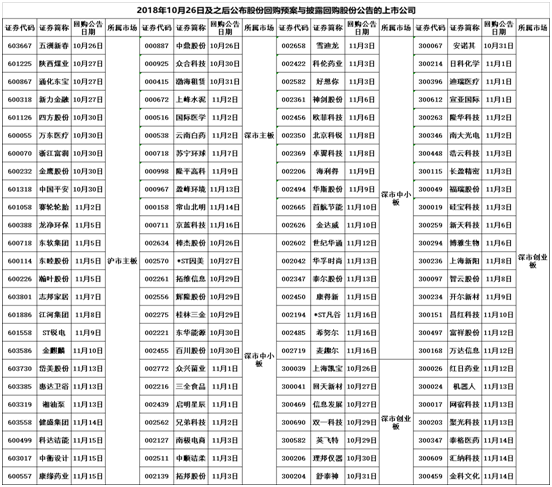

随着《公司法》修正案的推出,原先上市公司通过股份回购维护市值的法律障碍就此消失,公司回购股份的热情蓬勃而出。自2018年10月26日《公司法》修正案开始实施至今的20天时间内,已经有共计100家上市公司公布了回购公司股份的预案,或者披露了回购公司股份的公告。其中,沪市主板有25家,深市主板有11家,深市中小板有32家,而深市创业板也有32家。

数据来源:上市公司公告

以麦趣尔集团股份有限公司(证券简称:麦趣尔,证券代码:002719.SZ)于2018年11月16日披露的《关于回购公司股份预案的公告》为例,据该公告披露,本次回购的总金额为“不超过人民币1亿元(含),不低于5,000万元(含)。”回购价格为“不超过14.00元/股(含)。”回购数量按回购金额上限及回购价格上限进行测算,“预计回购股份总数为7,142,857股,占公司当前总股本4.102%,”具体回购股份数量以实际回购数量为准。而回购期限为“自股东大会审议通过本次回购股份预案之日起不超过六个月。”

麦趣尔因大股东高比例质押股份存在平仓风险,于2018年6月8日公告临时停牌,此后又继续推进筹划发行股份购买资产的事项,一直停牌至今。2018年6月7日公司股价收于15.34元/股的低位,并且预期一旦复牌或许难免大幅度补跌,用以上回购预案为公司股价提供一个14.00元/股的安全线,对降低大股东可能遭遇的“强平”风险,有重要的保障意义。

《公司法》修正案的及时推出,转化为不少上市公司通过回购股份进行市值管理的现实,为A股市场股价的企稳回升提供了动力,而随着市场的逐步回暖,原本风声鹤唳的大股东股份质押被动减持风险,或也将顺利化解于无形之中。

声明: (本文为投资有道签约作者原创文章,转载请注明出处及作者,否则视为侵权,本刊将追究法律责任)

李总威武

香港高原资本国际金融集团被骗子打

1

sad

[神马]