ж—¶й—ҙ:2018-03-12 17:27 ж Ҹзӣ®:е°Ғйқўж•…дәӢ зј–иҫ‘:жҠ•иө„жңүйҒ“ зӮ№еҮ»: 3,956 ж¬Ў

2018е№ҙжҳҜж–°дёүжқҝејҖеҗҜйӣҶеҗҲз«һд»·зҡ„е…ғе№ҙпјҢиҮӘ2018е№ҙ1жңҲ15ж—Ҙж–°дёүжқҝдәӨжҳ“ж–°ж”ҝе®һж–Ҫд»ҘжқҘе·Із»Ҹж»ЎдёҖдёӘжңҲпјҢж•ҙдҪ“жқҘзңӢпјҢж–°ж”ҝиҗҪең°еҜ№еёӮеңәзҡ„еҪұе“Қдё»иҰҒдҪ“зҺ°еңЁдёүдёӘж–№йқўпјҡдёҖжҳҜеёӮеңәзҡ„дәӨжҳ“з»“жһ„жё…жҷ°еҢ–пјҢеӨ§е®—дәӨжҳ“йңҖжұӮж—әзӣӣпјҢеҚ еҲ°е…ЁеёӮеңәжҲҗдәӨйўқзҡ„70%д»Ҙ

дёҠпјӣдәҢжҳҜйӣҶеҗҲз«һд»·и®©еҺҹе…ҲеҚҸи®®иҪ¬и®©зҡ„йғЁеҲҶе…¬еҸёд»·ж јеӣһеҪ’зңҹе®һпјҢдёӨеӨ§жҢҮж•°зҡ„еүӘеҲҖе·®зј©е°ҸпјӣдёүжҳҜж–°ж”ҝдёӢеҒҡеёӮиҪ¬и®©еҲ¶еәҰзҡ„дјҳи¶ҠжҖ§зӘҒжҳҫпјҢйӣҶеҗҲз«һд»·еҜ№жөҒеҠЁжҖ§иҫ№йҷ…ж”№е–„дҪңз”ЁжңүйҷҗпјҢж’®еҗҲйў‘зҺҮд»ҚйңҖжҸҗй«ҳпјҢиӮЎжқғеҲҶж•ЈеәҰжҸҗеҚҮеҜ№дәҺдәӨжҳ“ж–°ж”ҝзҡ„ж•ҲжһңиҮіе…ійҮҚиҰҒгҖӮ

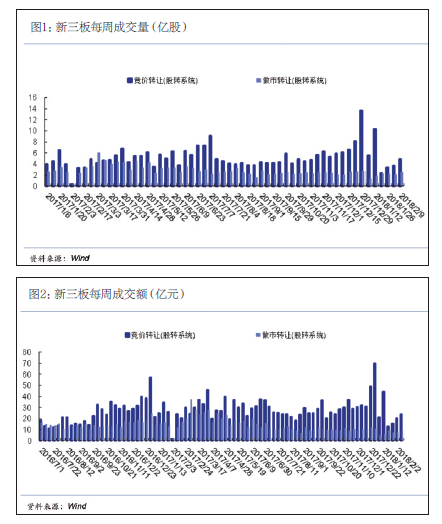

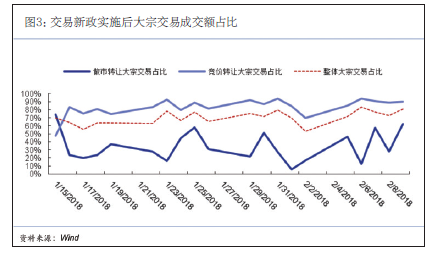

жҲҗдәӨйўқзј“ж…ўеӣһеҚҮпјҢеӨ§е®—дәӨжҳ“йңҖжұӮж—әзӣӣ

дәӨжҳ“ж–°ж”ҝе®һж–Ҫд»ҘжқҘпјҢжҲҗдәӨйўқиҫғд№ӢеүҚжңүжүҖдёӢйҷҚпјҢеҸ—ж–°ж”ҝе®һж–Ҫд№ӢеүҚдәӨжҳ“йңҖжұӮиў«йҖҸж”Ҝзҡ„еҪұе“ҚпјҢж–°ж”ҝиҗҪең°еҗҺж–°дёүжқҝж•ҙдҪ“жҲҗдәӨйҮҸиҗҺзј©пјҢиҷҪ然жҜҸе‘Ёе‘ҲзҺ°зј“ж…ўеӣһеҚҮзҡ„и¶ӢеҠҝпјҢдҪҶжҳҜж•ҙдҪ“жқҘзңӢпјҢз«һд»·иҪ¬и®©зҡ„ж•ҙдҪ“жҲҗдәӨйҮҸдёӢж»‘гҖӮ

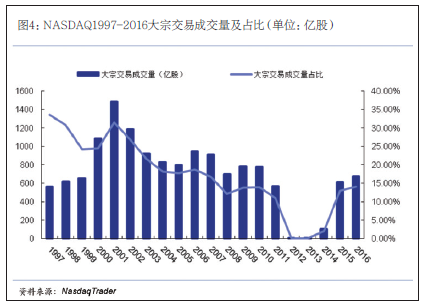

ж–°ж”ҝе®һж–Ҫзҡ„ж•ҲжһңдҪҝеҫ—ж–°дёүжқҝеёӮеңәзҡ„дәӨжҳ“з»“жһ„жӣҙеҠ жё…жҷ°еҢ–пјҢеӨ§е®—дәӨжҳ“зј“и§ЈдәҶйҷҗе”®иӮЎи§ЈзҰҒе’Ңдә§е“ҒйҖҖеҮәзҡ„йңҖжұӮпјҢж–°ж”ҝе®һж–Ҫд»ҘжқҘж—ҘеқҮеӨ§е®—дәӨжҳ“жҲҗдәӨйўқеҚ жҜ”иҫҫ70%пјҢеҒҡеёӮиҪ¬и®©зҡ„еӨ§е®—дәӨжҳ“жҲҗдәӨйўқеҚ жҜ”иҫҫ30%-40%гҖӮзӣҳеҗҺеҚҸи®®иҪ¬и®©ејҘиЎҘдәҶеҺҹжңүеҒҡеёӮеҲ¶еәҰ

еӨ§е®—дәӨжҳ“йҖҡйҒ“зјәеӨұзҡ„дёҚи¶іпјҢжҲ‘们д№ҹеҸҜд»Ҙи§ӮеҜҹеҲ°дәӨжҳ“ж–°ж”ҝиҗҪең°д»ҘеҗҺеҒҡеёӮиҪ¬и®©зҡ„зӣҳеҗҺвҖңеӨ§е®—дәӨжҳ“вҖқйңҖжұӮеҫ—еҲ°жҳҺжҳҫйҮҠж”ҫгҖӮ

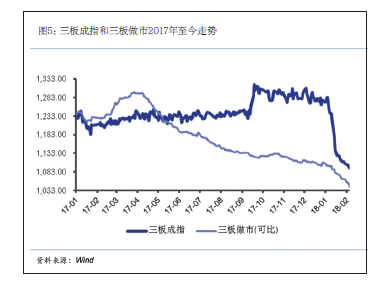

еӣһйЎҫжө·еӨ–дәҢжқҝеёӮеңәпјҢд»ҘNASDAQ дёәдҫӢпјҢеңЁж—©жңҹеёӮеңәиҝҳдёҚеӨҹжҲҗзҶҹзҡ„ж—¶еҖҷпјҢеӨ§е®—дәӨжҳ“еҚ жҜ”йҖҡеёёиҫғй«ҳпјҢиҝҷеҸҚжҳ еҮәйқһжҲҗзҶҹеёӮеңәдёҖзә§иӮЎжқғжҠ•иө„зҡ„жҖ§иҙЁпјҢиҖҢеҪ“еёӮеңәйҖҗжёҗжҲҗзҶҹеЈ®еӨ§д№ӢеҗҺпјҢеӨ§е®—дәӨжҳ“еҚ жҜ”дјҡйҖҗжёҗдёӢйҷҚгҖӮж–°дёүжқҝеёӮеңәеҪ“еүҚеӨ§е®—дәӨжҳ“еҚ жҜ”иҫғй«ҳпјҢд»Һжҹҗз§ҚзЁӢеәҰжқҘиҜҙд№ҹеҸҚжҳ еҮәеёӮеңәеёҰжңүзҡ„дёҖзә§иӮЎжқғдәӨжҳ“жҖ§иҙЁпјҢжҲ‘们зӣёдҝЎпјҢжңӘжқҘйҡҸзқҖеҲ¶еәҰе®Ңе–„е’ҢеёӮеңәиҮӘеҸ‘жҲҗзҶҹпјҢеӨ§е®—дәӨжҳ“еҚ жҜ”жҲ–е°ҶйҖҗжёҗдёӢйҷҚгҖӮ

йӣҶеҗҲз«һд»·зҡ„е®ҡд»·е…¬е…ҒжҖ§дҪ“зҺ°пјҢдёүжқҝжҲҗжҢҮеӣһеҪ’жң¬иүІ

дәӨжҳ“ж–°ж”ҝиҗҪең°ж»ЎдёҖдёӘжңҲпјҢжҲ‘们еңЁжӯӨеүҚдёҖзӣҙејәи°ғпјҢйӣҶеҗҲз«һд»·еҜ№дәҺеёӮеңәжөҒеҠЁжҖ§зҡ„иҫ№йҷ…ж”№е–„дҪңз”ЁжҳҜжңүйҷҗзҡ„пјҢжӣҙдёәйҮҚиҰҒзҡ„ж„Ҹд№үеңЁдәҺе…¶е®ҡд»·е…¬е…ҒжҖ§зҡ„дҪ“зҺ°пјҢиҝҷдёҖзӮ№еңЁж–°ж”ҝе®һж–ҪеүҚеҗҺдёүжқҝжҲҗжҢҮе°ұжңүжүҖиЎЁзҺ°гҖӮеңЁж–°ж”ҝе®һж–ҪеүҚеҗҺзҡ„дёүдёӘжҳҹжңҹеҶ…пјҢдёүжқҝжҲҗжҢҮе°ұ

еҸ‘з”ҹдәҶеҝ«йҖҹдёӢи·ҢпјҢд»Һ2018е№ҙ1жңҲ8ж—Ҙ-2018е№ҙ1жңҲ26ж—Ҙ15дёӘдәӨжҳ“ж—ҘеҶ…пјҢдёүжқҝжҲҗжҢҮ收зӣҳзӮ№дҪҚдёӢи·Ң170.72зӮ№пјҢеҢәй—ҙдёӢ-13.72%гҖӮ

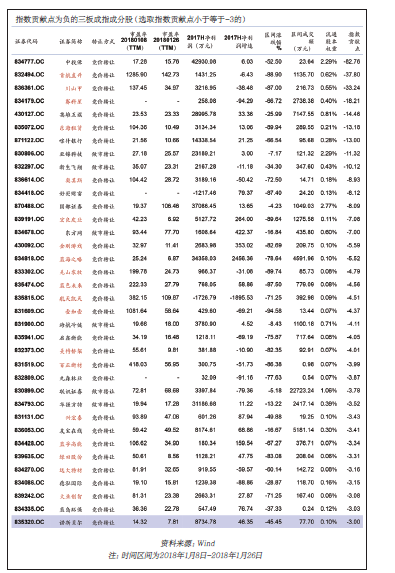

еҜ№жҢҮж•°зҡ„й©ұеҠЁеҠӣдё»иҰҒжқҘиҮӘдәҺдёӨж–№йқўпјҢдёҖжҳҜдёӘиӮЎжүҖеҚ зҡ„жқғйҮҚпјҢдәҢжҳҜдёӘиӮЎеҢәй—ҙзҡ„ж¶Ёи·Ңе№…гҖӮжҢүз…§жҢҮж•°иҙЎзҢ®зӮ№зҡ„з»қеҜ№еҖјиҝӣиЎҢжҺ’еәҸпјҢжҲ‘们еҲҶеҲ«йҖүеҸ–жҢҮж•°иҙЎзҢ®зӮ№з»қеҜ№еҖјеӨ§дәҺзӯүдәҺ3зҡ„дёӘиӮЎжқҘзңӢпјҢжңүжӯЈиҙЎзҢ®зҡ„дёӘиӮЎе…ұ29еҸӘпјҢеҗҲи®ЎжқғйҮҚдёә5.32%пјӣиҖҢжңүиҙҹиҙЎзҢ®

зҡ„дёӘиӮЎе…ұ36еҸӘпјҢеҗҲи®ЎжқғйҮҚдёә15.66%гҖӮеҸҜд»ҘеҸ‘зҺ°еңЁ2018е№ҙ1жңҲ8ж—Ҙ-2018е№ҙ1жңҲ26ж—ҘеҢәй—ҙеҶ…пјҢдёүжқҝжҲҗжҢҮдёӯжқғйҮҚиҫғеӨ§зҡ„дёӘиӮЎе‘ҲзҺ°дј°еҖјеҗ‘дёӢдҝ®жӯЈзҡ„иҝҮзЁӢпјҢйғЁеҲҶдёӘиӮЎзҡ„еёӮзӣҲзҺҮж°ҙе№іеңЁдҝ®жӯЈеүҚи¶…иҝҮ100XпјҢз”ұдәҺеҺҹеҚҸи®®иҪ¬и®©еҜјиҮҙзҡ„е®ҡд»·еӨұзңҹй—®йўҳд№ҹдҪҝеҫ—дёүжқҝжҲҗжҢҮе’ҢдёүжқҝеҒҡеёӮжҢҮж•°д№Ӣй—ҙжҢҒз»ӯеӯҳеңЁвҖңеүӘеҲҖе·®вҖқгҖӮйӣҶеҗҲз«һд»·дҪҝеҫ—д»·ж јж“Қзәөз©әй—ҙзј©е°ҸпјҢйғЁеҲҶдёӘиӮЎзҡ„еёӮзӣҲзҺҮиҝ…йҖҹеӣһеҪ’еҲ°зӣёеҜ№еҗҲзҗҶзҡ„ж°ҙе№іпјҢд№ҹдҪҝеҫ—дёӨеӨ§жҢҮж•°иҝ…йҖҹйқ жӢўгҖӮ

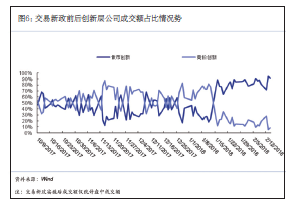

дәӨжҳ“ж–°ж”ҝд№ӢдёӢеҒҡеёӮеҲ¶еәҰдјҳи¶ҠжҖ§зӘҒжҳҫпјҢдәӨжҳ“规еҲҷжҲ–д»ҚйңҖе®Ңе–„

еңЁж–°зҡ„дәӨжҳ“еҲ¶еәҰд№ӢдёӢпјҢеҜ№дәҺе…¬еҸёиҙЁең°дјҳиүҜпјҢиӮЎжқғзӣёеҜ№еҲҶж•Јзҡ„еҲӣж–°еұӮдјҒдёҡиҖҢиЁҖпјҢеҒҡеёӮиҪ¬и®©зҡ„дјҳи¶ҠжҖ§жӯЈеңЁеҮёжҳҫгҖӮеңЁж–°ж”ҝе®һж–Ҫд№ӢеүҚпјҢеҜ№дәҺеҲӣж–°еұӮдјҒдёҡиҖҢиЁҖпјҢйҮҮеҸ–еҒҡеёӮиҪ¬и®©е’ҢеҚҸи®®иҪ¬и®©зҡ„дјҒдёҡеңЁжҲҗдәӨйўқж–№йқўеҚ жҜ”еҹәжң¬з»ҙжҢҒеңЁ40%-60%зҡ„иҢғеӣҙеҶ…пјҢдәҢиҖ…д№Ӣй—ҙе·®и·қдёҚеӨ§пјҢдҪҶжҳҜиҮӘж–°ж”ҝе®һж–Ҫд»ҘжқҘпјҢеҰӮжһңеҸӘиҖғиҷ‘зӣҳдёӯжҲҗдәӨйўқпјҢеҲӣж–°еұӮдёӯйҮҮеҸ–еҒҡеёӮиҪ¬и®©зҡ„дјҒдёҡжҲҗдәӨйўқеҚ жҜ”иҝ…йҖҹдёҠеҚҮеҲ°80%е·ҰеҸігҖӮ

ж–°ж”ҝиҗҪең°дҪҝеҫ—еҒҡеёӮеҲ¶еәҰеңЁе®ҡд»·зҡ„е…¬е…ҒжҖ§гҖҒжҲҗдәӨж•ҲзҺҮж–№йқўзҡ„дјҳи¶ҠжҖ§еҫ—д»ҘејәеҢ–пјҢдҪҶд№ҹд»ҺеҸҰдёҖж–№йқўеҸҚжҳ еҮәйӣҶеҗҲз«һд»·зҡ„дәӨжҳ“规еҲҷжҲ–и®ёд»Қжңүе®Ңе–„з©әй—ҙгҖӮдёҖж–№йқўпјҢж–°дёүжқҝдјҒдёҡзҡ„иӮЎжқғеҲҶж•ЈеәҰиҝҳйңҖжҸҗеҚҮпјҢеҸҰдёҖж–№йқўпјҢйӣҶеҗҲз«һд»·иҝҳйңҖиҰҒжҸҗй«ҳж’®еҗҲйў‘зҺҮпјҢд»ҘжҸҗеҚҮжҲҗдәӨзҡ„ж•ҲзҺҮпјҢеҠ ејәдәӨжҳ“зҡ„ж·ұеәҰе’Ңе№ҝеәҰгҖӮ

еЈ°жҳҺ: пјҲжң¬ж–ҮдёәжҠ•иө„жңүйҒ“зӯҫзәҰдҪңиҖ…еҺҹеҲӣж–Үз« пјҢиҪ¬иҪҪиҜ·жіЁжҳҺеҮәеӨ„еҸҠдҪңиҖ…пјҢеҗҰеҲҷи§ҶдёәдҫөжқғпјҢжң¬еҲҠе°ҶиҝҪ究法еҫӢиҙЈд»»пјү

жқҺжҖ»еЁҒжӯҰ

йҰҷжёҜй«ҳеҺҹиө„жң¬еӣҪйҷ…йҮ‘иһҚйӣҶеӣўиў«йӘ—еӯҗжү“

1

sad

[зҘһ马]