时间:2017-11-07 14:16 栏目:封面故事 编辑:投资有道 点击: 4,478 次

优质企业借助IPO、并购等离开新三板,部分基本面恶化的企业也无奈之下逃离新三板。融资较困难、市场价值发现功能较弱、交易效率较低让市场“僵尸化”和追求流动性溢价是企业逃离新三板的主要原因。

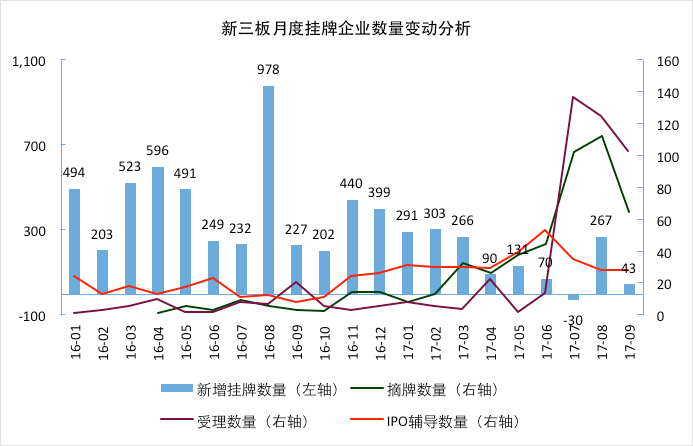

截至2017年10月10日,新三板挂牌企业数量达到11602家,挂牌企业总股本达到6816.42亿股,总市值达到3.98万亿元,均创历史新高。但与新三板挂牌数量、总股本和总市值屡创新高截然相反的是,2017年1-9月份,共有438家企业选择在新三板摘牌,摘牌数量也创新三板历史新高。

2014年至2017年1-9月份,新三板摘牌的企业数量分别为16家、13家、56家和438家,摘牌比例分别为1.02%、0.25%、0.55%和3.78%,无论是绝对数量上,还是摘牌比例上均处于上升趋势,相信在IPO加快发行和行业间并购行为愈演愈烈等因素的推动下,未来1-2年,逃离新三板这一行为还将持续存在。为何如此多的企业在费尽周折挂牌新三板之后,又选择逃离新三板呢?

有限融资难解饥渴。2014年新三板扩容的最初想法是给数量庞大的中小企业一个融资的平台,解决中小企业融资难、融资贵的难题。但是从新三板扩容至今这3年多的融资情况来看,新三板并没有很好的解决挂牌企业融资难题。2014-2017年9月,全市场有274家、1822家、2515家和2158家企业完成定增,占挂牌企业总数的比例分别为17.43%、35.52%、24.75%和18.61%,二八特征明显;定增次数分别为312次、2497次、2873次和2164次,企业通过定增融资125.39亿元、1209.02亿元、1369.13亿元和988.88亿元,单次增发的融资规模在0.40-0.48亿元之间,参与定增的每家企业平均定增融资的规模分别为0.458亿元、0.664亿元、0.544亿元和0.458亿元,出现一定程度的下降。考虑全市场,2014-2017年9月,平均每家企业定增融资规模分别为797.65万元、2357.22万元、1347.17万元和852.92万元;而在企业现金流方面,2014-2017年9月全市场挂牌企业平均现金流量之和(考虑经营活动和投资活动现金流量)分别为-343.58万元、-849.25万元、-1409.16万元和-991.47万元,企业通过定增获得的融资金额不能弥补该现金流量缺口。叠加创新层企业与基础层企业在融资能力、融资规模等方面的差异,可以看出部分企业融资无望,没有享受到新三板市场带来的资本红利,也就有了放弃挂牌的想法,被迫离开新三板。

市场价值发现功能羸弱。进入2017年,新三板流动性进一步恶化,反映市场流动性的三板做市指数不断下滑,年初至今跌幅达到9.18%。做市指数不断走低的原因,一是做市企业数量降低,2016年做市企业有1654家,而截至今年9月底,做市企业数量仅有1436家,绝对数量降低;做市企业比例来看,2014-2017年9月做市企业比例分别为7.76%、21.74%、16.27%和12.39%,2015年以来做市企业比例下滑趋势难止,优质做市企业转板IPO、并购及主动放弃做市转让是主要原因。二是做市商的退出。随着做市企业的不断退出,尤其是优质企业的不断退出,做市商也用脚投票,选择放弃做市。申万宏源证券的研究表明,2014年至今16%左右的做市企业贡献了每天49%的成交额和42%的成交量,做市商为新三板流动性和价值发现功能做出了应有的贡献,但随着做市商的不断退出,市场的流动性也会更加捉襟见肘。

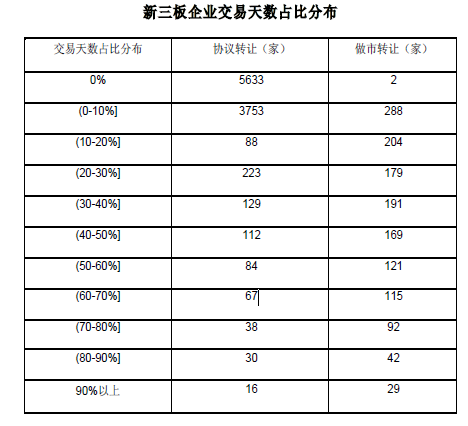

交易效率低下让市场陷入“僵尸化”。绝大多数新三板企业采用的是协议转让方式,与做市转让相比,协议转让无论是交易效率还是价值发现功能均显得更加低效,其带来的直观表现就是大量协议转让企业的“僵尸化”。以截至2017年10月11日的1432家做市转让企业和10173家协议转让企业为研究对象,以交易天数占比(区间实际交易天数与区间可交易天数的比值)来衡量股票的交易活跃度,统计发现,做市企业交易天数占比的均值为35.18%,中位值在32.67%,协议转让的交易天数占比均值为4.26%,中位值为0%,交易活跃度上做市企业显著好于协议转让企业。

从企业的交易天数占比分布来看,协议转让的企业中有5633家挂牌以来零成交,3753家企业挂牌以来的交易天数占比不超过10%,两者的数量占了协议转让企业数量的92.26%,占新三板挂牌企业总数量的80.88%。绝大多数企业处于“僵尸化”让新三板市场的效率很难提升起来,因此通过完善交易机制提高交易效率、改善市场流动性迫在眉睫。

追求股票流动性溢价。排除转让方式对挂牌企业股价的影响,受市场流动性不足影响,除了5627家企业因没有成交记录而没有可供参考的股价外,受市场的流动性不足影响绝大多数挂牌企业的股价处于低位。Choice统计,截至2017年10月13日,挂牌企业股价超过100元的有17家,高思教育(870155.OC)以523.23元的股价成为新三板市场上的股王;478家挂牌企业的股价在20-100元之间,仅占所有挂牌公司数量的4.12%;3020家企业的股价不超过5元,占比达到26.02%。此外还有235家企业的股价不足1元,其中中航太克(839957.OC)等13家企业的股价仅有1分钱。

5455家企业的股票超过1元钱,事实上对实控人而言,挂牌新三板后其股票是增值的,但流动性不足限制了其股票变现的机会。换句话说企业在新三板摘牌的主要原因是追求股票的流动性溢价,而不是追求纸面上的绝对收益。

2014年10月9日至2015年1月31日期间共有67家企业登陆A股,目前上述67家公司的首发原股东持有的限售股份逐步解禁。截至2017年10月13日,有53家公司的股价超过了其发行价,其中最新股价超过40元的公司有9家,有55家公司的股价在10-40元之间,对首发原股东而言,除了较高的股价给予其丰厚的回报外,A股良好的流动性也保证了其股票收益能够及时变现,而不是仅仅停留在纸面上。

统计发现,2014年和2015年新三板挂牌企业数量分别为1572家和5129家,全年共发生并购案分别为22起和124起(仅统计A股企业并购新三板企业;仅统计并购行为,不考虑并购最终结果;并购标的包括已挂牌企业和拟挂牌企业),2016年全年共发生并购案134起,创历史新高。2017年前9个月共发生并购案113起,接近2015年全年的并购数量。

从并购比例(被并购新三板企业数量除以当年挂牌企业数量)上来看,2014年至2017年前9个月新三板企业并购比例分别为1.40%、2.42%、1.32%和0.97%,而新三板企业IPO辅导比例分别为0.19%、0.51%、1.97%和2.61%,两者近四年呈逐步上升趋势。在笔者看来,2015年和2016年是新三板市场的快速增长期,大量企业的进入给A股企业提供了充足的并购标的;2017年受大量优质新三板企业转板影响,A股企业可供选择的并购标的数量受到一定影响,但数量庞大的挂牌企业仍然给A股企业提供了较多的并购标的。

新三板摘牌潮的出现,市场层面融资存在一定难度、流动性不足、配套的市场机制不完善、交易效率较低、市场价值发现功能弱是挂牌企业摘牌的主要原因,对挂牌企业而言,除了考虑自身融资需求外,追求较高的流动性溢价也是企业逃离新三板选择A股的主要原因。

声明: (本文为投资有道签约作者原创文章,转载请注明出处及作者,否则视为侵权,本刊将追究法律责任)

李总威武

香港高原资本国际金融集团被骗子打

1

sad

[神马]