时间:2014-04-29 17:32 栏目:第三方观察 编辑:投资有道 点击: 4,701 次

作者:博瑞产业发展研究院 来源:投资有道12年5月刊

在房地产信托收紧之后,矿产资源类信托成为新宠。因其规模大,收益高,期限短,100万的投资门槛根本阻挡不了投资者的热情,更有甚者需要走后门认购,不可谓不疯狂。

忽如一夜春风来,在房地产信托收紧之后,矿产资源类信托又闯入了大众的视野。

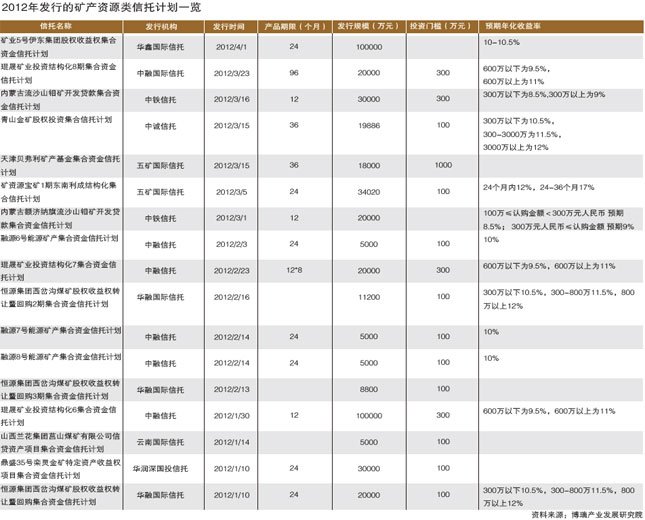

据用益信托统计,2011年,国内共有36家信托公司参与发行了157款矿产资源类信托产品,发行规模为481.29亿元。与2010年相比,产品数量增加了161.67%,发行规模更是同比上涨了253.92%。而截至今年4月1日,国内又有9家信托公司发行了17款矿产资源类信托产品,发行规模为45.19亿元。

与发行规模相对应的是收益率,2011年矿产资源信托产品平均期限为1.81年,平均收益率为9.8%,且有不断提高之势——第四季度上升至10.55%。

今年一季度发行的产品平均期限为1.83年,收益率更高,达到了10.68%,其中不乏预期收益率远高于市场平均水平的产品,例如“聚信泰和·煤炭股权投资基金”第三期,其预期收益率在24%~53%之间。

在2011年参与发行矿产资源信托的36家信托公司中,中信信托以118.12亿元摘得发行规模冠军,而中融信托以22款产品名列发行数量第一。同时,越来越多的信托公司开始瞄准这一领域,以期从中分得一杯羹。

能源矿产类信托领跑

事实上,在国际市场上,矿产信托一直都是备受关注的一个品种。目前,国际矿产信托业务多集中在石油、天然气等能源领域,而中国大多集中在能源矿产类企业。

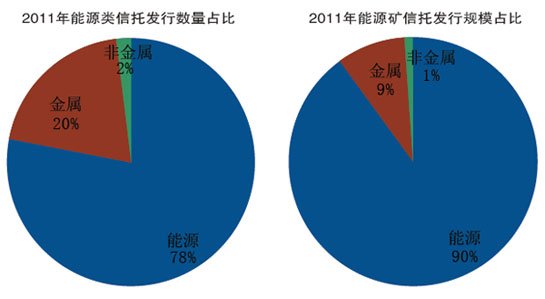

2011年发行的157款产品中,有123款产品投向了能源矿产,资金规模达到了436.4亿元,占总发行规模的90.67%;投资于铁矿、金矿等金属矿产的有31款,共募集资金41亿,占总发行规模的8.52%;而投资于石灰岩等非金属矿产的仅有3款,资金规模占比仅为0.81%。

在能源矿产信托中,煤炭信托最受热捧,这与十二五规划中提及的鼓励煤炭资源整合政策直接相关。去年8月,中信信托就推出了国内最大规模的煤炭信托“中信·聚信汇金煤炭能源投资基金4号集合信托计划”,规模达到了35亿元。

2011年矿产信托融资企业主要分布在山西、内蒙古、陕西、山东、新疆、广东、贵州、云南等矿产资源蕴藏丰富的地区。157款产品中,投资于山西矿企的有31款,募集资金达到201.12亿元,占总发行规模的41.79%;投资于内蒙古、陕西和山东的分别有17款、14款和13款,募集资金占比分别为12.69%、14.08%和3.29%。

高风险、高收益

作为向矿产资源商提供资金支持的产品,矿产资源信托产品与其他信托产品相比具有四大特点:

1. 融资规模大。矿产资源的勘探和开采均需要投入大额资金,从初探、详探、取得探矿证和采矿证,到建设矿井巷道、购置开采设备、引进技术乃至后期的加工费用,再加上资源整合政策对企业提出的新要求,矿产能源企业普遍面临较大的资金压力。2011年,单个矿产资源类信托的平均发行规模为3.07亿元,与当年信托产品平均发行规模1.76亿元相比高出了74.4%。

2. 预期回报率高。行业整体投资回报率较高是此类产品预期回报率高的主要原因,而信贷规模紧缩、企业融资成本不断提高则是重要推手。

以煤炭行业为例,去年下半年,煤炭行业加快了重组步伐,许多煤矿企业急需大量资金来完成对中小煤矿企业的兼并重组和技术改造,产生了大量的融资需求。煤炭企业利润向来丰厚,还款有保障,因此吸引了不少金融机构。同期,银行信贷资金紧张,只有少数企业能够从银行获得贷款,而信托公司凭借融资额度高、审核时间相对短的优势赢得了煤企的青睐。即使通过信托融资的成本略高于其他融资方式,煤炭企业也乐意接受。

3. 融资条件限制多。矿产行业是一个高风险、高回报的行业。无论是投资者还是信贷机构,对矿产能源企业的融资行为都十分谨慎,为了最大限度地保证资金安全,在设置矿产资源信托时通常会附加较多的条件或限制,包括提供资金安全垫等。

4. 融资时间紧迫。根据我国《矿产资源法》以及《矿产资源勘查区块登记管理办法》,探矿权和采矿权都有一定的期限:勘查许可证有效期最长为3年,但石油、天然气勘查许可证有效期最长为7年;采矿许可证有效期按照矿山建设规模从10年至30年不等。同时,矿产企业在登记的矿区内必须完成国家规定的最低投入,因此,矿产企业在融资过程中对时效性要求较高。

占据天时地利

在收益率高企的背后,是社会资本对矿产能源行业的看好。矿产资源产业是国家的基础性产业,与其它众多产业,尤其是钢铁、水泥、发电等关乎国家经济命脉的产业密切相关。矿产企业处于这些行业的上游,在产业链中具有较强的议价能力。同时矿产能源产业还受国家政策的扶持,具有相当的行业壁垒,因此产业的整体盈利能力强,且较为稳定。

从政策角度来看,国家对矿产能源行业未来的规划趋向于集中化、大型化。我国煤炭“十二五”规划明确提出,“建设大型煤炭企业集团,建设大型煤炭基地,建设大型现代化煤矿”,重点推进煤矿企业兼并重组,培育大型企业集团。这对于煤炭产业来说是一个良好的发展契机。

我们认为,矿产能源行业的集中化、大型化有利于行业的资源合理配置,产业结构优化,同时能够造就一批技术先进、规模庞大、具有较强竞争力的矿企,这对于投资者来说是优良的投资标的,未来一段时间内矿产能源类信托仍将具有“另类”投资价值。

面对如此具有吸引力的产品,市场反响热烈,100万的投资门槛根本阻挡不了投资者的热情,导致矿产信托非常紧俏,提前预约都未必能够买到,需要找关系通过内部人士才能抢购到。

这一幕似曾相识。之前房地产信托、艺术品基金等产品入市时同样引发了市场的投资热潮,各方资金一拥而入,短暂的繁华过后却是一地鸡毛,房地产信托风光不再,艺术品基金渐趋平静。

矿产资源信托会不会步其后尘?投资者面对高收益时,往往会降低对高风险的警惕。对于矿产资源信托,投资者普遍不太清楚其风险以及风险控制。针对这一点,下期专栏将专门揭示该类产品的高风险及其产业本质,为投资者理性投资提供借鉴。

声明: (本文为投资有道签约作者原创文章,转载请注明出处及作者,否则视为侵权,本刊将追究法律责任)

李总威武

香港高原资本国际金融集团被骗子打

1

sad

[神马]